[한양증권 매각]'캐쉬카우' 없는 오케이넥스트, 적격성 심사 변수되나러시앤캐시 철수 후 '매월 500억' 원리금 회수액 사라져…계열 익스포져도 큰 폭 증가

남준우 기자공개 2024-09-26 08:06:14

이 기사는 2024년 09월 25일 11:01 thebell 에 표출된 기사입니다.

한양증권 인수 주체로 선정된 오케이넥스트는 OK금융그룹 계열사 가운데 대주주 적격성 심사의 가장 큰 허들인 부채비율은 무난히 충족할 수 있는 곳이다. 다만 다른 재무건정성 지표들이 문제라는 지적이 나오고 있다.러시앤캐시 사업 철수 이후 현금창출력이 눈에 띄게 떨어졌다. 현재는 계열사 대출 지원 등을 주로 영위하는데 사업성 저하 등의 영향으로 관련 리스크도 커진 상태다. 금융감독원 역시 이 부분을 심사 때 면밀히 들여다 볼 것으로 예상된다.

◇KCGI, 오케이넥스트 심사 대상 포함 유력

25일 투자은행(IB) 업계에 따르면 OK금융그룹은 KCGI의 한양증권 인수전에 주요 우군으로 참여한다. 이를 위해 최근 계열사 가운데 오케이넥스트를 인수 주체로 선정했다. 조만간 KCGI 측과 함께 금융감독원에 대주주 적격성 심사를 신청할 예정이다.

OK금융그룹 외에 메리츠증권도 이번 인수전에 참여한다. OK금융그룹은 오케이넥스트를 활용해 에퀴티로 1000억원을 지원할 계획이다. 메리츠증권은 에퀴티와 인수금융을 절반씩 배분해 1000억원을 투입한다. KCGI는 약 200억원을 담당할 예정이다.

매수자인 KCGI 컨소시엄은 한양학원, 백남관광, 에이치비디씨 등이 보유한 한양증권 지분 29.59%(376만6973주)를 2203억원에 인수한다. 이 가운데 약 200만주는 오케이넥스트의 몫이고 나머지 주식을 메리츠증권과 KCGI가 나눠 갖게 되는 셈이다.

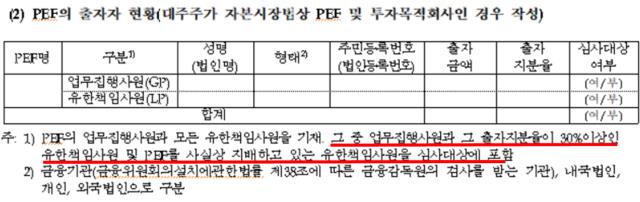

이 같은 구조가 확정되면 KCGI와 오케이넥스트만 대주주 적격성 심사 대상에 포함된다. 대주주가 기관전용 사모집합투자기구인 경우 금융투자업 적격성 심사는 사모펀드의 업무집행사원(GP)과 그 출자지분이 30% 이상인 유한책임사원(LP), 즉 PEF를 사실상 지배하고 있는 곳을 대상으로 이뤄진다.

메리츠증권의 에퀴티 참여액이 약 500억원인 점을 고려하면 한양증권 지분을 85만~90만주 정도만 소유할 것으로 보인다. 이는 30% 이하에 해당한다. KCGI는 해당 프로젝트 펀드의 GP인 만큼 심사 대상에 무조건 포함된다.

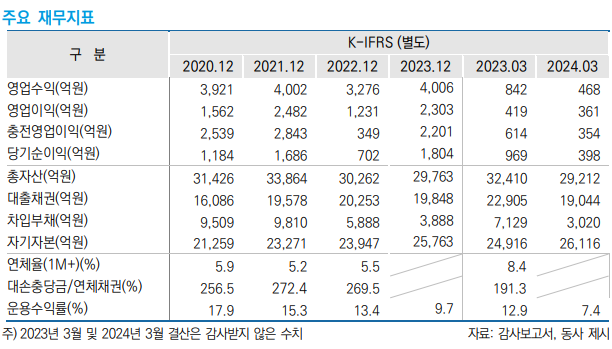

오케이넥스트의 경우 대주주 적격성 심사의 1차 관문인 '부채비율 300% 이하' 요건은 맞출 수 있다. 대부업자의 경우 이 비율이 400% 이하여야 한다. 가장 최근 자료인 올 1분기말 기준 차입부채는 3020억원인 반면 자기자본은 2조6116억원에 달한다. 보유 현금도 3000억원이 넘는다.

◇부채비율 외 재무건전성도 따져봐야

다만 오케이넥스트가 대주주 적격성 심사에서 어떤 평가를 받을 지는 미지수다. 핵심 사업을 접은 이후 오케이넥스트의 부채비율 외 재무건전성이 예전같지 못하다는 점이 주된 이유다.

금융기관 대주주 적격성 심사의 경우 부채비율 외에도 금융위원회가 정한 여러 재무건전성비율을 따져야 한다. △총자본비율 100분의 8미만 △기본자본비율 100분의 6 미만 △보통주자본비율 100분의 4.5 미만 등이다. 이외에도 현금창출력 등 다양한 지표들을 들여다보는 것으로 알려졌다.

오케이넥스트는 러시앤캐시로 알려진 브랜드의 대부업체를 운영하며 저신용자에 대한 소액 신용대출사업을 영위해왔다. 다만 작년 10월 18일을 기일로 대부업 라이선스를 반납했다.

이후 오케이넥스트의 현금창출 능력은 크게 저하됐다. 매월 발생했던 500억원 이상의 대부채권으로부터의 원리금 회수액이 사라졌다. 보유하고 있던 대부채권 대부분을 오케이저축은행과 오케이에프앤아이대부 등에 양도했다. 이자 수익이 사라진 셈이다.

더불어 대부업 철수 이후 계열 관련 익스포져도 큰 폭으로 증가했다. 2022년말 총자산의 50%, 자기자본의 63%였던 계열 관련 익스포져는 올 3월말 기준으로 총자산의 89%, 자기자본의 100%로 뛰었다.

한 시장 관계자는 "일단 심사 요건 가운데 가장 먼저 해결해야 하는 부채비율은 충족했지만 나머지 건정성 지표들이 문제"라며 "현금창출력 등도 정성적으로 보는 것으로 알고 있는데 러시앤캐시 사업 철수 후 이 부분이 미흡하다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 딜

-

- [IB 풍향계]산은 달러채 주관 경쟁 본격화…SSA 모집 전략 '핵심'

- [IPO 모니터]상장 재도전 동방메디컬, 공모용 '몸만들기'

- [IB 풍향계]IPO 시동거는 유안타증권…신규 스팩 선보인다

- [이슈 & 보드]특수가스 품은 효성티앤씨, 조현준 '의결 불참' 이유는

- SK디스커버리-이지스엔터, '프롭티어' 출자 단행

- [로펌 리더십 돋보기]'금융·기업통 대표체제' 화우, 경영권 분쟁서 존재감 각인

- [2024 PE 애뉴얼 리포트]IMM크레딧앤솔루션, 펀드레이징 시장서 존재감 드러냈다

- [2024 PE 애뉴얼 리포트]내실 다진’ 이상파트너스, 투자·회수부문 성과 돋보였다

- [로펌 리더십 돋보기]광장의 주마가편, '김상곤 2.0 체제' 드라이브 건다

- [2024 PE 애뉴얼 리포트]도미누스, '펀딩·투자·회수' 삼박자 골고루 갖췄다

남준우 기자의 다른 기사 보기

-

- [2024 PE 애뉴얼 리포트]도미누스, '펀딩·투자·회수' 삼박자 골고루 갖췄다

- [2024 PE 애뉴얼 리포트]한앤컴퍼니, 'SK' 굳건한 신뢰 확인했다

- [2024 이사회 평가]'LCC 통합' 앞둔 에어부산, 미약한 견제기능 아쉬움

- [아시아나 화물사업부 M&A]'이관 자산' 늘어난 에어인천, 4700억 '저렴했네'

- [로이어 프로파일]'고객 일을 내 일처럼' M&A 키맨 구대훈 광장 변호사

- [2024 이사회 평가]새주인 맞은 카프로, 이사회 경영 능력 시험대

- 노앤·디비PE, 코팅코리아 매각 완료 'IRR 14% 달성'

- 제이앤PE, 2호 블라인드펀드 연내 클로징 정조준

- [LP Rader]'이사장 선임 재도전' 경찰공제회, '계엄 후폭풍' 이겨낼까

- 소시어스·웰투시, 아쉬운 몸값에도 MNC솔루션 IPO 강행 이유는