[반환점 돈 진옥동 체제]톱티어 부족한 '비은행'…전략 마련 고심⑥[비은행]경쟁력 갖춘 신한카드·신한라이프…손해보험은 과제

조은아 기자공개 2024-11-22 11:14:06

[편집자주]

"무사만루의 위기에 놓인 것 같다." 금융권의 한 대표이사에게 임기의 반을 넘은 현재의 심경을 묻자 이런 대답이 돌아왔다. 그동안은 '처음이라서'라는 말이 방패 역할을 했지만 지금은 그런 핑계를 댈 수 없는 데다 시간도 너무 빨리 지나간다고 했다. 진옥동 신한금융 회장도 어느덧 임기의 절반을 지냈다. 그간 바뀐 것이 많지만 바꿔야 할 것도 아직 많다. 남은 시간은 빠르게 줄어들고 있다. 더벨이 1년 반 동안 발벗고 뛰어온 진옥동 회장의 성과와 함께 남은 과제를 짚어봤다.

이 기사는 2024년 11월 19일 14:19 THE CFO에 표출된 기사입니다.

진옥동 회장은 취임 이후 순조로운 날들을 보내고 있다. 은행이 리딩뱅크 입지를 공고히 다지고 있고, 주가 역시 오랜 만에 분위기가 좋다. 해외 사업은 더할 나위 없이 순항 중이다.단 하나 고민거리가 있다면 비은행이다. 비은행이 확실한 약세를 보이면서 KB금융과의 리딩금융 경쟁에서도 뒤처지고 있다. 두 금융그룹의 자존심 대결은 차치하더라도 그룹의 지속가능성을 위해라도 결국 비은행이 열쇠가 될 수밖에 없다.

진 회장은 앞서 9월 창립 23주년을 기념해 열린 토크콘서트에서 "톱티어 계열사가 없다"는 아쉬움을 토로한 적이 있다. 이 발언의 무게가 결코 가볍지 않다.

◇신한카드·신한라이프 이상無…월등한 본업 경쟁력

보통 비은행 핵심으로 카드사와 증권사, 보험사가 꼽힌다. 신한금융 역시 카드사와 증권사, 생명보험사와 손해보험사 모두를 갖추고 있다.

효자는 단연 신한카드다. 업계 1위의 공고한 시장 지위를 갖추고 이익 창출력을 보여주고 있다. 점유율 17%대로 체크카드, 신용결제, 카드대출 등 카드산업 전 분야에 있어 확고한 입지를 구축했다. 가맹점 수수료율 인하, 고금리 시장 지속 등 비우호적인 사업 환경에 대응하기 위해 카드비용 절감 등 비용 효율화를 지속하고 있으며 자동차금융 등 카드사 본연의 업무 외 사업영역을 확장해 나가면서 수익성 역시 높은 수준을 유지하고 있다.

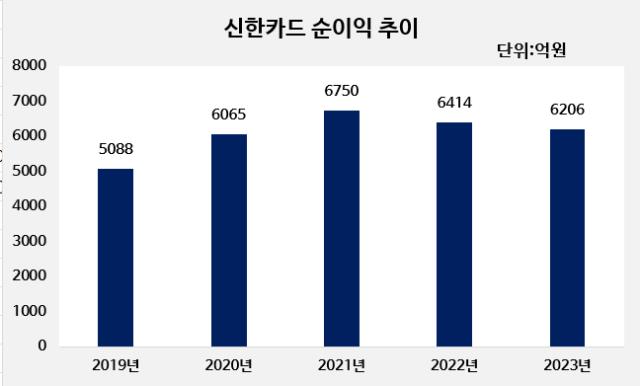

실제 최근 몇 년의 실적 추이만 봐도 2020년 이후 매년 6000억원대의 순이익을 내고 있다. 올해는 분위기가 더 좋다. 3분기까지 순이익 5527억원을 냈다. 전망 역시 좋다.

신한라이프는 새롭게 효자로 떠올랐다. 특히 IFRS17 체제에서 신한라이프는 업계 '빅3(삼성생명, 한화생명, 교보생명)' 구도를 위협하는 존재로 거듭났다. IFRS17에서 새롭게 등장한 수익지표 보험계약마진(CSM)에 힘입어 업계 상위권 수준의 수익성과 건전성을 확보했다. 지난해 순이익 4724억원을 기록했는데, 교보생명(4891억원)과의 차이가 164억원에 그쳤다.

특히 본업 경쟁력을 빼놓을 수 없다. 지난해 보험수익성(보험손익/보험수익)이 24.9%로 업계 평균(15.1%)보다 월등히 높다. 상반기 신한금융 순이익(2조7988억원) 중 신한라이프 비중은 11.1%에 이르렀다. 2022년 상반기엔 8.6%로 10%를 밑돌았으나 2023년 상반기(11.6%)부터 11%대를 유지하고 있다.

◇대규모 비용 처리에 허덕이는 증권…적자구조 손해보험

반면 신한투자증권과 신한EZ손해보험은 고민거리다. 증권업은 그렇지 않아도 실적 변동폭이 상당히 큰 업종이다. 경제 상황은 물론 정치, 사회, 문화 등 경제 외적 변수에도 많은 영향을 받는다. 국제금융 시장의 동향에도 민감하게 반응한다. 다른 어느 업종보다 글로벌화되고 종합적이다.

이는 증권사 모두의 공통점이다. 실제 대부분의 증권사는 실적 변동폭이 큰 편이다. 문제는 신한투자증권의 경우 잊을 만하면 한 번씩 구조적 리스크가 불거지면서 반등의 기회를 찾지 못하고 있다는 점이다. 금융투자상품 관련 손상 및 배상금 지급 문제가 지속되면서 순이익이 경상적 영업성과 대비 부진한 모습을 보이고 있다.

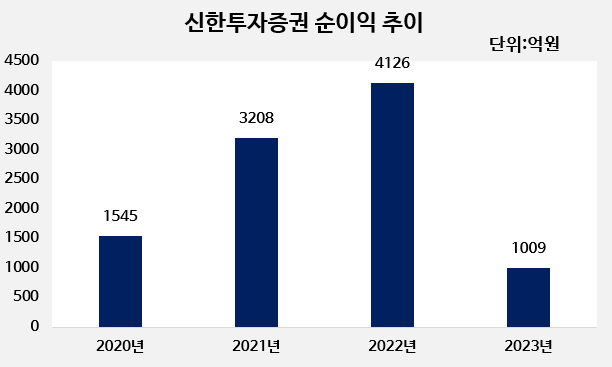

신한투자증권은 지난해 자기자본이익률(ROE)이 1%대까지 떨어졌다. 대규모 비용 처리가 이어진 탓에 수익성 악화를 피하지 못했기 때문이다. 2021년 3208억원, 2022년 4125억원까지 늘어난 순이익은 지난해 1009억원으로 감소했다.

올해 들어선 상반기 ROE가 7%대까지 높아지면서 반등에 대한 기대감이 높아졌지만 3분기 다시 발목이 잡혔다. 1300억원 규모의 운용 손실이 발생하면서 적자 전환했다. 분기마다 1000억원이 넘는 순이익을 벌어들이고 있는 만큼 본업 경쟁력이 흔들리거나 회사가 휘청거릴 정도는 아니지만 신한투자증권을 넘어 신한금융 전반의 평판 리스크로 작용하고 있다.

신한EZ손해보험은 '적자의 늪’에서 빠져나오지 못하고 있다. 2022년 출범 이후 단 한번도 흑자를 낸 적이 없다. 적자 규모가 100억원대 안팎으로 크지 않지만 KB손해보험이 은행에 이은 효자로 거듭난 상황에선 속이 쓰릴 수밖에 없다.

지금으로선 뚜렷한 해결 방안도 없어보인다. 디지털보험사로 야심차게 출범했지만 아직 디지털보험사에 대한 선호도가 너무 낮은 탓이다. 가장 큰 무기이자 확실한 차별화 지점이 시장에서 통하질 않으니 방법이 없다.

실제 보험연구원 자료에 따르면 손해보험사의 대면 채널 의존도는 72.4%에 이른다. 은행, 증권 등 다른 업권과 달리 보험 소비자들은 설계사를 통한 대면 가입을 선호하는 경향이 있다. 이미 대형 손해보험사들의 과점 체제가 확실한 상황에서 규모가 작은 디지털보험사가 틈새를 공략하는 것도 쉽지 않아 보인다. 결국 기존과 같은 M&A가 정답일 것으로 보이는데 마땅한 매물은 당분간 없을 것으로 전망된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 파이낸스

-

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증

- 상호금융권, 대부업 자회사 출자 '러시'

- [수협은행 인사 풍향계]부행장단 윤곽…첫 여성 그룹장 탄생 조짐

- [금융감독원 인사 풍향계]조용히 진행된 부원장보 퇴임식…이복현식 성과주의 계속

조은아 기자의 다른 기사 보기

-

- [반환점 돈 진옥동 체제]톱티어 부족한 '비은행'…전략 마련 고심

- [반환점 돈 진옥동 체제]제2의 '베트남' 찾을 수 있을까

- 미국 증권사 인수한 한화생명…자산운용 시너지 겨냥

- [반환점 돈 진옥동 체제]높은 주가 상승률…'의지'가 '타이밍'을 만나면

- [반환점 돈 진옥동 체제]불리한 출발선…'내실'은 챙겼다

- [반환점 돈 진옥동 체제]'연착륙' 끝났다…'연말 인사'에 쏠리는 시선

- [반환점 돈 진옥동 체제]후반전 시작, 남은 과제는

- [금융지주 밸류업 비교]배당과 자사주 매입·소각 균형점은

- [금융지주 밸류업 비교]'결과'로 말한다, 달랐던 시장 반응

- [한화 금융 계열사는 지금]한화생명, 본업 경쟁력과 미래 먹거리 '이상 무'