[현대차그룹 CEO 성과평가]현대로템 전성기 이끄는 ‘장수 CEO’ 이용배 사장⑨철도사업 부실이슈 진화, 글로벌 수주 늘려…'전쟁 특수' 방산사업 실적 개선

고설봉 기자공개 2024-12-03 09:12:49

[편집자주]

현대차그룹은 창립 이래 최고 전성기를 누리고 있다. 올해 글로벌 완성차 시장에서 확고한 톱3 지위를 굳히는 한편 미래차 시장을 주도할 톱티어로 주목받았다. 실적과 재무, 브랜드 평판 등 모든 면에서 글로벌 리더로 도약했다. 사상 최대 실적을 달성한 올해 성과평가와 보상도 역대급으로 이뤄질 전망이다. 더 큰 미래로 나아가기 위해선 성과를 정확히 평가하고 그에 대한 보상체계를 명확히 하는 일이 중요하다. 더벨은 현대차그룹 주요 계열사들이 거둔 성과를 측정하고 내부 보상체계에 근거해 CEO들의 성과를 평가한다.

이 기사는 2024년 11월 29일 15:58 thebell 에 표출된 기사입니다.

이용배 현대로템 사장(CEO)이 현대차그룹 내 장수 CEO로 거듭나고 있다. 2020년 취임한 그는 올해도 탄탄한 실적으로 경영능력을 입증하며 연임에 성공했다. 탁월한 재무전문성으로 현대로템의 부실을 걷어내고 전략·기획가 면모를 살려 신성장 동력 발굴에서도 확실한 이정표를 세웠다.이 사장이 취임한 이후 현대로템은 부실 이슈가 진화되고 외형성장과 함께 수익성 개선까지 모든 부분에서 성장 중이다. 2020년 대표이사에 취임한 이 사장은 현대로템의 레일솔루션부문 부실을 걷어내며 경영 정상화에 성공했다. 이어 글로벌 시장에서 신규수주를 늘리며 이익창출력을 높였다. 디펜스솔루션부문은 전쟁 특수를 누리며 호황기를 걷고 있다.

◇그룹사 벗어나 글로벌 시장서 경쟁력 증명

현대로템은 다른 계열사와는 다르게 현대차그룹 내부거래를 통한 매출이 거의 없다. 방산과 철도차량 사업을 중심으로 포트폴리오가 꾸려져 있다. 다른 현대차그룹 계열사들이 현대차와 기아 등 완성차 생산과 판매를 위한 수직계열화 내에서 핵심 사업을 영위하고 있는 것과 다른 양상이다.

세부적으로 K계열 전차와 차륜형장갑차 양산사업, 창정비 사업 등을 수행하는 디펜스솔루션 사업이 전체 매출의 50%를 차지한다. 최근 K-방산이 글로벌 시장에서 호평받으며 현대로템의 입지도 한층 굳어졌다.

이어 국가 기간산업인 철도차량 제작과 E&M(Electrical & Mechanical) 및 O&M(Operation & Maintenance) 등을 영위하고 있는 레일솔루션 사업도 규모가 크다. 전체 매출에서 차지하는 비중은 37% 가량이다.

현대차그룹 내부거래를 통해 일감을 창출하는 제철 설비와 완성차 생산설비, 스마트팩토리 설비, 수소인프라 설비 등을 납품하는 에코플랜트 사업은 규모가 미미하다. 전체 매출에서 차지하는 비중이 13%에 그친다.

이에 따라 현대로템의 실적은 현대차그룹 기타 계열사 실적과 조금 다른 방향성을 보인다. 통상 완성차 판매량의 증감에 따라 그룹 전체 계열사의 실적이 연동되고 수익성도 결정되는 양상과 다르다.

실제 최근 현대차그룹 계열사 실적 흐름과 현대로템의 현황은 조금 다른 모습을 보인다. 이용배 사장 취임 초기 고전하던 실적은 2022년 러시아-우크라이나 전쟁이란 특수를 만나 지난해부터 본격적으로 개선되기 시작했다. 폴란드를 중심으로 K-전차에 대한 관심이 높아지면서 K2전차 수출물량이 많아졌다.

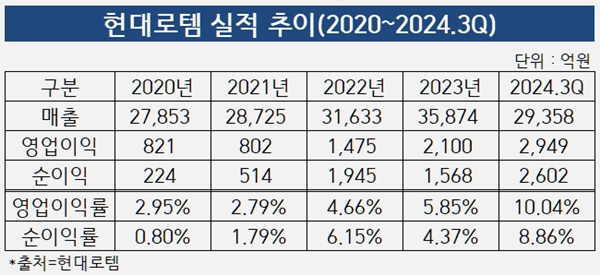

실제 현대로템 매출은 이용배 사장 취임 첫해인 2020년 2조7853억원을 시작으로 2021년 2조8725억원 등 큰 변동성 없이 횡보했다.

그러나 전쟁이 발발하자 실적이 뛰기 시작했다. 현대로템은 2022년 3조1633억원, 2023년 3조5874억원 등 매년 성장세를 보이고 있다. 올 3분기 누적 2조9358억원을 기록 중이다. 통상 4분기 매출이 컸던 만큼 올해 연간 4조원에 육박한 매출이 기대된다.

현대로템은 폴란드 수출을 계기로 글로벌 다양한 지역으로 시장을 넓히고 있다. 글로벌 분쟁이 확산하고 국지적으로도 전쟁 위협이 높아지는 가운데 유럽을 넘어 중동, 남미 등 새로운 시장을 노크하고 있다.

전쟁 특수를 누리며 현대로템 수익성도 좋아지는 추세다. 영업이익과 순이익이 동반 확대됐다. 2020년 821억원 수준이던 영업이익은 2023년 2100억원으로 크게 늘었다. 올 3분기 누적 2949억원을 기록하며 이미 지난해 연간 영업이익을 넘어섰다. 올해 4000억원 넘는 영업이익이 기대된다.

순이익 성장세도 가파르다. 2020년 224억원에서 2023년 1568억원으로 7배 가량 성장했다. 올 3분기 누적 2602억원을 기록 중이다. 순이익 역시 창립 이래 최고 수준을 달성할 것으로 전망된다.

눈여겨 볼 부분은 수익성이다. 영업이익률은 2020년 2.95%에서 2023년 5.85%로 두배 이상 상승했다. 올 3분기 누적 10.04%까지 높아졌다. 순이익률은 2020년 0.80%를 시작으로 2023년 4.37%를 거쳐 올 3분기 누적 8.86%로 개선됐다.

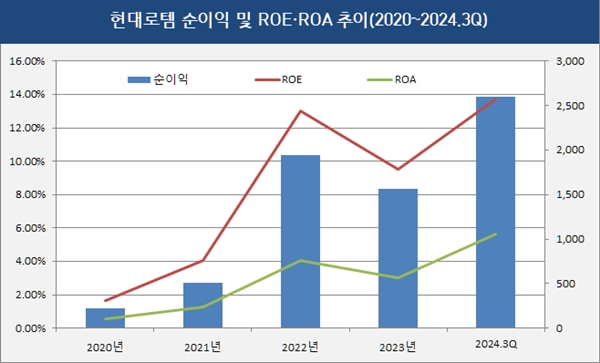

수익성 개선은 자본효율성 상승으로도 이어졌다. 자기자본이익률(ROE)은 2020년 1.66%에서 2023년 9.52%를 거쳐 올 3분기 말 13.75%로 높아졌다. 총자산이익률(ROA)는 같은 기간 0.53%에서 2.99%를 거쳐 올 3분기 말 5.66%로 높아졌다.

◇부실 덜어내고 신성장 동력 발굴…현대로템 전성기 이끈다

현대로템 CEO 성과평가는 내부기준을 기초로 직무, 직급, 전문성, 회사기여도, 인재육성 등을 종합적으로 반영해 평가한다. 또 정량지표로 매출 및 영업이익 등 경영실적을 중점적으로 평가한다. 또 정성지표로는 경영진으로서의 성과 및 기여도, 목표달성 수준을 종합적으로 고려한다.

정 대표는 매출과 수익성, 자본효율성 등 정량지표에선 우수한 성적표를 받아들었을 것으로 평가된다. 미래지속성장을 담보할 방산부문의 시장 다변화 등 신사업 육성에서도 높은 성괄를 거뒀다. 이어 철도부문 등 기존 부실사업을 정리해 신성장동력으로 전환해다는 점에서도 성과를 거둬다.

이 사장의 최대 성과는 부실사업 정상화다. 폴란드 K2전차 수출 등 화려한 디펜스솔루션부문 실적에 가려져 있지만 적자 투성이였던 레일솔루션부문을 회생시킨 업적은 이 사장의 최대 성과다. 이는 정량평가와 정성평가 모두에서 높은 점수를 받을 수 있는 요인이다.

이 사장은 구조상 저가수주를 할 수밖에 없는 국내시장에서 탈피해 해외로 눈을 돌렸다. 해외시장에서 우수한 납기준수와 기술력 등을 무기로 신규수주를 늘리며 레일솔루션부문을 회생시켰다. 2020년 영업손실 116억원을 기록하던 레일솔루션부문은 2023년 영업이익 262억원을 거두며 정상화돼다.

올해도 현대로템 레일솔루션부문은 미국과 이집트, 우즈베키스탄 등 글로벌 전역에서 4건의 신규수주를 거두며 호황기를 맞고 있다. 이 사장은 지난해 ‘뉴 로템 4.0’ 비전을 선포하며 미래 사업역량도 강화할 뜻을 밝혔다. 레일솔루션연구소를 중심으로 각 생산본부와 함께 디지털 팩토리 구현에 나선다는 방침이다.

디펜스솔루션부문은 계속해 호황기를 누리고 있다. 현대로템은 연내 폴란드 2차분과 한국군 4차 양산에 대한 계약 외에 페루 등 글로벌 전역에서 수주실적을 거두고 있다. 모로코가 내년 국방 예산으로 50조원 이상을 투입하면서 추가적으로 K2전차에 대한 도입이 기대되고 있다.

철도와 방산에서 꾸준히 수주량이 늘고 수출이 증가하면서 현대로템의 기업가치도 상승했다. 이 사장은 지난달 현대로템의 지난해 수주 7조6000억원, 수출 11억달러, 일자리 9000개 창출, 세계 최초 수소 트램 실증 성공 등 공로를 인정받아 정부로부터 금탑산업훈장을 받았다.

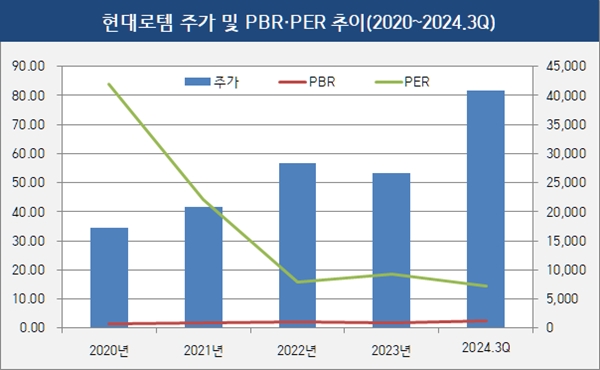

꾸준한 이익창출력과 탄탄한 재무구조를 기반으로 주가도 상승세를 보이고 있다. 상장사인 현대로템 주가는 2020년 말 1만7200원을 기점으로 올 3분기 말 4만800원 대를 형성하고 있다. 2024년 11월 말 현재 5만원을 넘어섰다.

올 3분기 말을 기준으로 추정한 PBR은 2.35배를 형성 중이다. 이는 2020년 말 1.39배 대비 큰폭으로 개선된 수치다. 같은 기간 PER은 83.81배에서 14.53배로 낮앚다. 다만 이는 2020년 당시 순이익 저하로 EPS가 낮게 형성됐었기 때문이다. 최근 순이익 극대화 결과 PER이 일부 저하된 것으로 일종의 착시 효과다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]케이쓰리아이, 연이은 공급계약 '수주잔고 120억 돌파'

- [i-point]휴마시스, 산업부 해외자원개발사업신고서 수리

- [i-point]신테카바이오, 아토피·건선·원형탈모 국제특허 출원

- 이동채 회장 장남 전무 승진, 승계까지 스텝은

- [포스코 파이넥스 혁신과 논란]잇단 화재 논란, 혁신의 대명사 파이넥스 뭐길래

- [이사회 글로벌 네트워크]외국인 문호 연 한화그룹, 배경엔 김승연 회장 미국 '인맥'

- 한빛레이저, 케이엔에스와 베트남 공략 MOU

- LS그룹, 국내외 교육·시설 지원…계열사 맞춤 사회공헌 전개

- [Red & Blue]에스넷, AI 중장기 비전 제시 '개인 투심 부활'

- [i-point]네온테크, 북미 푸드테크 시장 진출 교두보 마련

고설봉 기자의 다른 기사 보기

-

- [현대차그룹 CEO 성과평가]현대로템 전성기 이끄는 ‘장수 CEO’ 이용배 사장

- 대한항공 '왕관의 무게'

- 잘 나가는 기아 EV, 배터리 우선 지원하는 현대차

- [현대차그룹 CEO 성과평가]정재욱 현대위아 사장의 경영키워드 ‘미래·신성장·안정화’

- 무뇨스와 성 김의 시간…'기아 멕시코' 급한불 끌까

- [새판 짜는 항공업계]제주항공, 신성장 화물사업 경쟁력은

- [현대차그룹 CEO 성과평가]현대트랜시스, 노무리스크에 잠식된 역대급 실적

- [새판 짜는 항공업계]제주항공, ‘구매기’ 위주 선대 확장...재무부담 이겨낼까

- [새판 짜는 항공업계]제주항공, 이익체력 정상화…구매기로 수익성 잡는다

- 현대차, ‘아세안 확장’ 말레이시아 정조준