몸집 키운 CJ헬로비전, '1등 프리미엄' IPO 승부수 SO 4곳 신규 인수..해외기관 대상 마케팅 계획

박창현 기자공개 2012-07-10 15:18:59

이 기사는 2012년 07월 10일 15시18분 thebell에 표출된 기사입니다

CJ헬로비전이 4번째 상장 도전에 나선다. 다시 잡은 기회를 놓치지 않기 위해 CJ헬로비전은 계열사 인수 카드를 꺼내들었다. 이를 통해 시장 1위 사업자로서 입지를 구축하고, 해외 기관들은 대상으로 적극적인 마케팅을 펼쳐 기업공개(IPO)를 성공적으로 완료한다는 전략이다.CJ헬로비전은 올해 3월 CJ E&M이 갖고 있던 대구수성방송과 대구동구방송, 영동방송, 아라방송 등 케이블TV 종합유선방송사업자(SO) 4곳을 약 1700억원에 인수했다. 이 SO들은 CJ그룹이 지난 2010년 인수한 온미디어가 갖고 있던 자회사들이었다.

|

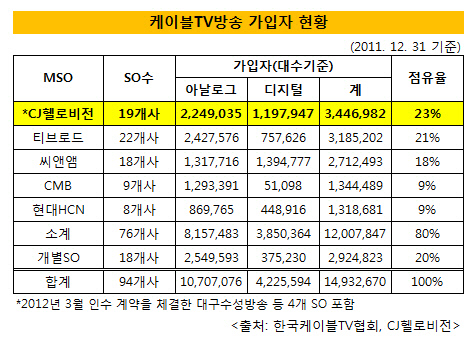

CJ헬로비전은 이번 거래로 케이블 시장 1위 사업자로 등극했다. 한국케이블TV협회에 따르면 CJ헬로비전(신규 인수 SO 4곳 포함)은 지난해 말 기준으로 가입자 수가 345만명에 이른다. 2위 사업자인 티브로드와 20만명 가량 차이가 난다.

케이블 업계에서는 인수 이전부터 이미 관례적으로 CJ E&M 소속 SO들을 CJ헬로비전 사업자로 묶어 통계자료를 냈다. 하지만 이번 인수 거래를 통해 SO 4곳을 완전 자회사로 편입시키면서 CJ헬로비전은 명실상부한 국내 케이블업계 1위 기업으로 인정받게 됐다는 평가다.

CJ헬로비전이 온미디어 인수 당시부터 소속 SO에 대한 실무적인 관리를 전담했다. 굳이 인수를 하지 않더라도 실질적인 경영 관리가 가능한 셈이다. 그럼에도 거금을 들여 완전 자회사로 편입한 이유는 바로 해외 마케팅 때문이다.

CJ헬로비전 IPO 성패는 해외투자가 모집 여부에 달려있다고 해도 과언이 아니다. 케이블 방송업체에 대한 시장 평가는 국내보다 해외에서 더 후하다. 따라서 해외 마케팅에 성공할 경우, 더 높은 밸류에이션으로 공모가를 책정할 수 있다. 이 같은 시장 상황을 고려해 글로벌 투자은행(IB)인 JP모간을 상장 대표 주관사로 선정하기도 했다.

CJ헬로비전이 이처럼 인수 카드를 꺼내든 이유는 해외 투자가들에게 어필하기 위해서다. 그룹 내 SO 사업을 정리해 경영 효율성을 제고하는 한편 국내시장 1위 프리미엄 효과를 노렸다. 국내 시장 정보가 많지 않은 해외투자가들에게는 시장 1위 사업자 지위 자체가 상당한 투자 하이라이트로 부각될 수 있기 때문이다.

더욱이 해외 투자가 대상 투자설명서(Offering Circular)의 작성 기준이 엄격하다는 점도 변수였다. 국내에서는 같은 계열사를 포함해 시장 점유율을 산출해도 그룹 개념이 워낙 강하기 때문에 시장 지배력과 지위를 인정해 주는 분위기이지만 해외에서는 통용되지 않는다. 1등 프리미엄를 기대하기 위해서는 깔끔한 지분 인수가 필요했던 셈이다.

업계 관계자는 " CJ헬로비전은 이번 인수 거래로 시장 선두 기업 입지를 확실히 다지게 됐다"며 "해외에서는 업계 1위 사업자 지위가 중요한 투자 포인트라는 점에서 향후 마케팅에 적극 활용할 것으로 예상된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]제이엘케이, ‘메디컬 AI 얼라이언스’ 출범식 개최

- 카카오엔터테인먼트 매각, 투자자간 셈법 엇갈린다

- 카카오, '11조 몸값' 카카오엔터테인먼트 매각 추진

- [i-point]대동, 우크라이나 농업부와 미래농업 기술 지원 협력 논의

- '위기를 기회로' 탑코미디어, 숏폼 올라탄다

- [thebell interview]임형철 블로코어 대표 “TGV로 글로벌 AI 투자 확대”

- [VC 경영분석]유안타인베, '티키글로벌' 지분법 손실에 '적자 전환'

- [VC 경영분석]성과보수 늘어난 CJ인베, 줄어드는 관리보수 '과제'

- [VC 경영분석]'첫 성과보수' 하나벤처스, 모든 실적 지표 '경신'

- [VC 경영분석]SBVA, '펀딩·투자·회수' 선순환…'당근' 성과 주목