내년 회사채 만기 몰린 건설사 '우울한 연말' 투자수요 급감, 차환 리스크↑…대형건설사 금리 인상 압박

길진홍 기자공개 2012-12-28 16:05:01

이 기사는 2012년 12월 28일 16:05 thebell 에 표출된 기사입니다.

건설업계가 우울한 연말을 맞고 있다. 투자심리 위축으로 직접금융시장 자금 조달 길이 막히면서 내년 자금 운용에 적잖은 어려움이 예상되고 있기 때문이다.웅진 사태 이후 시장이 급격히 움츠러들면서 중견건설사 신용등급 강등 우려감도 커지고 있다. 내년 1년 이상 장기 기업어음(CP) 발행에 증권신고서제출이 의무화되면 건설업계 차입 여건은 더욱 악화될 것으로 예상된다. 시장 경색에 따른 유동성 부족으로 한계기업이 속출할 것이란 전망도 나온다.

당장 발등에 떨어진 불은 내년 만기 도래하는 회사채다. 건설업 리스크 확대로 투자 회피 현상이 심화되면서 회사채 발행 환경이 악화됐다. 수요예측 실패로 미매각 채권을 떠안은 증권사들은 후유증으로 몸살을 앓고 있다.

회사채 차환이 불발될 경우 내부재원으로 이를 갚아야 한다. 자금력이 약한 건설사들의 경우 심각한 유동성 위기에 직면할 수 있다. 이에 따라 건설사들은 연말 현금축적에 필사적으로 매달리고 있다. 회사채 수요 위축으로 신용등급이 비교적 우량한 건설사들도 차환 리스크에서 자유롭지 못할 것으로 보인다.

|

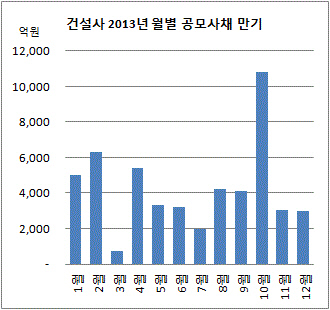

◇내년 공모사채 5조1100억 만기…2조원 차환위험 노출

한국예탁결제원 따르면 내년 만기 도래하는 건설사 회사채물량은 5조5200억 원에 달한다. 이 가운데 사모사채를 제외한 공모사채는 5조1100억 원이다. 상반기에 약 2조4000억 원의 공모사채 만기가 도래한다.

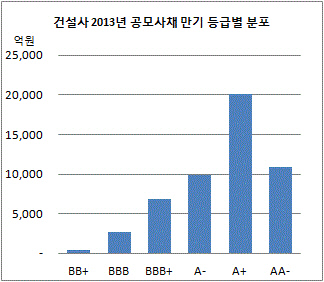

등급별로는 AA-가 1조900억 원, A+ 2조100억 원, A- 9915억 원, BBB+ 6830억 원, BBB 2719억 원, BB+ 400억 원이다. A-등급 아래에 놓인 9949억 원의 발행물이 차환 위험에 노출된 것으로 볼 수 있다. 신용위험 A-등급까지 확대할 경우 2조원에 가까운 물량이 차환에 어려움을 겪을 것으로 예상된다.

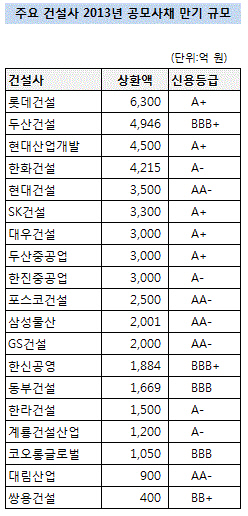

업체별 회사채 만기액은 롯데건설이 6300억 원으로 가장 많고, 두산건설 4946억 원, 현대산업개발 4500억 원, 한화건설 4215억 원, 현대건설 3500억 원, SK건설 3300억 원, 대우건설 3000억 원, 두산중공업 3000억 원, 포스코건설 2500억 원 순으로 나타났다.

중견건설사 중에서는 한신공영 1884억 원, 동부건설 1669억 원, 한라건설 1500억 원, 계룡건설산업 1200억 원, 코오롱글로벌 1050억 원 등의 만기가 예정돼 있다.

|

◇현금 확보 총력...한라건설 등 회사채 상환 대비

건설사들은 내년 시장 환경을 살펴 회사채 만기에 탄력적으로 대응한다는 방침이다. 그러나 신용등급이 떨어지는 일부 건설사들은 단기간 내 투자 수요가 살아날 가능성이 희박할 것으로 보고 원금 상환을 준비 중이다. 매출채권 유동화와 공사미수금 회수, 선수금 확보 등 다양한 경로로 현금을 비축하고 있다. 일부 대형건설사는 회사채 등을 발행해 만기에 대비하고 있다.

특히 연초에 회사채 만기가 몰려 있는 건설사 대부분이 원금 상환을 계획 중이다. 한신공영은 내년 1월 만기 도래하는 1484억 원의 회사채를 전액 상환할 계획이다. 회사채 만기를 앞두고 올 하반기 프라이머리채권담보부증권(P-CBO) 등을 발행해 현금을 축적했다.

한신공영 관계자는 "P-CBO 기초자산에 대한 중복 편입이 허용되면서 발행물량을 늘릴 수 있었다"며 "연말 신규 수주 등이 겹치면서 3000억 원 가까운 유동성을 확보했다"고 전했다.

한라건설도 내년 1월 예정된 1500억 원의 회사채 만기에 대비하고 있다. 지난 11월 보유 중인 만도 지분(364만주)을 담보로 우리은행으로부터 차입한 3000억 원 가운데 일부를 원금 상환에 투입할 계획이다. 연말 공사선수금 회수에 주력해 추가로 유동성을 확보할 예정이다.

대형사 중에서는 현대산업개발이 2013년 2월 만기 도래하는 2000억 원에 대해 상환 계획을 잡고 있다. 원금 상환을 위해 지난 11월 2500억 원어치의 회사채를 발행했다. 두산중공업도 내년 초 만기 예정인 2000억 원 가운데 1000억 원을 상환할 예정인 것으로 알려졌다.

차환 이슈에서 비켜서 있는 AA-급 우량건설사들도 마음이 편치만은 않다. 시장여건이 녹록치 않으면서 금리인상 부담을 안게 됐다. 증권사들의 미매각채권이 불어나면서 수요예측 과정에서 과도한 금리를 요구하는 데에도 한계가 있을 것으로 보인다.

대형건설사 재무담당 팀장은 "건설업종에 대한 기관투자가들의 익스포저 축소와 맞물려 건설사 발행물 회피 현상이 더욱 심화될 것으로 예상된다"며 "유통금리 인상에 따른 비용 부담을 줄이기 위해 여러 방안을 강구 중"이라고 전했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]대동모빌리티, 대한민국 미래모빌리티엑스포 참가

- 삼성D, 모바일용 OLED DDI 조달처 다각화 지속

- 파라다이스, '줄잇는 CB 풋옵션' 호텔 자금조달 영향은

- [막 오른 국산 P-CAB 도전기]'승부처 해외' HK이노엔 케이캡, 중국 찍고 이제 미국 간다

- [휴온스그룹 R&D 기반 성장전략]오너·후계자가 직접 챙기는 '휴온스랩', 그룹 미래 그린다

- [SG헬스케어 IPO In-depth]수주사업 한계 '수익 변동성', '라인업·신사업' 안착 관건

- '이미 풀가동' 삼성바이오로직스, '3캠퍼스·M&A' 확장의지

- [i-point]SAMG엔터, '반짝반짝 캐치! 티니핑' 일본 방영 시작

- [클라우드 키플레이어 MSP 점검]가비아, 유기적으로 이어진 사업군 'AI 신호탄'

- SV인베, 동남아 ‘역외 Co-GP 펀드’ 1차 클로징