대우인터, 섬유사업부문 매각하는 까닭은 비주력자산 팔고 자원사업 집중..포스코 재무구조 개선 일환

김익환 기자/ 박창현 기자공개 2013-07-22 09:56:42

이 기사는 2013년 07월 19일 17:09 thebell 에 표출된 기사입니다.

대우인터내셔널(이하 대우인터)이 40년간 운영하던 섬유 사업부문을 매각하는 것은 자원사업에 집중하기 위한 목적이 강하다. 아울러 국제신용도에 적신호가 켜진 포스코패밀리의 일원으로서 재무구조를 개선하려는 의도도 깔려 있다.19일 관련업계에 따르면 대우인터는 안진회계법인을 주관사로 선정해 부산공장 매각을 추진하고 있다. 섬유와 인공피혁 생산설비를 생산하는 부산공장은 대우그룹의 1967년에 출범할 때부터 명맥을 이어온 대우인터의 모태다. 80년대에는 종업원이 1만 명이 넘어설 만큼 규모가 컸다.

모태사업 매각을 추진하는 것은 주력사업을 전환하는 체질개선 목적이 짙다. '선택과 집중' 차원에서 부산공장을 비롯 비주력 자산을 매각하고 자원개발에 매진하겠다는 의도가 읽힌다.

미얀마 가스전 개발로 자원사업으로 이익의 중심축을 전환하겠다고 밝힌 대우인터는 일찌감치 비주력자산 매각에 나섰다.

지난해 8월9일 보유한 교보생명 지분 전량(492만 주)을 어피니티 컨소시엄에 1조 2054억 원에 매각했다. 같은 해 6월에는 대우시멘트 산동 유한공사를 758억 원에 처분했다. 경남 창원 대우백화점과 부산 센트럴스퀘어 매각설도 돌았지만 이동희 부회장은 지난 4월 기자간담회를 통해 이를 부인했다.

|

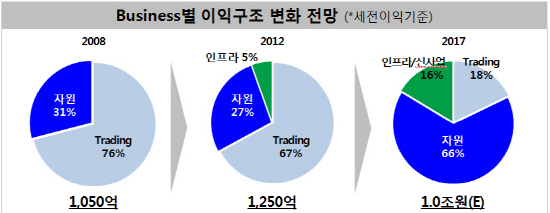

대우인터는 비주력자산 매각으로 자원개발사업에 집중한고 이를 위한 자금을 마련한다는 계획이다. 자원사업의 비중(세전이익 기준)을 2012년 기준 27%에서 2017년 66%로 끌어올릴 계획이다. 자원개발 부문 세전이익은 2012년 233억 원에서 2017년 5349억 원으로 크게 증가한다. 자원개발 전문인력 75명을 보유한 대우인터는 세계 100위권 자원개발 회사로 도약한다는 목표도 밝혔다.

포스코패밀리가 전사적으로 추진하는 재무구조 개선움직임과도 맞닿아 있다. 포스코의 국제신용등급은 지난해부터 내리막길을 걷고 있다. 국제신용평가사인 피치는 지난해 11월 포스코 신용등급을 A-에서 BBB+로 한단계 강등했으며 등급전망은 부정적으로 조정했다. 국제신평사 스탠더드앤드푸어스(S&P)도 지난 5월 포스코 BBB+ 장기 신용등급에 대한 전망을 '안정적'에서 '부정적'으로 조정했다.

국제신용등급이 흔들리면서 재무구조 개선에 속도를 내고 있다. 잇단 계열사 비주력 자산 매각에 나선 것이 대표적이다. 지난 6월에는 30년 만기로 1조 원 규모의 영구채를 발행했다. S&P는 최근 포스코의 하이브리드채 발행액 중 50%를 자본으로 인정하겠다고 밝혔다. 포스코에너지도 우리투자증권과 KB투자증권을 주관사로 3000억 원의 영구채 발행을 추진하고 있다.

포스코패밀리의 일원인 대우인터도 비주력자산인 부산공장 매각으로 포스코 재무구조 움직임에 궤를 같이하겠다는 움직임이 엿보인다. 부산 공장 매각으로 대우인터가 2000억~3000억 원을 손에 쥘 것으로 업계는 보고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성