여전채 초강세, 회사채와 금리역전 지속될까 [Market Watch]SB 감소, ELS·DLS 증가 원인…AA급 인기 절정

이길용 기자공개 2014-05-29 09:40:53

이 기사는 2014년 05월 27일 14시19분 thebell에 표출된 기사입니다

여신전문금융회사 채권의 강세 발행이 이어지고 있다. 인기가 많은 AA급 여전채의 경우 회사채와 금리 역전 현상까지 나타나고 있다. 올해 초 주식연계증권(ELS)과 파생결합증권(DLS)의 발행 증가로 여전채를 찾는 수요가 늘었기 때문으로 분석된다. 5월 회사채 발행 물량이 감소해 대체재로 여전채가 부각된 점도 영향을 미친 것으로 보인다.다만 앞으로 회사채 발행이 다시 늘어날 것으로 예상되고 하반기 ELS와 DLS의 만기 도래 규모도 예년에 비해 줄어들고 있어 이같은 추세가 이어질 지는 미지수다. 여전채 강세를 이끈 요소들이 하반기 사라질 것으로 보여 여전채와 회사채 금리도 제자리를 되찾을 것이라는 전망이 많다.

◇ AA급 여전채 강세로 회사채와 금리 역전 현상

과거 여전채 금리는 동일 등급 회사채에 비해 잔존만기 별로 10bp~20bp 정도 높았다. 김은기 NH농협증권 애널리스트는 "수신 기능이 없는 여전사의 경우 개별 기업별로 시장성 차입금을 통한 조달 규모가 크기 때문에 동급 회사채 대비 금리가 높은 것이 정상"이라고 말했다.

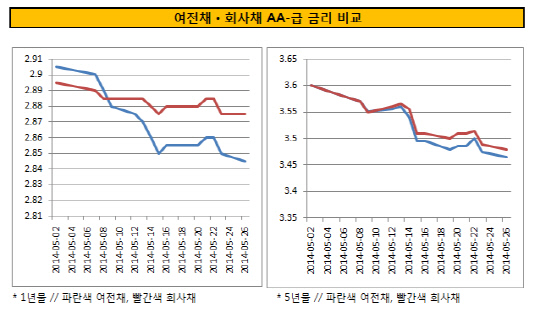

그러나 최근 여전채와 회사채의 스프레드가 급격히 좁혀졌고 만기나 등급 구간 별로 역전 현상도 나타나고 있다. KIS채권평가에 따르면 지난 9일 AA-급 1년물 여전채의 평균 금리는 2.88%로 동일 등급 회사채 1년물 2.885%보다 낮았다. 10일에는 AA-급 5년 만기 여전채가 3.555%로 AA-급 5년물 회사채 3.56%보다 강세를 보였다. 1년물과 5년물의 역전 현상은 26일까지 계속됐다. 3년물은 아직 역전 현상이 나타나지 않고 있다.

|

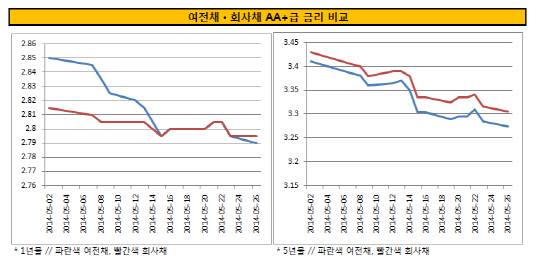

AA+급도 5년물에서는 지난달 14일부터 역전현상이 나타났고 3년물 역시 이달 14일 금리가 역전됐다. 1년물은 이달 15일부터 금리가 같은 수준에서 움직이다가 26일 처음으로 여전채 금리가 2.79%로 회사채 2.795%보다 낮았다.

|

A+급에서는 아직 역전 현상이 나타나지 않고 있다. 업계 관계자는 "여전채도 회사채처럼 양극화 현상이 나타나고 있다"며 "AA급은 각 기관들이 많이 찾지만 A급은 펀더멘털에 대한 우려가 있어서 골라서 담는 추세"라고 밝혔다.

◇ ELS/DLS의 발행 증가와 회사채 물량 감소 원인

2012년부터 증권사들은 ELS와 DLS의 발행을 통해 거둬들인 자금으로 회사채 대비 금리가 높은 여전채를 매수했다. 회사채가 수요예측 제도를 도입하면서 일괄신고제도로 빠르고 간편하게 채권을 담을 수 있는 여전채가 증권사에 인기를 끌었다.

ELS와 DLS는 지난해 12월 7조 7341억 원이 발행돼 지난 1년 간 가장 많은 액수를 기록했다. 이후 올해 1월과 2월에는 약 6조 원 가량의 ELS와 DLS가 발행됐으며 3월~4월에는 7조 원이 넘는 발행 규모를 기록했다. 5월에는 4조 2756억 원이 발행됐다. ELS와 DLS의 발행이 늘면서 여전채에 대한 수요가 늘어난 것으로 파악된다.

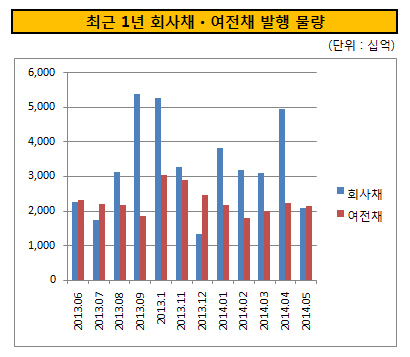

|

5월 회사채 발행 물량이 감소한 것도 여전채 강세의 원인으로 지적되고 있다. 더벨 플러스에 따르면 5월 회사채와 여전채는 각각 2조 1005억 원과 2조 1400억 원이 발행됐다. 지난 4월 회사채와 여전채가 각각 4조 9550억 원과 2조 2300억 원 발행된 것과 비교했을 때 회사채의 발행 물량 감소가 두드러졌다.

|

업계에서는 회사채 발행 물량이 줄면서 여전채로 기관들의 수요가 몰린 것이 금리 역전 현상에 영향을 미친 것으로 보고 있다.특히 우량한 AA급 여전채 위주로 관심이 쏠려 AA급 여전채가 강세를 보이는 것으로 분석했다.

업계 관계자는 "ELS와 DLS의 특수와 회사채 발행 물량 감소가 복합적으로 작용해 여전채 수요가 늘어난 것으로 해석된다"며 "크레딧물이 부족해 여전채의 인기가 5월 내내 지속된 것으로 보인다"고 분석했다.

◇ 회사채 발행 증가와 하반기 ELS/DLS 만기 규모 감소...금리 역전 지속되기는 어려워

향후 회사채 발행이 늘어날 경우 여전채 강세는 줄어들 것으로 예상된다. 5월에는 어린이날과 석가탄신일 등의 연휴가 겹쳐 회사채 발행이 많이 줄어들었다.

그러나 지난 주인 5월 셋째 주(5월 19일~23일)에는 9700억 원의 회사채 수요예측이 실시돼 급증한 모습을 보였다. 앞으로 AA급인 삼양홀딩스, 현대오일뱅크 등 우량 기업들의 회사채 발행이 지속적으로 예정돼 있어 회사채 발행은 앞으로 증가할 것으로 예상된다.

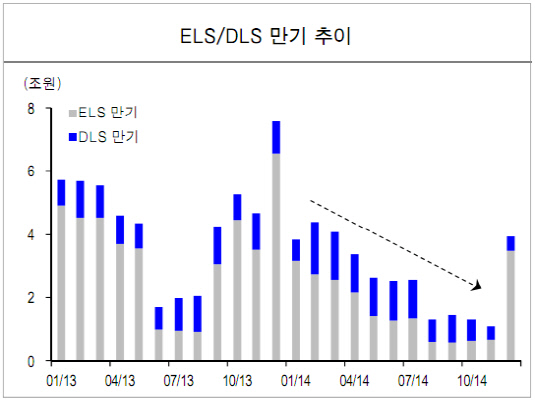

ELS와 DLS의 만기 도래액이 줄어드는 것도 여전채 수요에 영향을 미칠 것으로 전망된다. ELS와 DLS의 차환 대기 물량 감소와 함께 여전채 수요도 줄어들 가능성이 높다.

신한금융투자에 따르면 올해 1월~4월에 한 달 평균 약 4조 원의 ELS와 DLS의 만기가 도래했다. 그러나 하반기에는 만기 도래액이 월 평균 약 1조 원 수준에 그칠 것으로 보인다.

|

업계 관계자는 "회사채 발행이 늘어나고 ELS와 DLS의 발행이 줄어든다면 금리 역전 현상은 제자리를 찾을 것으로 보인다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '전력반도체 올인' 매그나칩, 2분기 내 DDI 철수

- [지방 저축은행은 지금]부·울·경 12곳 중 9곳이 적자, '빅3'도 PF 직격탄

- [금융지주 해외은행 실적 점검]흑자 기조 이어간 KB미얀마은행, 웃지 못하는 이유

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목

- [지방은행vs인뱅 구도 변화]리테일 강자 된 인터넷은행…다음 타깃은 소호 금융

- [캐피탈사 리스크 관리 모니터]BNK캐피탈, 여신감리 기능 확대…자산 손실 최소화 목표

- [은행권 신지형도]'대형은행' 틈바구니 속, SC제일은행이 선택한 해법은

- [Sanction Radar]한화 금융그룹, '경영 취약성' 대거 적발

- [금융지주 해외은행 실적 점검]전북은행 PPCB, 포트폴리오 다변화 통했다…순익 '성장일로'