KT, 합산규제법 통과시 스카이라이프 버릴까 방송업계 일각서 매각 가능성 제기… 사업성·투자금 회수 감안시 현실성 낮아

정호창 기자공개 2015-03-04 08:39:00

이 기사는 2015년 03월 02일 09시18분 thebell에 표출된 기사입니다

위성방송을 규제 대상에 포함하는 유료방송 합산규제 개정안이 국회 상임위원회를 통과하면서 방송업계 일각에서 KT그룹이 규제 부담을 덜기 위해 KT스카이라이프(이하 스카이라이프)를 매각할 가능성이 있다는 주장이 제기되고 있다. 하지만 위성방송의 불투명한 사업 전망과 KT그룹의 투자금 회수 문제 등을 고려하면 스카이라이프를 인수할 적임자를 찾기 어려워 매각 추진이 현실화될 가능성은 높지 않은 것으로 분석된다.2일 정치권과 방송통신업계에 따르면 국회 미래창조과학부방송통신위원회(미방위)는 지난주 유료방송 합산규제에 위성방송을 포함하되 관련 규제를 3년 후 일몰하도록 하는 방송법 개정안을 의결했다. 이 법안은 법제사법위원회(법사위)를 거쳐 다음 달 국회 본회의에 상정될 것으로 전망된다.

개정안이 본회의를 통과해 법제화되면 한 사업자가 유선방송(케이블TV)과 인터넷(IP)TV, 위성방송 등 유료방송의 시장 점유율을 더해 전체 시장의 3분의 1(33.3%)을 넘을 수 없다. 이 경우 현재 28% 수준의 시장 점유율을 기록하고 있는 KT그룹은 신규 가입자 유치에 상당한 제약을 받게될 것으로 예상된다.

이 때문에 방송통신업계 일각에서는 KT그룹이 규제를 피하기 위해 위성방송과 IPTV 결합상품(OTS) 가입자를 KT로 이전시킨 후 스카이라이프를 매각할 가능성이 있다는 전망을 내놓고 있다.

스카이라이프 내부에서도 합산규제법이 시행되면 KT가 실속을 챙긴 후 위성방송 버리기에 나설 것이란 주장이 나오고 있는 실정이다. 언론노조 스카이라이프지부는 지난 22일 발표한 성명을 통해 "(합산규제가 시행되면) KT는 OTS 가입자의 OTV(Olleh TV)로의 교체와 위성방송 가입자를 OTV로 전환시킴으로써 실속을 챙기면 된다"며 "이런 '곶감 빼먹기'는 이미 현실이 되고 있고, 그 반대급부로 온갖 손실과 위기는 벌써 위성방송에 떨어지고 있다"고 밝혔다.

하지만 인수합병(M&A) 및 금융투자업계의 시각은 조금 다르다. 현실적인 문제로 KT가 스카이라이프를 매각하고 싶어도 이를 추진하기가 쉽지 않을 것이란 전망을 내놓고 있다. 적당한 인수자 찾기와 제값 받기가 어려워 딜 성사 가능성이 높지 않다는 분석이다.

지난해 3분기 말 기준 KT그룹은 스카이라이프 지분 50.1%를 보유하고 있다. KT와 KT ENS가 각각 49.99%, 0.11%의 지분을 나눠 갖고 있다. 두 회사 재무제표에 반영된 해당 지분에 대한 장부가는 3100억 원을 조금 웃도는 수준이다.

유가증권시장에 상장된 스카이라이프의 지난달 말 기준 시가총액은 7914억 원으로, KT그룹 보유 지분의 시장가치는 3965억 원이다. 만약 현 시세대로 보유 지분을 매각한다면 KT그룹은 장부가 대비 800억 원 이상의 수익을 얻을 수 있는 셈이다.

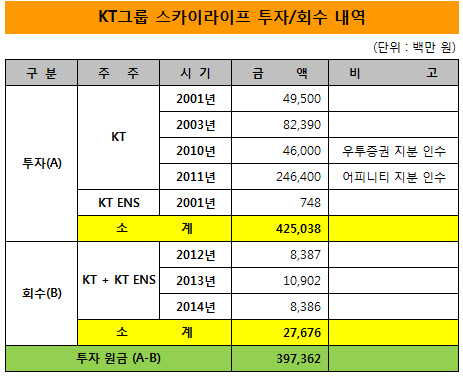

문제는 KT그룹이 지금까지 스카이라이프에 쏟아넣은 투자원금이 장부가보다 훨씬 높다는 점이다. KT그룹은 지난 2001년 495억 원을 출자해 한국디지털위성방송주식회사 설립을 주도한 이래 현재까지 총 4250억 원 가량을 스카이라이프에 투자했다. 스카이라이프가 최근 3년간 KT그룹에 276억 원 정도의 배당금을 지급한 점을 고려한다 해도 투자원금 규모가 4000억 원에 육박한다.

|

따라서 현 시세대로 스카이라이프 매각이 이뤄진다면 KT그룹은 겨우 투자원금을 회수하는데 만족해야 한다. 무려 15년의 투자기간을 감안하면 사실상 상당한 규모의 금융비용과 기회비용 손실을 떠안게 되는 셈이다.

이 때문에 스카이라이프 매각이 현실화되려면 KT그룹이 최소한 현 주가 대비 30% 이상의 프리미엄을 받을 수 있는 조건이 형성돼야 한다는 게 금융투자업계의 분석이다.

그러나 KT그룹이 스카이라이프 매각에 착수할 경우 주가가 현재보다 올라가기 보다는 떨어질 가능성이 더 높다. 위성방송이 단방향 서비스라는 약점을 갖고 있어 만약 스카이라이프가 KT그룹에서 분리돼 IPTV 결합상품(OTS)을 잃게 된다면 가입자 이탈로 매출과 수익성이 급격히 하락할 것으로 전망되기 때문이다. 실제로 스카이라이프는 과거 OTS가 없던 시절 제대로 수익을 내지 못해 자본잠식 상태에 처하기도 했다.

따라서 스카이라이프가 KT그룹과 결별한 후 시장에서 생존하기 위해서는 다른 방송사업자를 새 주인으로 맞는 수밖에 없는데, 유료방송 합산 규제로 인해 이 또한 어려울 것으로 관측된다. 방송통신업계 전문가들이 스카이라이프 매각이 추진될 가능성을 낮게 보는 이유다.

업계 관계자는 "유료방송 합산규제법이 시행된다면 KT 뿐 아니라 다른 방송사업자들 입장에서도 스카이라이프는 '계륵'과 같은 존재가 될 수밖에 없다"며 "딜 성공률이 희박하기에 KT가 스카이라이프 매각을 추진하기보다는 다른 대안을 모색할 가능성이 높아 보인다"고 전망했다.

KT그룹 관계자 역시 "시장 일각에서 스카이라이프 매각설을 제기하고 있지만 근거 없는 낭설일 뿐"이라고 일축하며 "현재로선 유료방송 합산규제 저지에 총력을 다한다는 방침 외에는 다른 전략이나 대안을 준비하고 있지 않다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [이뮨온시아 IPO]'모기업·신약' 기대감, 기관 엑시트에도 몸값 두배 커졌다

- 세아제강, 허리띠 졸라맸지만…영업현금흐름 '마이너스 전환'

- [현대제철을 움직이는 사람들]'기술통' 이보룡 부사장, 판재사업 정상화 '전면에'

- [LCC 통합 전초전]자회사에 '2800억' 쏜 아시아나, 현금곳간 '빠듯해졌다'

- [경영권 위협받는 한진칼]한진그룹, LS그룹과 혈맹…리스크 선제적 차단

- 한화큐셀 박승덕 사장, 복귀 4년만에 대표 내정

- E&F PE, 코엔텍 매각 개시…차주 티저레터 배포

- [i-point]신테카바이오, 중기부 ‘산학연 Collabo R&D’ 사업 선정

- 디지털 자격증명, 일상 속으로…전환 초읽기

- [Monthly Review/인사이드 헤지펀드]KB증권 선두 고수 지속…NH증권과 경쟁 가열