'부진의 늪'에 빠진 가치주·롱숏..공모주펀드만 '훨훨' [공모펀드 결산/테마펀드]⑥ 공모주펀드 내년 성과는 물음표

박상희 기자공개 2015-12-31 06:30:00

이 기사는 2015년 12월 28일 16:27 thebell 에 표출된 기사입니다.

가치주와 롱숏, 그리고 공모주펀드 간 희비가 엇갈렸다. 지난 몇 년간 시장에서 큰 인기를 끌었던 가치주펀드와 롱숏펀드가 부진한 성적 탓에 올해는 시장에서 외면을 받았다. 반면 공모주펀드는 1조 원이 넘는 자금을 흡수하며 전성기를 구가했다. 공모주펀드는 연초 이후 마이너스 성과를 거둔 펀드가 거의 없을 정도로 수익률적인 측면에서도 좋은 성적을 냈다.다만 전문가들은 기업공개(IPO) 시장에서 공급되는 공모주 수량에 비해 공모주펀드 운용 규모가 너무 커진 상황이어서 앞으로도 지금과 같은 성과를 지속하기는 어려울수도 있다는 전망을 내놓고 있다.

◇ 공모주펀드 1조2000억 유입...연초 이후 대부분 플러스 성과 시현

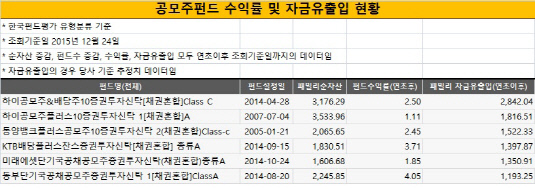

28일 한국펀드평가 펀드스퀘어에 따르면 연초 이후 공모주펀드(국내혼합형 기준)로 1조 2000억 원(24일 기준)에 달하는 자금이 순유입됐다. 3000억 원에 가까운 자금을 쓸어담은 '하이공모주&배당주10증권투자신탁[채권혼합]'을 비롯해 1000억 원 이상의 대규모 자금이 유입된 펀드가 6개나 됐다.

최근 기준 순자산 규모가 1000억 원을 웃도는 대형펀드도 17개에 이른다. 이들 펀드의 전체 순자산 규모만 3조 1300억 원을 웃돈다.

|

수익률도 어느 정도는 투자자 기대에 부합했다. 연초 이후 기준 지난 24일까지 수익률이 마이너스를 기록한 펀드는 '교보악사분리과세하이일드증권투자신탁[채권혼합]ClassA' 하나에 그쳤다. 이 펀드의 기간 수익률은 마이너스(-) 2.26%를 기록했다.

같은 기간 가장 성과가 좋았던 펀드는 '메리츠세이프밸런스증권투자신탁 2[채권혼합]'으로 6.77%의 수익률을 올렸다. '한화프리미엄30증권투자회사 1[채권혼합]'과 'IBK공모주채움증권투자신탁 1[채권혼합]C'이 각각 5.24%, 4.91%의 성과로 뒤를 이었다.

'하이공모주플러스10증권투자신탁 1[채권혼합]A' 및 '하이공모주&배당주10증권투자신탁[채권혼합]Class C' 등 운용 규모가 3000억 원을 상회하는 대형펀드의 경우 수익률이 각각 1.11%, 2.5%로 상대적으로 저조했다.

한편 공모주펀드의 크기가 커진데 반해 상장하려는 기업 개수가 줄어들면서 향후 펀드 성과에는 부정적인 영향을 미칠 것으로 예상된다. 전체 공모주펀드의 운용규모는 5조 원에 육박하는데, 포트폴리오를 만족시킬 수 있을 만큼 충분한 대기 상장 기업이 없다는 게 문제다. 이른바 수급의 불일치 이슈다.

한국투자증권 관계자는 "공모주펀드로 많은 자금이 몰리면서 공모주 시장의 전체적인 운용규모는 확대된 반면에 상장 물량은 줄어들어 배정수량 확보가 어려워졌다"면서 "향후 공모주펀드의 성과에 대한 불확실성이 커진 상황"이라고 말했다.

◇ 가치주 및 롱숏펀드, 수천억 자금 유출...'아 옛날이여~'

연초 이후 가치주펀드(국내 주식형 기준)로는 지난 24일까지 7637억 원이 유입된 것으로 집계됐다. 하지만 혼자서 1조 3000억 원이 넘는 자금을 흡수한 '메리츠코리아증권투자신탁 1[주식]'의 영향으로, 이 펀드를 제외할 경우 현금흐름은 5379억 원 순유출로 돌아선다.

|

가치투자 전문 자산운용사인 한국투자밸류자산운용과 신영자산운용의 펀드에서 대규모 자금유출이 발생한 측면이 크다. '신영마라톤증권투자신탁A 1(주식)'과 '신영마라톤증권투자신탁(주식)'에서만 각각 1551억, 1282억 원이 빠져나갔다. '한국밸류10년투자밸런스증권투자신탁 1(주식)'에서는 1438억 원이, 'KB밸류포커스증권자투자신탁(주식)'에서는 각각 1438억, 1432억 원의 자금이 이탈했다. '트러스톤밸류웨이증권자투자신탁[주식]'에서도 1515억 원이 유출됐다.

반면 대형 종합자산운용사인 미래에셋자산운용과 한국투자신탁운용의 가치주펀드로 자금이 몰리는 현상이 벌어졌다. '미래에셋가치주포커스증권자투자신탁 1[주식]'과 '한국투자롱텀밸류증권자투자신탁 1(주식)' 등이 각각 2342억, 1531억 원의 자금을 유치했다. 하지만 가치주펀드에 전반적으로 퍼져 있는 자금유출 흐름을 막기에는 역부족이었다.

가치주펀드 인기가 식은 데는 성과 부진이 가장 큰 원인으로 지목된다. 대표적으로 '한국밸류10년투자밸런스증권투자신탁 1(주식)(A)'의 경우 연초 이후 수익률이 -7.42%로 저조하다. 트러스톤밸류웨이와 KB밸류포커스펀드 모두 대표펀드 기준 연초 이후 수익률이 마이너스로 돌아서지는 않았지만, 2.6%, 3.4% 성과에 그치고 있다.

롱숏펀드도 극심한 부진의 늪에 빠져 있다. 연초 이후 마이너스를 기록한 펀드가 3개에 그칠 정도로 성과가 좋은 편이지만 계속해서 투자자 외면을 받고 있다. 연초 이후 7565억 원(24일·국내펀드 기준)의 자금이 순유출 됐다. 롱숏펀드 열풍을 주도했던 트러스톤자산운용펀드 자금 유출이 가장 컸다. '트러스톤다이나믹코리아50증권자투자신탁[주식혼합]'과 '트러스톤다이나믹코리아30증권자투자신탁[채권혼합]'에서 각각 2681억, 2065억 원이 이탈했다.

'마이다스거북이90증권자투자신탁 1(주식)'과 '미래에셋스마트롱숏50증권자투자신탁 1(주식혼합)'에서도 1000억 원이 넘는 뭉칫돈이 빠져나갔다. 반면 패밀리펀드 기준 같은 기간 가장 많은 자금이 유입된 펀드는 'KB코리아롱숏증권자투자신탁(주식혼합)'이었는데, 규모가 500억 원에도 미치지 못했다.

펀드 별 성과를 살펴보면 '미래에셋스마트롱숏70증권자투자신탁 1(주식)종류A'의 연초 이후 수익률은 10%를 상회하고, '미래에셋스마트롱숏50증권자투자신탁 1(주식혼합)종류A'는 7.39%의 성과를 올렸다. 트러스톤다이나믹코리아50증권자투자신탁[주식혼합]A'는 1.37%에 그쳤다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]정철 브이티 공동대표, 140만주 매각 예고

- [i-point]시노펙스, 유튜브 통해 적극 주주 소통

- [코스닥 상장사 매물 분석]빅텐츠 인수 예고한 나노캠텍, 내실 다지기 '글쎄'

- [IR Briefing]'경영권 분쟁 일축' 에스켐 "OLED 소재 전문 공급사 도약"

- [Company & IB]SK·LG 이은 '빅 이슈어' 한화, KB증권으로 파트너십 '이동'

- 우리금융, CEO 장기 승계 프로그램 가동…후보군 면면은

- 최규옥 전 오스템 회장, 주성엔지 투자 방침 '유지'

- [한미 오너가 분쟁]'직접 소통' 약속 지킨 신동국, 소액주주연대 '지지' 화답

- [SK스퀘어 밸류업 구상 점검]인크로스, 'T딜+AI' 신성장동력 확보 속도

- [저축은행경영분석]NH저축은행, 흑자전환 지속 가운데 건전성 관리 과제