'훼손된' 수출입은행, 기획재정부 책임없나 기재부 인사가 CEO 대부분 맡아···ECA 기능 훼손 책임론 부각

윤동희 기자공개 2016-05-09 10:22:27

이 기사는 2016년 05월 04일 20시05분 thebell에 표출된 기사입니다

정부 부처가 한국은행의 수출입은행 자본확충을 종용하고 있다. 공적신용수출기관(ECA·Export Credit Agency) 기능 훼손을 우려하며 신속한 증자를 요구하고 있는 셈이다. 문제는 수출입은행의 자본적정성이 크게 훼손된 이유는 주력업무인 ECA가 아닌 대출, 구조조정 업무에 손을 댄 탓이라는 점이다. 기획재정부가 관리감독 해야 하는 공공기관으로 책임소재를 파악해야 한다는 지적이다.기획재정부는 4일 오전 10시 금융위원회, 한국은행, 금융감독원, 산업은행, 수출입은행을 모아 기획재정부 제1차관 주재로 국책은행 자본확충 협의체 킥오프(Kick-off) 회의를 개최했다. 내달까지 구체적인 방안을 내놓겠다는 입장이다.

정부 관계자는 "수출금융시스템의 안정화를 위해 한국은행이 증자에 참여해달라는 것"이라며 "수출입회사들이 수주를 해오기 위해서는 ECA보증을 껴와야 하기 때문에 수출입은행의 자본여력을 충분하게 만들어줄 필요가 있다"고 말했다. ECA 기능 축소를 막기 위해서 한국은행의 수출입은행 증자가 이뤄져야 한다는 논리다.

하지만 수출입은행은 ECA 기능에 충실하다 부실화된 게 아니다. 수출입은행이 현재의 부실 위기를 자초한 배경에는 직접대출이라는 여신확대 수단이 크게 작용했다. 김동수 전 행장에서 김용환 전 행장까지 대출에 대한 리스크 관리가 제대로 작동하지 않았다는 비판이 나오는 이유다.

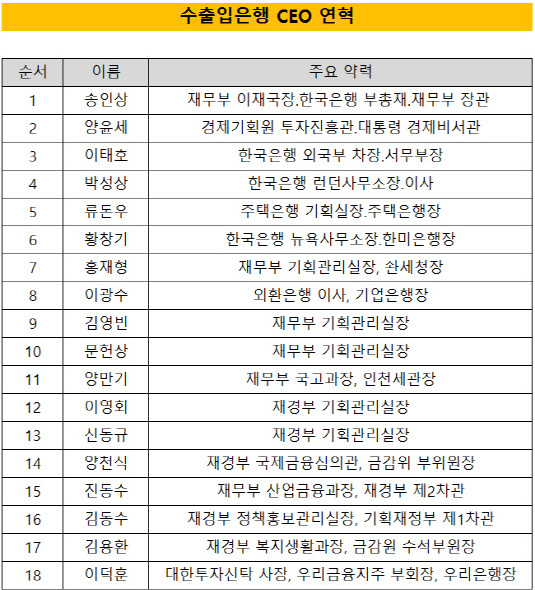

수출입은행은 기획재정부의 대외경제부문의 기관이다. 행장과 전무, 감사 등 임원 모두 기획재정부장관의 제청에 의해 대통령이 임면한다. 이번 이덕훈 행장을 제외하고 대부분 기획재정부, 과거 재경부, 재무부 인사들이 CEO를 맡았다. 인사 뿐 아니라 수출입은행은 개별 투자 건에 대해서도 대부분 기획재정부의 재가를 받아야 진행할 수 있다. 때문에 수출입은행 부실화는 개별 행장의 경영 판단이 잘못됐다고 보기 보다 상부 기관인 기획재정부의 관리감독이 제대로 이뤄지지 않은 영향이 크다고 해석할 수 있다.

|

수출입은행이 직접대출 시장에서 본격적으로 각광을 받기 시작한 것은 리먼 사태가 터진 2008년 이후 국제금융시장이 경색된 이후부터다. 당시 시장자금조달이 어려웠던 기업들은 상대적으로 금리가 낮고, 자금공급이 원활한 수출입은행에 손을 벌렸다.

정부로서도 대출과 보증을 동시에 수행할 수 있는 수출입은행의 ECA 기능을 활용해 대규모의 정책금융을 기업들에게 풀 수 있었던 이유로, 수출입은행을 적극 독려했다. 대출 규모가 크게 확대되면서 정부는 1998년 이후 4조 원에 머물던 수출입은행의 법정자본금을 11년 만인 2009년 1월 8조 원으로 늘려줬다. 현재 자본금 한도는 15조 원까지 늘어나 있다.

문제는 그간 단기 자금 지원에 머물렀던 수출입은행에게 중장기·거액거래 자금이 일시에 몰리면서 리스크 관리에 누수가 발생하기 시작했다는 점이다. 실제로 2009년 2월 취임한 김동수 전 행장은 리스크 관리를 생각할 겨를도 없이 지속적인 대출 확대에 나섰다. 이에 따라 2008년 말 대출 대비 보증이 5조 원 정도가 많았지만, 2009년부터는 대출이 보증을 앞서게 됐다.

2009년 말 총 여신에서 대출(32조 8439억 원)과 보증(22조 9604억 원)의 격차는 10조 원이었지만, 지난해 말에는 29조 원으로 벌어졌다. 수출입은행의 총 여신에서 직접대출 비중은 보증의 2배 정도를 차지하고 있다. 대출증가율은 연평균 20%에 육박했지만, 보증은 2011년 이후 마이너스(-) 성장세로 돌아서면서 대출과 보증의 격차가 확대되고 있다.

미국 등 주요 나라의 ECA가 주로 보증이나, 해외진출의 기초 데이터가 되는 국가신용도(Country Risk) 조사 업무에 역량을 집중한다. 세계적인 추이를 봤을 때 대부분의 국가는 직접대출보다는 보증을 통해 지원하는 편이다. 무역보험공사가 2012년 발간한 ECA 및 유관기관 현황에 따르면 ECA를 운영하고 있는 OECD 회원국 31개국 중 절반 이상(55%)인 17개국이 직접대출 없이 수출보험 또는 보증만을 취급하고 있다. 수출입은행은 대출 업무를 공격적으로 확대하며 역행하고 있다.

|

수출입은행의 여신관리 시스템은 이러한 대출 증가 속도를 따라가지 못했다. 조선, 철강, 플랜트 등 특정 산업에 여신이 편중되고, 여기에 주채권은행으로서 조선사 구조조정까지 나서면서 ECA 고유의 업무 영역도 벗어났다. 그렇게 나선 기업 구조조정 작업마저 장기화 되면서 부실 우려만 커졌다.

업계 관계자는 "수출입은행이 깊은 고민 없이 기업 구조조정에 나서면서 부실화가 가속화됐다"며 "구조조정은 ECA의 본연의 업무가 아니다"라고 꼬집었다.

수출입은행의 총 여신은 부실화가 본격화되던 지난해 9월 말 124조 원으로 전년 말 대비 17조 원 넘게 늘었다. 하지만 고정이하 여신은 같은 기간 5500억 원 증가했고 이 중 3500억 원이 조선업체 여신인 것으로 알려졌다. 수출입은행의 여신 쏠림 현상이나 부실화는 정책금융기관이라는 특수성 때문이라는 논리가 있지만 수출입은행 홀로 감당하기에는 어려운 수준으로 리스크가 커지고 있다는 점은 부인할 수 없다.

일례로 최근 이슈가 된 대우조선해양 익스포저도 수출입은행이 지고 있는 부담이 크다. 업계에서 파악하는 규모는 대출과 보증을 합해 12조 7000억 원 가량이다. 산업은행의 6조 3100억 원보다 2배 많은 금액이다.

성동조선에는 3조 원 가량의 신용공여를, 대선 조선에는 5000억 원 가량의 신용공여를 제공하고 있다. 하지만 성동조선과 대선조선 채권과 관련해 대손충당금을 33%만 쌓고 있다. SPP조선은 전체 차입금의 62%에 달하는 7986억 원을 제공하고 있으며 STX조선에는 7055억 원의 차입금을 제공 중이다.

12조 원에 달하는 대우조선 해양을 제외하고 4개 중소 조선사에 대한 수출입은행 단독 익스포저는 단순 계산만으로도 5조 원이 넘는다. 수출입은행의 자본금은 8조 8780억 원, 자본총계는 11조 876억 원이다. 수출입은행의 체력이 조선업체의 부실화를 견딜 수 없는 수준으로 훼손됐다는 지적이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >