예스코, 탁월한 사업안정성 AA급 불패 이어간다 계열사 부지 매각, 현금확보…재무구조 안정적, 우량채 수급 호조

배지원 기자공개 2017-01-31 16:35:40

이 기사는 2017년 01월 26일 09:48 thebell 에 표출된 기사입니다.

도시가스 업체 예스코(AA, 안정적)가 내달 300억 원을 공모채 시장에서 조달한다. 지난해 한성피씨건설 본사부지를 매각하면서 현금이 유입됐고, 독점적인 사업지위를 보유해 안정적인 영업이익을 창출하고 있다.AA급 회사채 흥행이 이어지고 있는 가운데 예스코 역시 충분한 수요를 확보할 수 있을 것이란 전망이 나오고 있다.

◇지난해 손자회사 부지 매각 1500억 유입…현금흐름 우수

예스코는 NH투자증권을 대표 주관사로 선정하고 300억 원 규모의 회사채 발행을 준비하고 있다. 만기는 3년물로 알려졌다. 예스코는 내년 6월까지는 만기 회사채 물량이 없다. 이번 조달은 일반 운영자금 용도로 파악된다. 한국신용평가는 이번 회사채에 신용등급을 AA0급으로 평정했다.

|

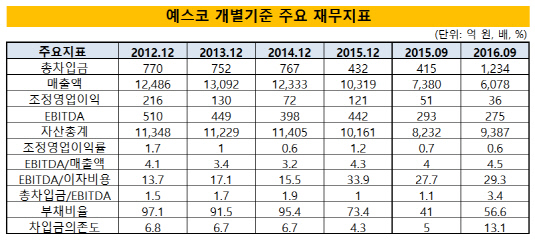

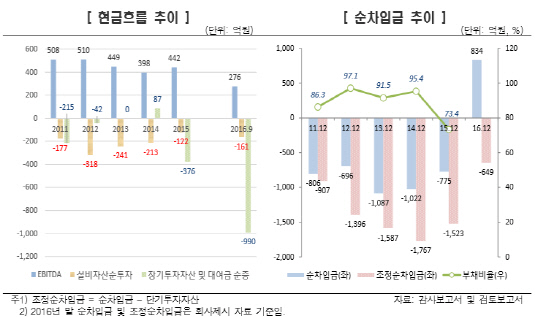

예스코는 수익성은 높지 않지만 독점적인 사업지위를 바탕으로 안정적인 현금 창출력을 갖추고 있다. 이를 토대로 매년 400~500억 원 내외의 상각전영업이익(EBITDA)을 창출하고 있다. 특히 예스코는 지난해 주요 손자회사인 한성피씨건설의 본사부지를 매각해 약 1493억 원의 현금이 유입됐다.

해당 토지는 최근 도시개발사업의 일환으로 한국토지주택공사(LH)에 매각했다. 일시적으로 대규모 재고자산이 빠져나가면서 예스코의 연결기준 영업활동현금흐름에 기여했다.

예스코는 공급권역 내 독점적 사업지위를 갖추고 있다. 가격결정구조도 공급비용과 투자보수가 반영되는 구조로 부담이 줄여주고 있다. 이를 바탕으로 예스코는 연간 400억~500억 원 내외의 상각전영업이익(EBITDA)을 창출하고 있다. 예스코는 이중 연간 200억~300억 원 가량을 경상투자에 충당하고 있다.

◇매도가능증권 취득해 순차입금 다소 상승…투자 여력은 충분

예스코는 최근 줄곧 부(-)의 순차입금 기조를 유지하다 지난해 3분기말 기준 771억 원으로 전환됐다.

지난해 미국 대부업체인 'Fundry Funding Trust'의 매도가능증권을 약 359억 원 규모로 취득하면서다. 다만 순차입금에서 단기투자자산을 제한 조정순차입금은 여전히 마이너스(-)로 나타났다.

|

예스코는 과거 사업다각화 차원에서 해외 자원개발 투자법인 예스코에너지 LLC를 설립했고 2009년에는 ㈜한성 지분을 취득하면서 무차입금 기조를 탈피했다. 하지만 유가급락 등의 영향으로 2013년 이후 예스코에너지 LLC과 관련해 195억 원의 투자손실을 반영하기도 했다.

그럼에도 현금성자산과 단기투자자산 보유 규모가 차입금을 상회하고 있고, 안정된 영업현금 창출력을 견지하고 있어 재무부담은 낮은 수준이다.

송민준 한국신용평가 연구위원은 "설비투자 부담도 크지 않아 향후에도 우수한 재무안정성을 유지할 것으로 전망된다"고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?