JT친애저축은행, 후순위채권 200억 발행 추진 이달 중 10년 만기 사모채 방식 예상…BIS비율 제고 목적

원충희 기자공개 2017-03-14 10:25:12

이 기사는 2017년 03월 13일 09시46분 thebell에 표출된 기사입니다

JT친애저축은행이 BIS자기자본비율 제고를 위해 후순위채권 200억 원 발행을 준비하고 있다. 이번에 발행하면 2011년 저축은행 부실사태 이후 두 번째 발행사가 된다. 사모형태로 발행될 예정이라 대주주 및 계열사가 전액 인수할 것으로 예상되고 있다.13일 저축은행업계에 따르면 JT친애저축은행은 이달 중으로 200억 원 규모의 후순위채권을 발행할 예정이다. 만기 10년짜리 사모채 형태이며 금리는 연 9.460~10.787% 사이에서 결정키로 했다. 지난달 22일 임시주주총회를 개최하고 이 같은 안건을 의결했다.

JT친애저축은행 관계자는 "후순위채 발행은 금융당국과의 협의가 필요한 사항이라 아직 조건이 확정된 것은 아니다"며 "발행일, 만기일 및 금리는 협의 후 최종 결정하기로 했다"고 설명했다.

발행목적은 재무건전성(BIS비율) 제고다. 만기 5년 이상의 후순위채는 자기자본으로 인정, BIS비율을 높이는 효과가 있어 자본 확충에 많이 활용된다. 다만 자본인정액이 1년에 20%씩 순차적으로 차감되기 때문에 그 효과가 일시적이다.

|

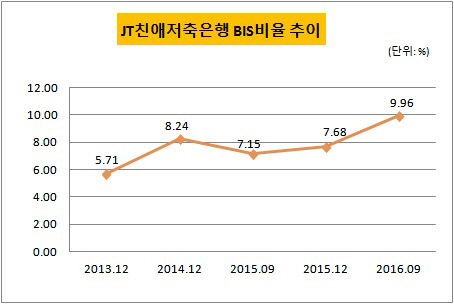

JT친애저축은행의 BIS비율은 작년 9월 말 9.96%로 감독기준(8%)을 웃돌고 있으나 향후 예상되는 경기침체와 건전성 규제 강화기조에 선제 대응하는 차원에서 후순위채 발행을 모색하고 있다.

사모채 방식을 결정한데 비춰보면 이번에 발행될 후순위채는 대주주나 계열사가 전부 매입할 것으로 예상되고 있다. JT친애저축은행의 대주주인 일본 J트러스트㈜나 한국계열사인 JT캐피탈, JT저축은행, TA에셋 등이 대상으로 점쳐진다.

이는 금융당국이 2011년 저축은행 구조조정사태 이후 후순위채 발행을 엄격히 통제하고 사모형태만 일부 허용하기 때문이다. 당시 영업정지를 맞은 33개 부실저축은행들이 모두 P&A(자산·부채이전) 방식으로 처리되는 바람에 2만 명 넘는 후순위채 투자자들이 큰 피해를 입었다.

금융권 관계자는 "P&A는 부실업체의 자산 중 예금보호가 되는 자산만 이전하고 나머지는 파산재단을 통해 청산하는 방식"이라며 "후순위채는 예금보호 대상에 해당되지 않아 P&A를 거친 저축은행은 상환의무가 없어진다"고 설명했다.

그 후 자취를 감춘 저축은행 후순위채가 다시 등장한 것은 지난 2014년 9월 웰컴저축은행이 200억 원어치를 발행했을 때다. 이 또한 대주주인 웰컴크레디라인대부(브랜드명 웰컴론)가 전액 인수했다.

업계 관계자는 "후순위채는 금리·비용측면에서 유상증자보다 유리하지만 발행조건이 엄격해진 탓에 신규물량은 거의 없다"라며 "당국 또한 저축은행 사태 이후 개인투자자 판매를 금지하고 사모형태만 일부 허용하는 추세"라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억

원충희 기자의 다른 기사 보기

-

- [CAPEX 톺아보기]삼성전자, 반도체 줄고 디스플레이 2배 급증

- [캐시플로 모니터]삼성전자, 하만 회사채 만기 도래 '늘어난 환차손'

- [R&D회계 톺아보기]"결국은 기술" 연구개발비 30조 돌파한 삼성전자

- 네이버 '창업자' 이해진의 오너십

- [Board Change]CJ대한통운, 해외건설협회 전·현직 회장 '배턴 터치'

- [회생절차 밟는 홈플러스]메리츠금융, 대손충당금 부담은 어느 정도

- [Board Change]넷마블 이사회 떠난 '친한파' 텐센트 피아오얀리

- [Board Change]카카오, CFO 이사회 합류…다시 세워지는 위상

- [Board Change]삼성카드, 새로운 사내이사 코스로 떠오른 '디지털'

- [Board Change]삼성증권, 이사회 합류한 박경희 부사장…WM 위상↑