한라홀딩스, ㈜한라 우선주 전환포기…왜? 전환실익 없고 연결대상 우려한 듯…"주주보호 차원"

김현동 기자공개 2018-02-09 08:26:53

이 기사는 2018년 02월 08일 20시30분 thebell에 표출된 기사입니다

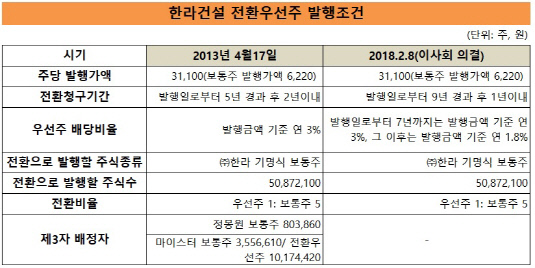

한라홀딩스가 현 시점에서 ㈜한라의 전환우선주 전환청구를 하지 않기로 했다. 회사 측은 유통주식 수 증가에 따른 주가하락 부담을 이유로 들고 있다. 그렇지만 전환실익이 없고 전환시 ㈜한라를 연결대상에 포함시켜야 하는 등의 문제를 우려해 전환청구를 하지 않기로 결정한 것으로 보인다.한라홀딩스는 8일 이사회를 열어 지난 2013년 결정한 ㈜한라 '무의결권 배당우선 전환주식'의 발행조건을 변경했다.

발행조건 변경의 핵심은 올해 도래하는 전환청구권을 행사하지 않기로 한 점이다. 당초 발행조건 상 전환우선주의 전환청구기간은 발행일로부터 5년 경과 후다. 올해 4월17일이 5년 경과 시점이다. 5년 경과 후 무조건 전환청구를 해야 하는 것이 아님에도 불구하고 서둘러 전환청구 시점을 조정했다.

한라홀딩스는 전환청구 시점을 발행일로부터 9년으로 4년 연장했다. 대신 전환청구 기한을 9년 경과 후 1년으로 정해 전환청구 가능 시한(10년)을 맞췄다. 최대한 전환청구 시점을 늦춘 것이다.

전환시점을 연기하면서 배당부담은 줄였다. 최초 배당비율은 발행금액 기준 연 3%였는데 변경된 기준은 발행 후 7년까지는 연 3%, 그 이후는 연 1.8%로 절반 가까이 줄였다(아래 '한라건설 전환우선주 발행조건' 참고).

|

한라홀딩스 관계자는 "전환우선주를 보통주로 전환하면 총발행주식이 늘어나서 주가가 하락할 수 있다"면서 "주주보호 차원에서 전환청구 기간을 연장했다"고 말했다.

전환우선주의 전환비율이 우선주 1주 당 보통주 5주여서 한라홀딩스가 우선주 전부를 전환청구하게 되면 ㈜한라의 총 발행주식수는 지난해 9월 말 기준 4666만9362주(보통주 3649만4942주+우선주 1017만4420주)에서 8736만7042주로 두 배 가까이 늘어나게 된다.

시장에서는 유통주식 증가라는 물량 부담보다는 전환시점이 좋지 않아서 전환을 포기한 것으로 보고 있다. 전환 주체인 한라홀딩스가 지분을 처분할 이유가 전혀 없는 데다, 전환가격이 시가보다 높아 전환의 실익이 전혀 없다. 더구나 보통주 전환 시 한라홀딩스의 ㈜한라 지분율이 50% 이상으로 늘어난다. 회계처리 기준 상 ㈜한라를 연결대상 종속기업으로 분류해서 하나의 경제적 실체로 묶일 수 있다.

금융권 관계자는 "과거 회계기준상 자회사의 지분율이 50%를 넘으면 연결대상 종속기업으로 들어갈 수 있다"면서 "이럴 경우 ㈜한라의 자산과 부채가 모두 연결돼 한라홀딩스와 ㈜한라는 회계적으로 하나의 경제적 실체로 인식된다"고 전했다.

현재 한라홀딩스는 ㈜한라를 연결대상 종속기업이 아니라 관계기업으로 회계처리하고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대