와이엠티, 부채비율 71%…쌓이는 이익잉여금 [ICT 상장사 진단]②양호한 실적 기반 차입금 감축 노력, 직접금융 비중 높여

강철 기자공개 2019-03-25 15:20:34

[편집자주]

ICT는 4차 산업혁명의 엔진이라 불린다. 부가가치의 근간인 융합과 연결의 토대이기 때문이다. 최근 5G시대가 도래하면서 ICT 기술주의 성장 가능성에 더욱 관심이 모아진다. 핵심 부품부터 인공지능, 사물인터넷, 모바일에 이르기까지 사업 영역 또한 날로 확대되고 있다. 퀀텀점프 도약대에 오른 ICT 상장사들의 성장 스토리, 재무 이슈, 지배구조 등을 살펴보고자 한다.

이 기사는 2019년 03월 22일 08시21분 thebell에 표출된 기사입니다

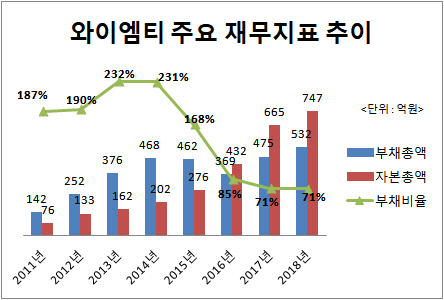

와이엠티는 와이피티, 중국법인(YMT Shenzhen), 베트남법인(YMT VINA), 비욘드솔루션 등 주요 계열사를 종속기업으로 거느린다. 와이엠티의 연결 기준 차입금, 부채비율, 현금흐름 등을 통해 그룹 전반의 재무 건전성을 가늠할 수 있다.와이엠티는 외부감사법인으로 전환한 2011년부터 2015년까지 200% 안팎의 비교적 우수한 부채비율을 유지했다. 영업에서 창출한 현금만으로 일반적인 운영자금 충당이 가능할 정도로 캐시 플로우(cash flow)도 원활했다.

이 기간 총차입금 규모는 300억원 수준으로 유지했다. PCB 화학소재 증설, 생산설비 구매, 해외법인 설립 등 대규모 자금이 필요한 이슈 외에는 대출을 받지 않았다. 이는 금융비용의 절감으로 이어졌고 그 결과 연간 30억원 안팎의 이익잉여금을 쌓을 수 있었다.

재무구조는 2016년을 기점으로 빠르게 향상됐다. 와이엠티는 2016년 차입금 상환에 적극 나섰다. 그 결과 2015년 말 연결 기준 332억원이던 총차입금은 2016년 말 255억원으로 감소했다. 같은 기간 부채총액은 462억원에서 369억원으로 줄었다. 부채비율도 167.6%에서 85.4%로 크게 하락했다.

재무구조의 개선은 획기적인 수익성 증대가 있었기에 가능했다. 와이엠티는 2016년부터 2018년까지 매년 100억원 이상의 영업이익을 기록했다. 3년 누적 영업이익은 415억원에 달한다. 영업이익률은 3년 연속으로 20%를 넘어섰다. 영업이익은 상당 부분 자본 계정 상의 이익잉여금에 반영됐다. 그 결과 2015년 말 기준 276억원이던 자본총액은 2018년 말 747억원으로 증가했다.

현금흐름도 원활해졌다. 2015년 말 110% 수준이던 유동비율(유동자산/유동부채)은 2018년 말 235%로 상승했다. 작년 말 기준 현금성 자산은 276억원에 달한다. 앞으로 2년간 매출이 전혀 발생하지 않아도 자체적으로 판매관리비를 충당할 수 있다.

|

수익성 향상의 1등 공신은 PCB 표면처리 화학소재다. 와이엠티는 고부가가치 표면처리 기술인 'Soft ENIG'를 토대로 양산한 각종 화학소재를 삼성전기, 비에이치, ZDT(Foxconn 자회사) 등에 공급한다. 주요 고객들은 IT 산업 트렌드에 맞춰 PCB 공정을 고도화하고 있다. 그 결과 와이엠티에 납품을 요청하는 화학소재의 종류와 규모가 대거 증가했다.

해외 고객사들이 동도금 라인을 본격 적용하기 시작한 것도 수익성 증대에 영향을 미쳤다. 와이엠티가 독자적인 기술을 확보한 동도금은 PCB 기판에 도체의 성질을 부여하는 공정이다. 와이엠티의 동도금 기법을 적용해 각종 부품을 양산하기 시작한 글로벌 스마트폰 제조사와 자동차 메이커들이 빠르게 늘고 있다.

전성욱 와이엠티 대표는 "20년동안 연구개발(R&D)에 매진하며 기술을 기반으로 수익을 내는 사업 구조를 구축하기 위한 노력을 기울였다"며 "대규모 시설 투자 없이도 일정 수준의 수익을 낼 수 있게 된 것이 재무구조를 안정적으로 유지하는 원동력이 됐다"고 설명했다.

와이엠티는 2016년 코스닥 상장을 추진했다. 와이엠티의 안정적인 재무구조와 수익성을 눈여겨 본 투자자들은 앞다퉈 청약을 신청했다. 그 결과 공모가는 밴드 상단을 크게 상회하는 2만1000원으로 확정됐다. 공모자금도 당초 계획했던 것보다 30%가량 늘어난 117억원이 유입됐다.

와이엠티의 재무구조는 상장 후 한층 개선됐다. 공모자금이 자본에 반영되면서 부채비율이 업계 최저 수준인 71%까지 낮아졌다. 와이엠티가 매년 20% 이상의 영업이익률을 기록하고 있는 점을 감안할 때 부채비율은 계속해서 하락할 것으로 예상된다.

코스닥에 입성한 만큼 향후 자금 조달의 주요 루트는 차입(Debt)이 아닌 자본(Equity)이 될 것으로 전망된다. 실제로 와이엠티는 지난해 미래에셋대우를 대상으로 전환사채(CB)를 발행해 70억원을 마련했다. 앞으로도 유상증자, 메자닌 증권 발행 등 직접금융의 비중을 높일 가능성이 거론된다.

전 대표는 "꾸준하게 수익을 내고 있고 대규모 시설 투자 계획도 없는 만큼 재무구조는 앞으로도 안정적으로 유지될 것으로 보인다"며 "고객사들도 대부분 우량한 기업이기 때문에 매출채권 회수 지연으로 현금흐름이 경색될 위험도 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"