수성·에이원, 멕아이씨에스 CB 상환 '백기사' [메자닌 투자 돋보기]1회차 CB 상환대금 충당목적 2회차 CB 인수

이민호 기자공개 2019-07-19 08:16:26

이 기사는 2019년 07월 17일 15시08분 thebell에 표출된 기사입니다

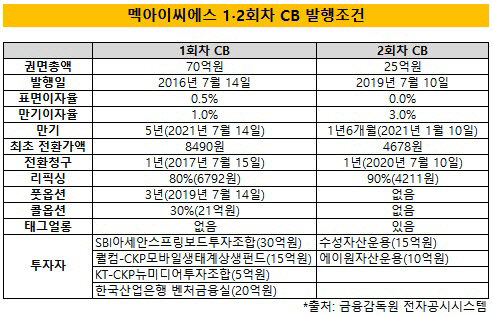

수성자산운용과 에이원자산운용이 전환사채(CB) 상환대금이 필요한 멕아이씨에스에 자금을 공급하며 '백기사'로 나섰다. 멕아이씨에스는 이들 운용사에 1년 6개월 짧은 만기의 CB를 발행하며 자금 부담을 덜게 됐다.17일 금융투자업계에 따르면 멕아이씨에스는 25억원 규모 2회차 CB 발행을 최근 마무리했다. 전환가액을 반영하면 기존 발행주식총수의 9.97%에 해당하는 물량이다. 멕아이씨에스는 인공호흡기와 환자감시장치 등 중환자용 의료기기를 전문으로 제조하는 업체로 2015년 12월 코스닥시장에 상장했다.

이번 2회차 CB는 수성자산운용이 가장 많은 15억원어치를 확보해 다섯 개 펀드에 3억원어치씩 나눠담았다. 에이원자산운용이 나머지 10억원어치를 인수해 두 개 펀드에 6억원어치와 4억원어치 물량을 각각 배정했다.

|

2회차 CB의 만기는 1년 6개월로 비교적 짧게 설정됐다. 표면이자율은 0%, 만기이자율은 3%다. 최초 전환가액은 4678억원으로 발행 1년 이후부터 전환청구가 가능하도록 했다. 전환가액은 최초 전환가액의 90%(4211원)까지 하향 조정(리픽싱)할 수 있다.

태그얼롱(Tag-along·동반매도권) 조항도 삽입됐다. 2회차 CB 인수자들은 멕아이씨에스 최대주주나 최대주주의 특수관계인이 경영권 지분을 양도할 경우 최대주주 지분과 같은 조건으로 보유분을 양도할 수 있다. 다만 인수자들에는 만기 전 조기상환을 청구할 수 있는 풋옵션이 부여되지 않았다. 멕아이씨에스가 중도상환을 요구할 수 있는 콜옵션도 제외됐다.

이번 2회차 CB는 멕아이씨에스가 2016년 7월 발행한 70억원 규모 1회차 CB 물량 중 일부 물량에서 풋옵션이 행사돼 해당 물량을 상환할 재원을 마련하기 위해 발행됐다.

당시 SBI인베스트먼트가 업무집행기관(GP)을 담당하던 '에스비아이 아세안 스프링보드 투자조합'에서 30억원어치를 인수했다. 컴퍼니케이파트너스가 GP를 맡은 '퀄컴-CKP 모바일생태계 상생 펀드'와 'KT-CKP 뉴미디어 투자조합'에서도 각각 15억원어치와 5억원어치를 담았다. KDB산업은행 벤처기술금융실에서도 20억원어치를 인수했다.

이번에 행사된 풋옵션은 KDB산업은행 벤처기술금융실 보유분의 절반인 10억원과 컴퍼니케이파트너스 보유분의 절반인 10억원 등 총 20억원이다. 이번 일부 엑시트는 KDB산업은행 벤처기술금융실에서 먼저 멕아이씨에스 측에 풋옵션 행사 계획을 전달한 것으로 알려졌다. 이번달 14일인 풋옵션 행사 가능일이 도래하자마자 일부 물량에 대한 엑시트에 나선 셈이다. 이에 따라 멕아이씨에스는 1회차 CB 발행조건에 따라 연복리 3.0%의 풋옵션 수익률을 가산한 총 21억5676만원을 지급해야 한다.

한국산업은행 관계자는 "풋옵션 행사기간이 도래해 경영 판단에 의해 풋옵션을 행사했다"고 설명했다.

멕아이씨에스 관계자는 "여러 운용사에서 2회차 CB 인수 요청이 들어왔고 1회차 CB 조기상환일을 고려해 시점상 가장 원활하게 인수를 진행할 수 있는 수성자산운용과 에이원자산운용을 대상자로 선정했다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]SK어드밴스드, 회사채 중심 조달로 차입 3배 증가

- [저평가 시그널: PBR 0.3]'저평가' SK디스커버리, 주주환원이 열쇠될까

- [저평가 시그널: PBR 0.3]BGF-BGF리테일 'PBR' 가른 요인은

- [머니체인 리포트]CJ그룹 '제당→셀렉타'로 이어지는 지급보증 부담

- CJ셀렉타 매각 철회가 남긴 과제

- [머니체인 리포트]R&D 자금소요 CJ바이오사이언스, 현금 지원군 'CJ아메리카'

- [저평가 시그널: PBR 0.3]현대제철, '미국 제철소' 건설로 PBR 개선 기대

- [머니체인 리포트]미국사업 중심 '슈완스' 떠받치는 CJ제일제당

- [Financial Index/SK그룹]HBM 덕본 SK하이닉스, 이자부담 큰폭 완화

- [Financial Index/SK그룹]SK렌터카 '통큰' 매각, SK네트웍스 재무개선 성공