태웅로직스, IPO 딜 개시…수급 효과 기대 주요 경영진 지분, 락업 '2년'…상장일 유통 물량 22% 수준

심아란 기자공개 2019-10-30 12:51:00

이 기사는 2019년 10월 29일 07시36분 thebell에 표출된 기사입니다

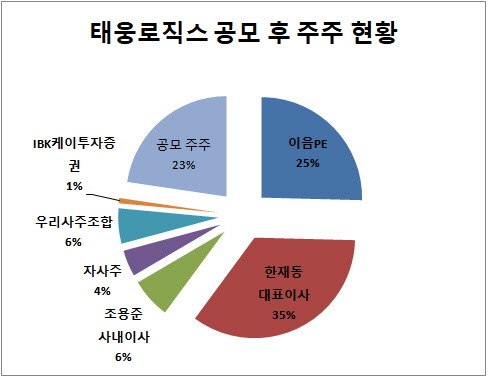

국제물류 주선 업체 태웅로직스가 기업공개(IPO) 공모를 개시한다. 상장 후 2년 동안 한재동 대표이사 등 주요 경영진 지분에 락업(보호예수)이 보장된다. 재무적투자자(FI)인 이음프라이빗에쿼티(PE)도 남은 지분에 6개월 동안 의무 보유를 약속했다. 공모 사이즈가 중소형 딜에 속하며 상장 당일 유통주식 물량도 22% 수준이다. 공모주 시장에서 기관투자자가 선호하는 수급 요인을 갖추고 있어 투심을 끌어올릴지 관심이 쏠린다.◇최대 225억 공모…45% 지분, 보호예수 '2년'

태웅로직스가 11월 21일부터 22일까지 이틀간 IPO 수요예측을 실시한다. 태웅로직스는 공모 희망 밴드로 3700원~4500원을 제시했다. 공모 물량(500만주)을 감안한 공모 예정액은 185억~225억원이다. 이번 IPO 딜은 IBK투자증권과 BNK투자증권이 함께 맡고 있다.

공모 구조는 신주발행과 구주매출의 비율을 일대일로 구성했다. 구주매출은 전량 이음PE가 보유한 지분이다.

최근 시장에서 상장 예정 기업의 수급 요인이 IPO 공모 성패에 영향을 미치고 있다. 최대주주 지분이 많고 상장 직후 유통 가능 물량이 적을 경우 단기 차익 실현을 원하는 투자자들이 몰린다는 평가다.

태웅로직스의 경우 한재동 대표이사 등 주요 경영진의 상장 후 의무 보유 기간이 2년에 달한다. 코스닥시장 상장 규정에 따르면 최대주주의 의무 보유 기간은 기본적으로 6개월이다.

시장 관계자는 "FI가 최대주주일 경우 투자자 보호를 위해서 실제 경영진의 주식 의무 보유 기간이 길어지기도 한다"라며 "태웅로직스의 FI가 장기 투자자인만큼 원활한 엑시트를 위해 경영진 합산 지분에 대해 보호 예수 기간을 늘린 것"이라고 말했다.

이음PE의 경우 2016년부터 태웅로직스 FI로 참여하고 있다. 이번 공모 과정에서 지분 매각으로 자금 회수에 나서지만 상장 이후에도 25.4%의 지분을 보유하게 된다. 2016년에 매입한 태웅로직스의 전환사채(CB)를 전액 주식으로 전환할 경우 이음PE의 보유 지분은 32.6%로 높아진다.

전환되지 않은 CB 물량에 대해서도 상장 후 6개월 동안 보호예수가 걸려 있다. 이음PE는 태웅로직스와 오랜 시간 함께 해온 만큼 주가 변동성을 제어하기 위해 섣불리 엑시트하지 않겠다는 입장이다.

|

◇상장 후 유통 물량 22%…기업가치 최대 879억

태웅로직스의 상장 직후 유통 가능 물량은 22%로 비교적 낮은 편에 속한다. 기관투자자들이 보호예수를 약속할 경우 유통 물량 비중은 더 낮아질 수도 있다.

태웅로직스는 기업가치 산정을 위한 기업으로 한솔로지스틱스와 한익스프레스를 선택했다. 이들 두 곳의 2018년 3분기~2019년 2분기 순이익과 최근 주가를 감안한 평균 주가수익비율(PER)은 9.3배로 나타났다.

같은 기간 태웅로직스는 102억원의 순이익을 올렸다. 비교기업의 PER 멀티플을 적용한 태웅로직스의 적정 시가총액은 949억원이다. 실제 몸값엔 7%~24%의 할인율을 적용해 723억~879억원으로 낮췄다. 할인 후 PER는 7배~9배 수준이다.

1996년에 설립된 태웅로직스는 국제물류주선 업체다. 태웅로직스의 매출 구조는 국제물류(해운·육상·항공), CIS물류(독립국가연합 지역 물류), 프로젝트물류 등 세 가지로 나뉜다.

태웅로직스는 올해 프로젝트 물류 사업이 성장하면서 실적 개선을 이뤘다. 태웅로직스의 올해 상반기까지 매출액이 1559억원, 영업이익은 100억원을 달성했다. 전년 동기와 비교하면 각각 23%, 88%씩 증가한 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]오정강 엔켐 대표, 자사주 장내 매입

- 씨젠, 소규모 투자로 확장 효과 '톡톡' 시약 매출 다각화

- [지씨지놈 IPO]그룹 매출이 80%라고? 검진공급방식에서 비롯된 오해

- [종근당·앱클론 동행 전략]소규모 지분투자와 차원이 다르다, '공동개발위' 핵심

- [엑셀세라퓨틱스 확장전략]소부장 한계 '확장' 종합배지 활용법 '뷰티에서 장비까지'

- 제테마, '한·미·중' 동시 공략 일시적 수익축소에도 베팅

- 이엔셀, 첨생법 개정 수혜 본격화…해외 환자 참여 확대

- [지씨지놈 IPO]그룹 '베트남 진출' 기회된다, 현지 검진센터 'G-NIPT' 공급

- 리가켐, 역대급 실적에 R&D 투자까지 '바이오 새역사 쓴다'

- [i-point]'FSN 계열' 두허브, 마이원픽 월간 신규 가입자 급증