한국콜마, CP 발행 검토…단기물 의존도 커지나 이달 19일 800억 차입금 만기 도래…공모채 발행 쉽지 않아

강철 기자공개 2020-08-07 08:08:42

이 기사는 2020년 08월 06일 07시40분 thebell에 표출된 기사입니다

한국콜마가 이달 말 만기가 도래하는 800억원의 단기 차입금을 기업어음(CP)으로 대응한다. 회사채 발행이 녹록지 않은 만큼 당분간은 단기물 중심의 자금 조달 전략을 구상할 것으로 예상된다.

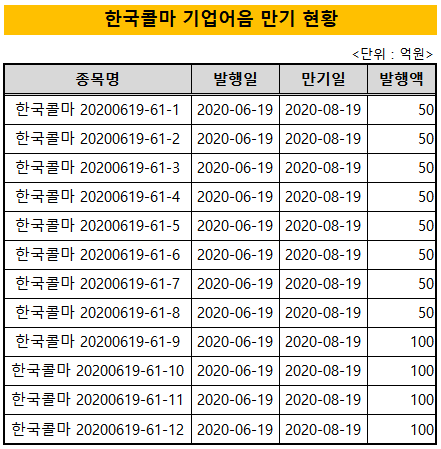

CP 또는 은행 차입으로 마련하는 자금은 단기물 상환에 투입한다. 오는 19일부터 30일까지 총 800억원의 CP 만기가 순차적으로 돌아온다. 모두 한국콜마가 지난 6월 회사채 상환을 위해 발행한 2개월짜리 단기 CP다.

공모채 발행을 통한 자금 조달은 불안정한 수급을 감안해 선택지에서 제외했다. 코로나19 이후 침체됐던 회사채 시장이 점차 살아나고는 있으나 A등급 크레딧물은 미매각 리스크가 상존하는 점을 감안했다. 한국콜마의 신용등급과 전망은 'A-, 안정적'이다.

한국콜마 관계자는 "800억원을 갚기 위해 CP와 은행 차입을 비롯해 원활한 자금 조달 방안을 모색하고 있다"며 "공모채 발행은 예전에 검토했으나 지금은 논의하고 있지 않다"고 설명했다.

한국콜마는 첫 공모채를 발행한 2017년 6월부터 자금 소요가 있을 때마다 회사채 시장을 찾고 있다. 지난해 2월에도 3년물 공모채를 찍어 1000억원을 조달했다. 그 결과 전체 차입금에서 장기물이 차지하는 비중이 점차 높아졌다.

그러나 코로나19 발발 이후로는 공모채 발행에 나서지 않고 있다. 지난 5월 KB증권과 삼성증권을 주관사로 선정해 공모채 발행을 검토했으나 A등급 크레딧물의 수급이 불안정한 점을 고려해 철회했다. 대신 2개월물 CP를 찍어 6월 19일 만기가 도래한 2회차 3년물을 갚았다.

증권업계 관계자는 "A- 크레딧물은 현재 시장에서 하이일드채권보다도 수요를 모으기가 쉽지 않을 정도로 투자 심리가 얼어있다"며 "한국콜마가 성장에 대한 모멘텀을 확실하게 각인시키지 않는 한 원활한 공모채 발행이 쉽지 않아 보인다"고 밝혔다.

이어 "공모채가 어려워진 발행사들이 최근 사모채나 만기가 1년 이상인 장기 CP로 자금 조달 루트를 선회하고 있다"며 "한국콜마 역시 사모채나 장기 CP를 검토할 가능성이 존재한다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [인터배터리 2025]태성 "국내 '동박 빅3'와 본격 공급 논의"

- 대신밸류리츠, 1500억 프리 IPO 투자유치 '마무리'

- 카카오뱅크, 윤호영 대표 5연임 속 이사회 '쇄신' 택했다

- 김정수 다올저축 대표 3연임…연간 흑자로 재무 역량 입증

- [저축은행중앙회 차기 리더는]후보 등록 시작, 연임 분위기 속 '관 출신 인사' 변수

- [저축은행 부실 PF 사업장 점검]8000억어치 매물 공개한 OK저축, NPL 매각 '고삐'

- 현대캐피탈, AI·디지털 전문가 보강…여성 사외이사 비중 확대

- [금융지주 이사회 시스템 점검]신한금융, 은행권 최다 '글로벌 전문가' 확보 비결은

- 5년 만에 대표 바뀌는 현대해상, 이사회도 '새판 짠다'

- [금융권 AI 빅뱅과 리스크]BC카드, AI 가이드라인 초석 쌓았다…업계 유일 협의체 참석