에이치피오, 밸류 6000억…건기식 IPO 최고 몸값 도전 건강 관심 증가, 미래 성장성 확보…공모액 885억~1013억, 구주매출 비중 25%

최석철 기자공개 2021-03-17 10:08:05

이 기사는 2021년 03월 15일 16:25 thebell 에 표출된 기사입니다.

건강기능식품(건기식) 전문업체인 에이치피오가 동종업계 최고 몸값에 도전한다. 건기식 IPO는 그동안 성장 잠재력 측면에서 좋은 평가를 받지 못했지만 최근 건강에 대한 관심도가 높아지면서 시장의 평가가 달라졌다는 판단이다.고령화가 빠르게 진행되고 있는 데다 지난해 코로나19 확산 이후 젊은층의 관심도 크게 늘어나면서 에이치피오는 가시적 실적은 물론 미래 성장성까지 모두 확보한 ‘유망주’로서 시장의 평가를 받을 계획이다.

이번 공모 과정에서 창업자인 이현용 대표이사도 막대한 현금을 손에 쥐게 된다. 이 대표가 구주 매출로 확보하는 자금은 최대 253억원에 달할 전망이다.

◇PER과 할인율 모두 '공격적'...실적 증가에 더해 달라진 시장 눈높이 '기대'

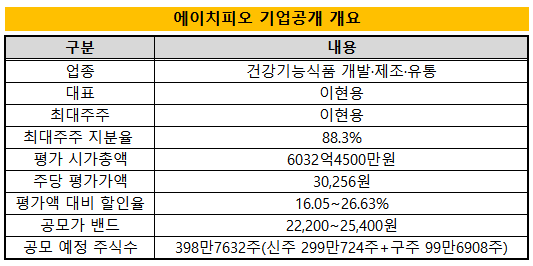

에이치피오가 지난 12일 증권신고서를 제출하고 본격적인 공모 절차를 밟기 시작했다. 주관사인 대신증권과 함께 코스닥 상장을 목표로 한다.

기업 예상 밸류는 6023억원으로 제시했다. 지난해 주관사 선정 당시 최대 5000억원 내외의 몸값으로 평가받았던 것과 비교하면 약 1000억원 증가했다. 이는 국내 건기식 전문업체 중 최대 몸값이다. 국내 건기식 전문업체 상장사의 시가총액은 1000억~3500억원 내외에 형성됐다.

이는 지난해 코로나19 확신 이후 건강기능식품에 대한 관심도가 크게 늘어난 덕분이다. 이를 기반으로 에이치피오의 자체 실적이 크게 증가한 데다 비교기업의 주가도 지난해부터 가파른 상승세를 보였다.

에이치피오는 지난해 매출 1428억원, 영업이익 257억원을 냈다. 전년 동기 대비 매출은 143.6%, 영업이익은 162.6% 증가했다. 순이익도 같은 기간에 94.6% 뛴 171억원으로 집계됐다.

유사기업으로는 코스맥스비티아이와 쎌바이오텍을 선정했다. 건기식 매출이 전체 매출의 50% 이상을 차지하는 기업 가운데 재무적 지표와 주요 제품의 유사성 등을 고려한 결과다. 유사기업 PER를 바탕으로 산출한 PER 배수는 31.89배다.

최근 5년간 IPO에 성공한 건기식 업체가 적용한 PER 가운데 최대치다. 노바렉스, 에이치엘사이언스, 뉴트리, 비피도 등 시총 1000억원 이상의 동종기업은 공모 과정에서 약 19.2~24.9배의 PER을 적용했다. 유사기업으로 선정한 코스맥스비티아이와 쎌바이오텍 주가가 지난 12일 종가 기준으로 각각 1년 전보다 54.9%, 40.8% 급등한 영향이 컸다.

주당 평가가액에 적용하는 할인율도 상대적으로 낮게 설정했다. 에이치피오는 주당 평가가액 3만256원에 적용할 할인율을 16.05~26.63%로 결정했다. 지난해 코스닥 IPO기업의 평균 할인율은 24.06~36.95%였다. 해마다 커져가는 건기식을 향한 수요 확대와 최근 공모 시장에 풍부한 유동성을 감안한 모습이다.

최종적으로 제시한 공모 희망밴드는 2만2200~2만5400원으로 상장 직후 예상 시가총액 범위는 4426억~5064억원으로 산정됐다.

◇이현용, 설립 9년만에 최대 253억 현금 확보...보호예수 우려 차단

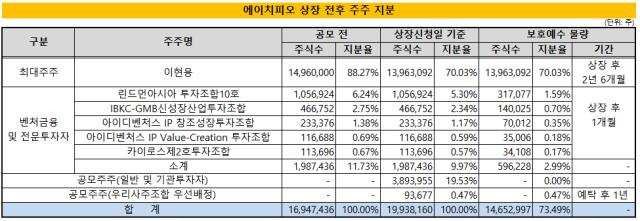

이번에 에이치피오가 공모하는 주식 수는 신주 모집 299만724주, 구주 매출 99만6908주 등 총 398만7632주다. 구주는 모두 창업주인 이현용 대표이사가 매출한다. 이 대표는 2012년 에이치피오를 설립한 창업자이자 지분 88%를 소유한 최대주주다. 구주 매출이 이뤄지면 이 대표의 지분율은 70%로 낮아진다.

이 대표가 이번 공모 과정에서 손에 쥐게 될 현금은 하단 기준 220억원, 상단기준 253억원에 이를 전망이다. 이 대표가 2012년 창업 당시 투입한 자본금은 1000만원에 불과했지만 9년만에 기업가치 6000억원에 이르는 기업으로 키워낸 만큼 그 노력의 대가다.

구주 매출은 일반적으로 공모 과정에서 투심을 위축시키는 요인으로 꼽힌다. 다만 이번 에이치피오의 경우 코스닥 상장 규정상의 주식분산 요건을 만족시키기 위해 불가피한 측면이 크다. 통상 주식 분산 요건은 발행주식 총수 대비 공모 물량 25% 이상, 소액주주 500명 이상 등이 적용된다.

이 대표는 구주 매출 이후 보유하게 되는 주식 전량을 2년 6개월간 의무보유하기로 결정했다. 추가 오버행 이슈나 경영권 불안 등을 잠재우기 위한 결정이다. 이 대표뿐 아니라 재무적 투자자도 보유 지분의 30%를 1개월간 자발적 보호예수하기로 결정했다.

그 결과 상장 직후 유통가능물량은 공모주식 19.53%와 재무적투자자 지분 6.98% 등 총 26.51%로 통상적인 수준이다. 이에 단기간에 오버행 이슈는 불거지지 않을 것으로 전망됐다.

에이치피오는 4월 5~6일 양일간 기관투자자를 대상으로 수요예측을 진행해 최종 공모가를 결정한다. 상장예정일은 4월19일이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- 한컴이노스트림, '도장 인식 시스템' 특허 취득

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'