[저축은행 코로나19 명암]한투저축은행, 폭풍성장 뒤엔 '아낌없는 지주사'①2010년대 후반 들어 달라진 외형, 성장·수익성은 캐피탈 '윈'

고설봉 기자공개 2021-05-13 07:43:30

[편집자주]

저축은행에게 있어 코로나19는 위기인 동시에 기회이기도 했다. 소비 부진과 경기 침체 늪에 빠진 곳이 있는가 하면 늘어난 유동성과 대출수요 흐름에 올라탄 곳도 있다. 디지털 전환의 가속화를 불러 일으켜 저축은행 업계를 양극으로 나누는 분수령이 되기도 했다. 코로나19를 기점으로 완연히 달라진 저축은행의 상황을 각 하우스별로 진단해본다.

이 기사는 2021년 05월 10일 16:05 thebell 에 표출된 기사입니다.

한국투자저축은행은 저축은행 업계에서 손꼽히는 자산규모와 수익성을 확보한 곳이다. 꾸준한 인수합병(M&A)으로 영업 반경을 넓히고 철저한 여신관리를 통해 2008년 글로벌 금융위기, 2011년 저축은행 부실사태 등에도 흔들림 없이 성장했다. 지난해에는 20년 연속 흑자를 기록하는 대기록을 세웠다.한국투자저축은행이 업계 우등생으로 성장한 배경에는 남다른 여신관리정책이 자리하고 있다. 한 여신상품의 비중을 최대 20% 내로 유지하는 '20%룰', 기업·가계대출 비중을 '55대 45'를 유지하는 철칙이 대표적이다.

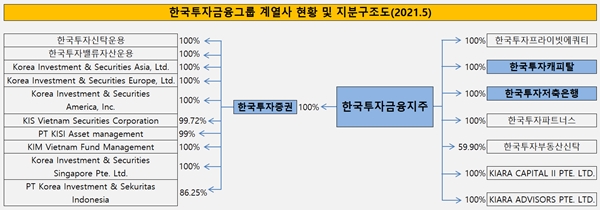

하지만 그 이면에는 탄탄한 모기업의 지원이 숨겨져 있었다. 증권업을 기반으로 금융지주사로 성장한 한국투자금융그룹은 한국투자저축은행 인수 뒤 물심양면 지원하며 회사를 키웠다. 수차례에 걸쳐 유상증자를 단행하고 자회사간 합병 등을 통해 한국투자저축은행의 외형과 체질을 전면 개선했다.

◇군소 저축은행서 업계 4위권 '점프', 버팀목 한투금융지주

한국투자저축은행의 역사는 1982년 12월 설립된 고려상호신용금고로 거슬러 올라간다. 한국투자저축은행의 모회사인 한국투자금융지주의 전신인 옛 동원증권은 1996년 9월 옛 고려상호신용금고 지분 80%를 인수하며 저축은행업에 뛰어들었다.

이후 한국투자금융은 한국투자저축은행의 부실을 정리하고 외형을 키우기 위해 꾸준히 증자를 단행했다. 1998년 12월 자본금 50억원을 증자해 납입자본금을 63억원으로 키웠다. 이어 1999년 5월 200억원, 그해 12월 300억원, 2000년 12월 102억원 등을 각각 증자해 납입자본금을 665억원까지 불렸다.

체급을 키우기 위해 인수합병(M&A)에 나섰다. 2001년 인천 지역을 거점으로 성장한 옛 안흥상호신용금고를 인수하며 자산과 네트워크를 넓혔다.

당시만 해도 한국투자저축은행은 본사인 성남시를 중심으로 경기 동부 일대와 옛 고려상호신용금고의 영업지역인 전라도·제주도 일대에서 영업활동을 펼쳤다. 영업지역이 겹치지 않는 경쟁사 인수를 통해 한국투자저축은행은 경기도를 벗어나 수도권을 아우르는 주요 저축은행으로 올라섰다.

이후 한국투자저축은행은 한국투자금융의 성장과 함께 쑥쑥 커나갔다. 옛 동원증권의 지배구조 개편과 상호 변경 등 과정이 진행되면서 한국투자저축은행의 성장세는 더욱 가팔라졌다. 이 과정에서 상호를 바꾸고 전열을 재정비하며 본격적인 업계 상위권 진입을 시도했다.

2004년 1월 옛 동원증권은 금융지주사 설립을 계기로 동원금융지주로 상호를 바꿨다. 이 과정에서 한국투자저축은행도 대주주의 지배구조 개편에 발맞춰 2004년 10월 218억원 무상감자 및 액면분할(5000원, 변경전 1만원)을 단행했다.

나아가 2005년 3월에는 지배구조 개편의 일환으로 한국투자저축은행이 옛 동원캐피탈을 흡수합병했다. 또 그해 6월 옛 동원금융지주가 한국투자금융지주로 상호를 변경하면서 한국투자저축은행도 옛 이름을 버리고 현재의 상호로 변경했다.

◇2010년대 후반 급성장…그룹 내 위상 더 높아져

탄탄한 지배구조와 지주사의 지원을 등에 업은 한국투자저축은행은 매년 꾸준한 성장을 기록해왔다. 특히 2010년대 후반에 들어서면서 경기와 인천 등 수도권의 중금리대출 수요 증가와 맞물려 매년 큰 폭의 성장세를 보였다.

이러한 성장에 힘입어 한국투자금융그룹의 중요한 계열사로 자리매김했다. 특히 그룹 역량의 95% 이상을 차지하는 한국투자증권 다음으로 영업수익(매출)과 순이익 규모가 큰 자회사로 성장했다.

한국투자금융 자회사들의 최근 5년간 실적을 살펴보면 한국투자저축은행의 입지가 더욱 도드라진다. 한국투자증권, 한국투자저축은행, 한국투자파트너스, 한국투자캐피탈, 한국투자프라이빗에쿼티 등 5개 계열사 가운데 매출 기준 2위를 달리고 있다.

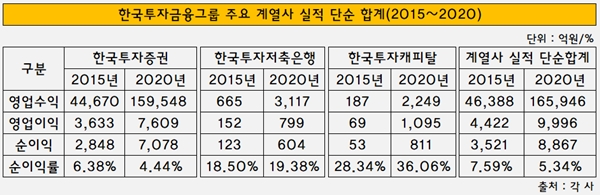

2015년 한국투자저축은행의 매출은 665억원에 그쳤다. 순이익은 123억원으로 순이익률은 18.5%를 기록했다. 그러나 지난해 매출은 3117억원으로 368.72% 커졌고, 순이익은 604억원으로 391.06%로 늘었다. 순이익률은 19.38%로 개선됐다.

한국투자저축은행의 실적 성장세는 한국투자금융 전체 평균보다 높다. 같은 기간 한국투자금융 계열사 5곳은 한국투자저축은행의 성장세에 못 미쳤다. 5개 계열사 매출을 단순 합산한 결과 2015년 4조6388억원이던 매출은 지난해 16조5926억원으로 257.73% 늘었다. 순이익 합산액은 2015년 3521억원에서 지난해 8867억원으로 151.83% 증가했다.

더불어 전체 실적에서 한국투자저축은행이 차지하는 비율도 높아졌다. 2015년엔 매출과 순이익 기여도가 각각 1.43%와 3.49%였다. 그러나 지난해에는 기여도가 각각 1.88%와 6.81%로 높아졌다.

다만 성장성과 수익성 개선은 앞으로 한국투자저축은행이 풀어내야 할 숙제다. 이 두 가지 지표 측면에선 그룹사 내 한국투자캐피탈에 다소 밀린다는 평가를 받는다. 이미 자산규모와 매출 등 외형은 한국투자저축은행이 더 커졌지만 수익성과 성장성 면에서는 한국투자캐피탈에 뒤쳐져 있다.

한국투자캐피탈은 2015년년 187억원이던 매출을 지난해 2249억원까지 끌어올렸다. 성장률은 1102.67%로 한국투자저축은행의 약 3배에 달한다. 같은 기간 순이익은 53억원에서 811억원으로 1430.19% 증가하며 한국투자저축은행보다 3배 넘는 성장률을 기록했다. 수익성도 한국투자캐피탈이 크게 앞섰다. 지난해 순이익률 36.06%를 달성하며 19.38%를 기록한 한국투자저축은행을 멀찍이 따돌렸다.

한국투자저축은행 관계자는 “외형 성장에 관해서는 업계 상위권 회사들과 견주면 조금 떨어지지만 평균을 웃도는 수준으로 매년 성장하고 있다”며 “리스크를 관리하면서 성장하는 것이 목표이기 때문에 건전성 측면에서는 업계 최고 수준”이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- 한컴이노스트림, '도장 인식 시스템' 특허 취득

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

고설봉 기자의 다른 기사 보기

-

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

- [새판 짜는 항공업계]다크호스 이스타항공, 항공업 판도 바꿀까

- [새판 짜는 항공업계]비상 날개짓 이스타항공, 더딘 경영정상화 속도

- [레버리지&커버리지 분석]진에어, 한진칼 통합 LCC 주도권 ‘이상무’

- 체급 키우는 에어부산, 펀더멘털 약점 극복

- [새판 짜는 항공업계]슬롯 지키기도 버거운 이스타항공 '영업적자' 감수

- 티웨이항공, 장거리 딜레마...3분기 이례적 손실

- [CFO Change]기아, 내부 출신 김승준 상무 CFO 발탁

- [현대차그룹 인사 풍향계]'부회장 부활' 성과보상 특급열차 다시 달린다

- [현대차그룹 인사 풍향계]'혁신·파격·미래' 2018년 대규모 인사 데자뷰