[수입차 캡티브금융사 점검]폭스바겐파이낸셜, 자금조달처 다변화 나설까차입금 대주 외국계 금융사 '쏠림', 올 4월 6년만 사채 발행 완료

김경태 기자공개 2021-05-14 11:14:11

[편집자주]

자동차 판매와 금융은 떼려야 뗄 수 없는 구조다. 글로벌의 내로라하는 완성차들은 대부분 금융사를 휘하에 거느리며 시너지 효과를 추구하고 있다. 한국에 진출한 다수의 해외 완성차들도 국내에서 사업을 펼치는데 마찬가지 방식을 활용하고 있다. 독일계 기업을 필두로 캡티브 금융사를 운영하며 이문을 남기고 있다. 더벨이 국내 자동차 시장의 주요 플레이어인 수입차 금융사의 현황과 사업구조를 점검한다.

이 기사는 2021년 05월 12일 14:52 thebell 에 표출된 기사입니다.

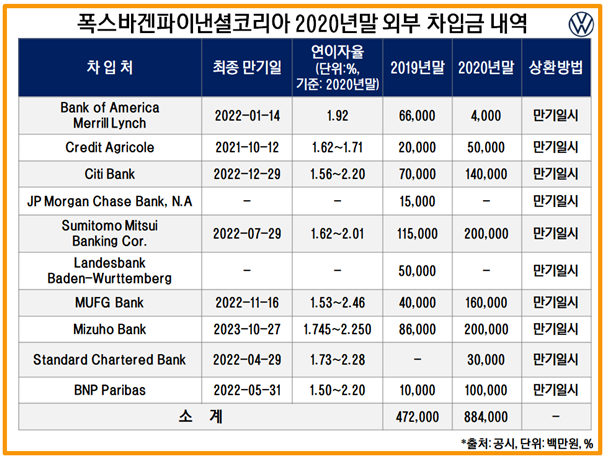

폭스바겐파이낸셜서비스코리아(이하 폭스바겐파이낸셜)은 각종 운영자금을 마련하는 방안으로 관계사 외에 외부에서 차입금을 조달하는 방식을 주로 구사했다. 대주는 외국계은행에 집중됐고 국내 금융사와 차입 거래는 전무하다. 올 들어서는 6년만에 회사채를 발행하며 자금 조달처를 다양화하는 방안을 시도하고 있다.◇차입금 대주, 외국계 은행 집중…국내 금융사 '전무'

폭스바겐파이낸셜은 약 10년전 설립 초기부터 차입금을 활용해 운영자금을 마련했다. 특수관계자인 네덜란드 소재 폭스바겐파이낸셜서비시스(Volkswagen Financial Services) N.V를 제외한 외부 차입처로는 외국계 은행이 선택됐다. 국내 금융사는 대주로 이름을 올리지 못했다.

첫 외부 차입금은 모국의 대형 은행에서 끌어왔다. 2011년말 기준 차입금은 100억원이었는데 도이체방크(Deutsche Bank)에서 전액 빌렸다. 연 이자율은 5.25%다.

이듬해부터 대주가 다양해지기는 했지만 외국계에 집중됐다. 2012년초 씨티은행이 이자율 4.40%에 100억원, 4.35%에 50억원을 빌려줬다. 뱅크오브아메리카메릴린치(Bank of America Merrill Lynch)는 이자율 5.58%에 50억원을 융통해줬다.

같은해 프랑스 크레딧아그리콜(Credit Agricole), 일본 미쓰이스미토모은행(Sumitomo Mitsui Banking Cor.), 독일 바덴뷔르템베르크주립은행(LBBW·Landesbank Baden-Württemberg)이 새롭게 대주로 등장했다.

그후 지난해말까지 대주와 금액에 일부 변화가 생기기는 했지만 국내 금융사에 차입금을 빌린 적이 없었다. 즉 폭스바겐파이낸셜이 국내에서 사업을 위해 운영자금을 빌린 뒤 내는 이자 역시 모두 해외로 지급되는 구조인 셈이다.

폭스바겐파이낸셜 측은 "국내 금융사를 취급하지 않는 특별한 이유는 없다"고 답했다.

작년말 특수관계자를 제외한 차입금 대주는 뱅크오브아메리카메릴린치(40억원), 크레딧아그리콜(500억원), 씨티은행(1400억원), 스미토모미쓰이은행(2000억원), 미쓰비시UFJ금융그룹은행(1600억원), 미즈호은행(2000억원), 스탠다드차타드은행(300억원), BNP파리바(1000억원) 등이다. 총 8840억원으로 전년보다 2배가량 늘었다.

폭스바겐파이낸셜 측은 "2019년 대비 작년에 채권 여신 자산의 증가로 인한 차입금 증액"이라고 설명했다.

◇올 4월 1300억 규모 사채 발행, 자금조달 방식 다양화 추진

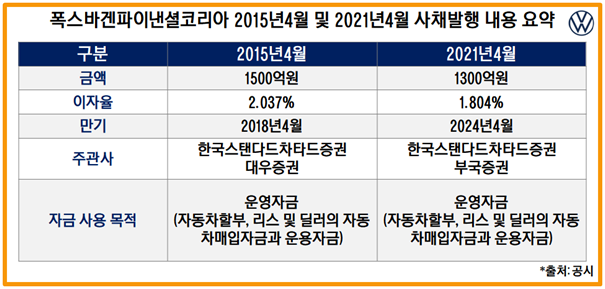

폭스바겐파이낸셜은 올 들어 운영자금을 장만하는 방식에 변화를 줬다. 올 3월29일 이사회를 열고 선순위 무담보 사채 발행을 결정했다. 폭스바겐파이낸셜이 사채를 발행해 자금을 조달하는 건 2015년4월 이후 6년만이다. 당시 1500억원을 발행했고 상환기일은 2018년4월이었다.

폭스바겐파이낸셜 측은 이번 사채 발행에 대해 "채권 자산의 성장과 자금 조달 원천의 다양화 정책에 따라 결정됐다"고 말했다.

주관사는 6년전과 마찬가지로 2곳이다. 한국스탠다트차타드증권은 이번에도 주관사로 이름을 올렸다. 담당자는 조진우 자본시장부 전무다. 나머지 1곳은 과거 대우증권이었는데 올해는 부국증권을 선정했다. 담당자는 김병헌 이사다.

올 4월 발행한 사채 금액은 1300억원이다. 이자율은 1.804%다. 만기는 2024년4월까지다. 청약에서 기관투자가가 전액 인수했다. 폭스바겐파이낸셜은 할부와 리스 제공, 딜러의 자동차 매입자금, 기타 운영자금으로 활용할 계획이다. 발행 이후 2개월 내 전액 소진될 예정이다.

폭스바겐파이낸셜은 이번 사채 발행을 계기로 향후에도 자금조달 방식을 다양화하겠다고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

김경태 기자의 다른 기사 보기

-

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- [2024 이사회 평가]'호황 수혜' 일진전기, 부진 속 희망 '경영성과'

- [2024 이사회 평가]'행동주의 타깃' DB하이텍, 선방 항목 수두룩

- LG전자, 달라진 인사코드 '최소 승진·대폭 재편'

- '침묵 길어진' 이재용 회장, 최후진술에 쏠린 눈

- [조주완의 밸류업 승부수]기업가치 상승 키워드 '신사업·주주환원·인도'

- [조주완의 밸류업 승부수]저평가 극복 시급한데…'EV 캐즘·중국 LCD 공습' 고심

- 물적분할·유증 넘치는 국장, 삼성전자가 보여준 '격'

- [Company Watch]'M&A 대어' HPSP, 호실적·고객사 다변화 잰걸음

- '삼성전자 이어 물산까지' 주담대 초유의 압박