매각 눈앞 신기인터모빌, 현대코퍼 노림수는 고 김인찬 대표 2005년 인수, 오너일가 2010년대 지속 매각 추진…1980년대부터 현대차 협력사

김경태 기자공개 2021-05-24 10:10:07

이 기사는 2021년 05월 21일 07시43분 thebell에 표출된 기사입니다

현대코퍼레이션(옛 현대종합상사)이 사명 변경 후 첫 인수합병(M&A)에 나섰다. 대상은 국내 자동차부품사 신기인터모빌이다. 이곳은 1980년대부터 현대차의 협력사가 된 중견기업이다. 오너일가가 2010년대에 매각을 수차례 추진했는데 이번에 결실을 맺을 지 주목된다.◇M&A로 인수한 오너일가, 16년만 매각 눈앞

신기인터모빌은 1970년 탄생한 오성화학공업사가 모태다. 1987년 현대차 협력사로 등록됐다. 애초 최대주주는 임경주 사장으로 지분 80.57%를 갖고 있었다. 그러다 2005년 고 김인찬 대표가 지배하는 ㈜신기가 지분을 인수하며 새로운 주인이 됐다.

고 김 대표가 인수한 뒤 2006년 상호를 신기인터모빌로 바꿨다. 현대차의 협력사 지위에는 변함이 없었다. 휠가드(Wheel Guard) 등을 납품했다. 제네시스, 투싼, 아반떼, 쏘렌토 등 다양한 차량에 쓰였다. 2009년에는 올해의 협력사로 선정되기도 했다.

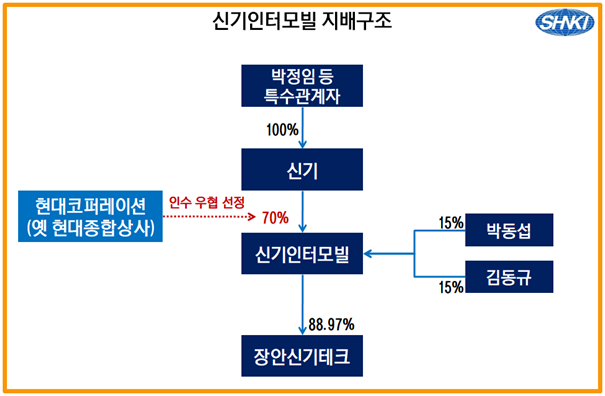

그러다 2012년 큰 변화를 겪는다. 고 김 대표가 투병을 이어가다 별세했다. 계열 지분구조는 '고 김 대표→신기→신기인터모빌'로 이어지는데 고 김 대표는 신기의 지분 68.75%를 보유해 최대주주였다. 그의 별세로 부인인 박정임 여사가 지분을 상속받았고 최대주주가 됐다. 또 박 여사가 임시대표이사 체제로 회사를 운영하기 시작했다.

업계에 따르면 신기인터모빌이 M&A 매물로 거론되기 시작한 때는 2012년이다. 당시 우선협상대상자를 선정했지만 최종적으로는 딜이 무산됐다. 이어 2018년에 삼일PwC를 매각주관사로 선정하고 잠재 인수후보자들에 티저레터(투자안내문)을 발송했다. 하지만 거래 진척 소식은 들리지 않았다.

그후 올 들어 다시 매각을 추진했고 이달 18일 현대코퍼레이션을 우협으로 선정했다. 업계에 따르면 이번에도 매각주관사는 삼일PwC가 맡았다. 현대코퍼레이션을 포함해 서너군데의 원매자가 입찰에 참여한 것으로 알려졌다.

◇현대코퍼레이션, 사업다각화 탄력받을 듯

현대코퍼레이션은 올 3월 기존의 현대종합상사에서 사명을 변경했다. 사업 영역을 확대하고 다변화하기 위한 의지를 담았다. 자동차 및 전기차 부품 제조, 친환경 소재 및 복합 소재와 친환경 에너지 인프라 구축 관련 사업 등을 목적 사업에 추가하기도 했다.

현대코퍼레이션의 사업부문은 크게 철강, 승용부품, 상용에너지, 기계선박, 석유화학, 기타 6개로 나뉜다. 가장 큰 비중을 차지하는 건 철강과 석유화학 부문이다. 작년 연결 기준 철강 부문 매출은 1조1462억원으로 전체 매출의 39.8%다. 그다음은 석유화학으로 28.1%이다. 올 1분기에는 석유화학이 39.7%, 철강이 30.8%다.

승용부품은 세번째로 크다. 작년 연간 매출은 4352억원으로 전체의 15.1%를 책임졌다. 올 1분기에는 1214억원으로 16.1%다.

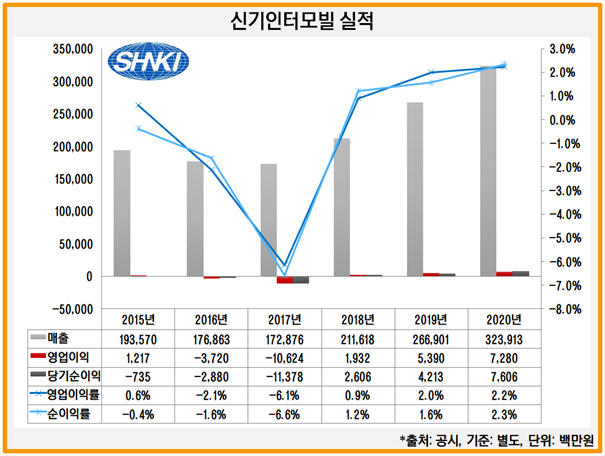

신기인터모빌 인수가 완료되면 승용부품사업의 비약적인 성장이 전망된다. 신기인터모빌의 작년 별도 매출은 3239억원이다. 현대코퍼레이션 승용부품 부문의 작년 매출의 74.4%에 해당한다. 수익성에도 보탬이 된다. 신기인터모빌의 작년 영업이익은 73억원, 당기순이익은 76억원으로 각각 35.1%, 80.5% 증가했다.

현대코퍼레이션이 범(凡)현대가에 속한다는 점에서 신기인터모빌의 경영권이 바뀐더라도 현대차그룹의 물량을 안정적으로 확보할 가능성이 높다는 평가다. 현대코퍼레이션을 이끄는 정몽혁 회장은 고 아산 정주영 회장의 동생인 고 정신영 동아일보 기자의 장남이다.

업계에 따르면 현대코퍼레이션은 약 두달간 면밀한 실사를 진행한 뒤 본계약을 체결할 방침이다. 인수 대상은 신기가 보유한 신기인터모빌 지분 70%로 현재로서는 나머지 30%는 대상이 아닌 것으로 알려졌다. 딜클로징은 연내로 예상하고 있다.

현대코퍼레이션 관계자는 "이번 인수 협상이 순조롭게 진행될 경우 경량플라스틱 제조 및 사출 분야에서 우수한 기술력을 보유한 강소기업의 기술력을 바탕으로 제조업 분야 기반을 강화할 수 있을 것"이라며 "회사의 기존 모빌리티 사업이 확보하고 있는 글로벌 네트워크와의 시너지 창출, 해외 자동차 제조사를 상대로 한 부품 수출 시장 개척 등을 본격화해 나갈 수 있을 것으로 본다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

- 피보나치·모간스탠리, '싱가포르 VCC'로 돈줄 푼다

김경태 기자의 다른 기사 보기

-

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- SK그룹, 실트론 매각 추진 배경 '오너 지분 탓'

- [Company Watch]삼성메디슨, 소니오 시너지 가시화 '아직'

- [Company Watch]삼성전자, 실적 버팀목 MX…'노태문 직대' 힘실리나

- '파운드리 끈기' 삼성, 빅테크 영업에 'ARM 출신' 투입

- [Company Watch]'호실적' LG전자, 질적 성장 '진검승부' 남았다

- [삼성전자 리더십 재편]노태문 직대, DX부문 첫 실적·후속인사 '고차방정식'

- [상호관세 후폭풍]한숨돌린 삼성·SK? 중국·대만 여파에 보조금 협상 '고심'

- [이재용의 차이나 공략 키워드]가시적 미국 대응책 아직, 현대차와 다른 행보 눈길

- '삼성 상인' 이재용 회장의 밸런싱