신한은행, '저평가 고배당' 주력…'단기 채권'도 매력 [3분기 추천상품]국내펀드 '신한스노우볼인컴증권' 추천…해외 우량주 투자 스탠스 유지

이돈섭 기자공개 2021-07-21 07:36:26

신한은행이 저평가 고배당 주식에 주목했다. 하반기 금리 상승에 따른 증시 여파를 방어하는 것이 초과 수익을 내는 것보다 중요하다고 판단했다.

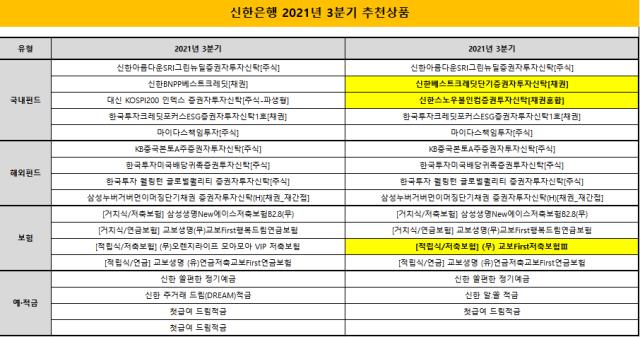

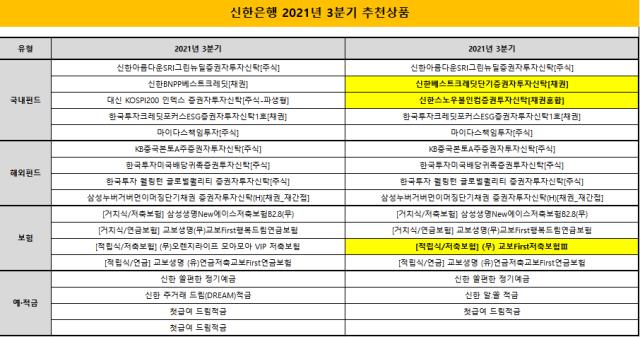

19일 더벨이 집계한 올해 3분기 추천상품에 따르면 신한은행은 국내펀드 5개와 해외펀드 4개, 보험상품 4개, 예적금상품 3개 등 총 17개 상품을 추천했다. 전분기와 비교해 국내펀드 2개, 보험상품 1개, 예·적금상품 1개 등 라인업을 교체했다.

신한은행이 올해 3분기 국내펀드에 새롭게 추가한 펀드 중 눈에 띄는 상품은 '신한스노우볼인컴증권투자신탁[채권혼합]'이다. 이 펀드는 저평가된 고배당 주식을 매수한 뒤 목표 가격에 도달하면 매도하는 이른바 '밴드트레이딩' 전략을 구사한다.

구체적으로는 경기에 민감하지 않고 예측이 가능하며 장기적으로 높은 수준의 자기자본이익률(ROE)이 유지되는 기업 주식에 투자한다. 변동성 높은 시장에서 수익 기회를 포착해 꾸준한 성과를 추구할 수 있는 펀드로 활용 가능하다는 설명이다.

지난 2018년 12월 설정된 해당 펀드는 19일 현재 누적 수익률 16.15%를 기록하고 있다. 시리즈 전체 운용규모는 약 318억원. 신한은행 관계자는 "하반기 금리 상승에 따른 변동성 확대를 방어하면서도 초과 수익을 낼 수 있는 상품"이라고 말했다.

신한베스트크레딧단기증권자투자신탁[채권]도 가판대 위에 새로 등장했다. 신한자산운용이 올해 초 신한금융지주 자회사가 되면서 신한BNPP베스트크레딧에서 명칭을 바꾼 상품으로, A- 등급 이상 우량 크레딧채권 이자수익과 자본차익을 추구한다.

이 펀드의 특징은 1~2년 사이 비교적 짧은 듀레이션을 유지하면서 금리 상승에 따른 가격 하락 여파를 최소화하는 것. 지난 2001년 설정돼 20년동안 운용되는 장수 펀드로, 5000억원 규모로 운용되고 있다. 현재 누적 수익률은 94.5% 수준이다.

이들 펀드 신규 편입과 함께 국내펀드 추천상품 가판대에서 빠진 상품은 '대신KOSPI200 인덱스 증권자투자신탁'이다. 자산 일부를 장내 파생상품과 주가지수 선물 등에 투자해 지수 대비 초과 수익률을 추구한다. 지난해 1분기 신규 편입됐다.

상대적으로 공격적인 운용전략을 구사하는 펀드를 추천상품에서 제외하는 한편, 변동성 장에서 알파 수익을 낼 수 있을 것이라 기대되는 펀드를 가판대에 추가한 것으로, 올해 하반기 국내펀드 추천상품 키워드로 '안정'을 제시했다는 해석이 나온다.

한편 '신한아름다운SRI그린뉴딜증권자투자신탁[주식]', '한국투자크레딧포커스ESG증권자투자신탁1호[채권]', '마이다스책임투자[주식]' 등 기존 가판대 위에 올랐던 상품은 올해 3분기 국내펀드 추천상품 리스트에 그대로 남았다.

해외펀드 추천상품 라인업은 지난분기와 같았다. 'KB중국본토A주증권[주식]', '한국투자미국배당귀족[주식]', '한국투자웰링턴글로벌퀄리티', '삼성누버거버먼이머징단기채권[채권재간접]'등 우량주 투자를 강조하는 스탠스를 3분기에도 유지했다.

새로운 보험 추천상품으로는 '(무)교보First저축보험Ⅲ'를 제시했다. 이 상품은 납입기간 5년납 이상을 조건으로 계약되는 해당 상품은 피보험자 변경이 가능하고 연금전환을 통해 노후연금 수요도 충족할 수 있다는 점을 높게 평가했다.

신규 상품 편입으로 추천상품 명단에서 자취를 감춘 상품은 신한라이프의 전신인 오렌지라이프의 '(무)오렌지라이프 모아모아VIP 저축보험'이다. 교보생명의 '(무)교보First행복드림연금보험', '(유)연금저축교보First연금보험' 등은 그대로 남았다.

예·적금 추천상품으로는 '신한 쏠편한 정기예금', '신한 첫급여 드림적금'과 함께 신한 '알쏠적금'을 내걸었다. 매월 적게는 1000원 많게는 300만원을 12개월에서 36개월 투입한다. 기본 이자율은 연 0.8~1.0% 수준, 최고 이자율은 2.1~2.3% 수준이다.

19일 더벨이 집계한 올해 3분기 추천상품에 따르면 신한은행은 국내펀드 5개와 해외펀드 4개, 보험상품 4개, 예적금상품 3개 등 총 17개 상품을 추천했다. 전분기와 비교해 국내펀드 2개, 보험상품 1개, 예·적금상품 1개 등 라인업을 교체했다.

신한은행이 올해 3분기 국내펀드에 새롭게 추가한 펀드 중 눈에 띄는 상품은 '신한스노우볼인컴증권투자신탁[채권혼합]'이다. 이 펀드는 저평가된 고배당 주식을 매수한 뒤 목표 가격에 도달하면 매도하는 이른바 '밴드트레이딩' 전략을 구사한다.

구체적으로는 경기에 민감하지 않고 예측이 가능하며 장기적으로 높은 수준의 자기자본이익률(ROE)이 유지되는 기업 주식에 투자한다. 변동성 높은 시장에서 수익 기회를 포착해 꾸준한 성과를 추구할 수 있는 펀드로 활용 가능하다는 설명이다.

지난 2018년 12월 설정된 해당 펀드는 19일 현재 누적 수익률 16.15%를 기록하고 있다. 시리즈 전체 운용규모는 약 318억원. 신한은행 관계자는 "하반기 금리 상승에 따른 변동성 확대를 방어하면서도 초과 수익을 낼 수 있는 상품"이라고 말했다.

신한베스트크레딧단기증권자투자신탁[채권]도 가판대 위에 새로 등장했다. 신한자산운용이 올해 초 신한금융지주 자회사가 되면서 신한BNPP베스트크레딧에서 명칭을 바꾼 상품으로, A- 등급 이상 우량 크레딧채권 이자수익과 자본차익을 추구한다.

이 펀드의 특징은 1~2년 사이 비교적 짧은 듀레이션을 유지하면서 금리 상승에 따른 가격 하락 여파를 최소화하는 것. 지난 2001년 설정돼 20년동안 운용되는 장수 펀드로, 5000억원 규모로 운용되고 있다. 현재 누적 수익률은 94.5% 수준이다.

이들 펀드 신규 편입과 함께 국내펀드 추천상품 가판대에서 빠진 상품은 '대신KOSPI200 인덱스 증권자투자신탁'이다. 자산 일부를 장내 파생상품과 주가지수 선물 등에 투자해 지수 대비 초과 수익률을 추구한다. 지난해 1분기 신규 편입됐다.

상대적으로 공격적인 운용전략을 구사하는 펀드를 추천상품에서 제외하는 한편, 변동성 장에서 알파 수익을 낼 수 있을 것이라 기대되는 펀드를 가판대에 추가한 것으로, 올해 하반기 국내펀드 추천상품 키워드로 '안정'을 제시했다는 해석이 나온다.

한편 '신한아름다운SRI그린뉴딜증권자투자신탁[주식]', '한국투자크레딧포커스ESG증권자투자신탁1호[채권]', '마이다스책임투자[주식]' 등 기존 가판대 위에 올랐던 상품은 올해 3분기 국내펀드 추천상품 리스트에 그대로 남았다.

해외펀드 추천상품 라인업은 지난분기와 같았다. 'KB중국본토A주증권[주식]', '한국투자미국배당귀족[주식]', '한국투자웰링턴글로벌퀄리티', '삼성누버거버먼이머징단기채권[채권재간접]'등 우량주 투자를 강조하는 스탠스를 3분기에도 유지했다.

새로운 보험 추천상품으로는 '(무)교보First저축보험Ⅲ'를 제시했다. 이 상품은 납입기간 5년납 이상을 조건으로 계약되는 해당 상품은 피보험자 변경이 가능하고 연금전환을 통해 노후연금 수요도 충족할 수 있다는 점을 높게 평가했다.

신규 상품 편입으로 추천상품 명단에서 자취를 감춘 상품은 신한라이프의 전신인 오렌지라이프의 '(무)오렌지라이프 모아모아VIP 저축보험'이다. 교보생명의 '(무)교보First행복드림연금보험', '(유)연금저축교보First연금보험' 등은 그대로 남았다.

예·적금 추천상품으로는 '신한 쏠편한 정기예금', '신한 첫급여 드림적금'과 함께 신한 '알쏠적금'을 내걸었다. 매월 적게는 1000원 많게는 300만원을 12개월에서 36개월 투입한다. 기본 이자율은 연 0.8~1.0% 수준, 최고 이자율은 2.1~2.3% 수준이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [지방 저축은행은 지금]부·울·경 12곳 중 9곳이 적자, '빅3'도 PF 직격탄

- [금융지주 해외은행 실적 점검]흑자 기조 이어간 KB미얀마은행, 웃지 못하는 이유

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목

- [지방은행vs인뱅 구도 변화]리테일 강자 된 인터넷은행…다음 타깃은 소호 금융

- [캐피탈사 리스크 관리 모니터]BNK캐피탈, 여신감리 기능 확대…자산 손실 최소화 목표

- [은행권 신지형도]'대형은행' 틈바구니 속, SC제일은행이 선택한 해법은

- [Sanction Radar]한화 금융그룹, '경영 취약성' 대거 적발

- [금융지주 해외은행 실적 점검]전북은행 PPCB, 포트폴리오 다변화 통했다…순익 '성장일로'

- [PE 포트폴리오 엿보기]오케스트라PE, 반올림피자 볼트온 효과 '가시화'

이돈섭 기자의 다른 기사 보기

-

- 박동진 유한양행 사외이사, 5년 투자 수익률은

- [2025 대한민국 사외이사 인식 조사]셀프평가 결과가 재선임 근거…실효성 도마 위

- [2025 대한민국 사외이사 인식 조사]자기평가 대세됐지만…4명 당 1명꼴 평가 미실시

- [사외이사의 투자성과]한미약품 분쟁 여파 극복할까…반등 노리는 김태윤 사외이사

- [thebell interview]"자본시장법 개정이 현실적…현 상법 체계 이상 없다"

- [사외이사의 투자성과]포스코퓨처엠에서 '-29%'…김원용 사외이사의 쓴웃음

- [thebell interview]"상법 개정안은 자본시장 리트머스 시험지"

- [사외이사의 투자성과]판사 출신 김태희 사외이사, 에스엠 성장에 통큰 베팅

- [사외이사의 투자성과]현대차 유진 오 사외이사, 연평균 5% 수익률 기록

- [사외이사의 투자성과]연평균 2%…운용업계 대부 정찬형 사외이사 성적표