[코스닥 소합병 다시보기]잉크테크에 안긴 '해은켐텍', 들쭉날쭉 달라진 밸류②기업가치 '2840만→45억', DCF 적용 탓…자본잠식 속 4달 만에 급증

신상윤 기자공개 2021-11-03 08:00:24

[편집자주]

인수합병(M&A)은 달콤한 유혹이다. 성장 동력을 찾거나 변화가 필요할 때 손쉽게 선택하는 전략 중 하나다. 많은 기업이 재무구조 개선과 사업 전환, 지배구조 개편 등에 M&A를 전략적으로 활용한다. 다수의 기업이 하나로 합쳐지는 합병은 불필요한 자원 낭비를 줄이는 전략이다. 더벨은 상장사 합병을 전후해 재무구조 변화와 파급 효과 등을 면밀하게 살펴본다.

이 기사는 2021년 10월 29일 14:50 thebell 에 표출된 기사입니다.

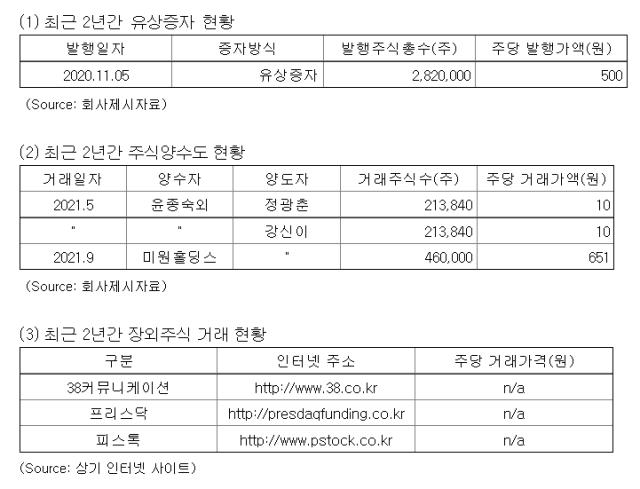

인쇄용 잉크 생산 전문기업 '잉크테크'가 정광춘 대표의 별도 법인 '해은켐텍'을 합병하면서 평가한 기업가치는 45억원 상당이다. 비상장기업인 해은켐텍 기업가치는 현금흐름할인법(DCF)을 적용했다. 이를 근거로 해은켐텍의 합병가액이 산출됐다.눈길을 끄는 건 지난 5월 해은켐텍 구주 거래가 이뤄질 당시와 비교하면 기업가치가 160배가량 올랐다는 점이다. 지난해 무상감자와 유상증자를 단행했던 해은켐텍이 여전히 자본잠식에서 벗어나지 못하고 있다는 점에서 기업가치 적정성 논란을 피하기 어렵다는 지적도 나온다.

코스닥 상장사 잉크테크는 오는 12월 1일을 합병기일로 하는 '해은켐텍'과 합병을 추진하고 있다. 지난 27일 이사회에서 결의돼 관련 절차를 밟고 있다. 합병비율은 잉크테크 1주당 해은켐텍 0.0790912주로 책정됐다. 주권이 상장돼 거래 중인 잉크테크는 기준 시가를 통해 주당 합병가액이 8231원으로 책정됐다.

반면 해은켐텍은 기준 시가를 산정할 수 없어 흔히 비상장기업을 평가할 때 쓰는 DCF를 적용한 기업가치를 기반으로 합병가액을 산출했다. 잉크젯 미디어(특수용지 등)와 발포시트 등을 생산하는 해은켐텍은 올해 매출액 95억원을 시작으로 2025년까지 107억원을 기록할 것으로 추정됐다.

여기에 영구영업현금흐름의 가치 등을 반영해 산정한 기업가치는 45억원을 조금 넘는다. 이를 근거로 해은켐텍 합병가액은 '자본시장과 금융투자업에 관한 법률 시행령 제176조의5'에 따라 651원으로 계산됐다.

이 합병가액은 양 사의 합병비율 산정의 기준이 됐다. 이와 관련 해은켐텍 최대주주 정 대표(89만8420주)와 미원홀딩스(46만주), 강신이 전 대표(42만7760주) 등은 각각 보유 주식 비율 만큼 잉크테크 신주를 받을 예정이다.

그러나 DCF를 통한 기업의 가치평가는 추정된 실적을 기반으로 하는 만큼 논란의 여지가 있는 방식이다. 실제로 올해 5월 해은켐텍의 기업가치는 조금 달랐던 것으로 보인다. 당시 정 대표와 강 전 대표는 각각 보유주식 21만3840주를 윤종숙 씨등에게 매각했다. 주당 거래가격은 10원이다. 역으로 산정하면 해은켐텍 기업가치는 2840만원에 그치는 것이다.

이와 관련 해은켐텍 구주를 10원에 매입한 윤 씨 등이 합병 후 받게 될 잉크테크 신주는 3만3826주로 전망된다. 현재 시가로 계산하면 2억7500만원에 달하는 규모다. 윤 씨 등이 해은켐텍 구주 거래에 쓴 비용은 430만원에도 못 미친다. 64배가 넘는 수익을 손에 쥔 셈이다.

지난 9월 잉크테크 모회사 미원홀딩스도 해은켐텍 구주 거래에 참여했다. 미원홀딩스는 강 전 대표로부터 46만주를 인수했는데, 당시 주당 651원에 거래했다. 4달 만에 기업가치가 급증한 것이다.

해은켐텍은 지난해 자본잠식 이유로 무상감자와 유상증자를 단행해 재무구조 개선에 나섰다. 올해 7월 기준 순이익 6억원을 기록하며 개선된 모습을 보이긴 했으나 여전히 자본잠식률 195%인 상태다.

잉크테크 관계자는 "해은켐텍이 자본잠식 상태이긴 하지만 지난 5월과 다르게 최근엔 순이익도 기록하고 있어 가치를 다르게 평가한 것으로 안다"며 "기업가치는 DCF를 적용해 산출한 것인 만큼 문제가 될 것은 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [바퀴달린 스마트폰 시대]텔레칩스, LX세미콘·어보브반도체 시너지 언제쯤

- [i-point]브이티, '2024 대한민국 베스트 화장품' 대상 수상

- [thebell interview]이상균 크레오에스지 대표 "새로 시작한다는 마음, 임상2상 결과 입증 자신"

- '사업 철수' 롯데헬스케어, 테라젠헬스 지분도 매각 수순

- 희귀질환 중심 GC녹십자의 혁신신약 개발 전략, '항암' 확장

- 유빅스테라퓨틱스, 이병주 전 테고사이언스 CFO 영입

- [클리니컬 리포트]항암제 진화 꿈꾸는 제이인츠바이오 'JIN-001'

- 인바이츠생태계, '괌병원 인수' 우협 선정 '실사 돌입'

- ['렉라자 주역' 오스코텍은 지금]제노스코 상장주식수가 4923만주? 미국기업 'KDR' 상장

- [Company Watch]드림어스, 20년 만에 주주환원 '주가 방어'

신상윤 기자의 다른 기사 보기

-

- '숨 고르기' 화이트코리아, 보수적 경영 전략 성과

- [건설부동산 풍향계]유동성 재원된 뉴스테이 리츠, PRS 계약 줄 잇는다

- [부동산신탁사 경영분석]무궁화신탁, 'NCR 악화' 급증한 대손준비금 탓

- '외형 성장' 서한, 미흡한 이사회 운영 '옥에 티'

- [2024 이사회 평가]'아케마 품' PI첨단소재, 글로벌 스탠다드 충족할까

- [2024 이사회 평가]HDC현대산업개발, '전문경영인·사외이사' 합격점

- 교보자산신탁, 최대 2000억 '신종자본증권' 발행 추진

- [CFO Change]CJ대한통운 건설부문, 최정필 리더 '경영지원담당' 임명

- [2024 이사회 평가]SNT모티브, 우수한 '경영성과' 가린 아쉬운 운영 방식

- '시공능력 99위' 보미건설, 캠코 담보채로 유동성 숨통