[특례상장 주관사 성적표]출발부터 '삐걱거린' 오비고, 엑시트 기대감 하락[NH투자증권]상장전 지분 20억 매입, 보호예수 곧 해제…흑자전환 실패에 주가 하락

남준우 기자공개 2022-07-08 13:07:57

[편집자주]

코스닥 특례상장 요건이 도입된 지 17년이 지났다. 몇 년 안에 획기적인 성장이 가능하다는 장밋빛 미래를 제시하는 경우가 대부분이다. 하지만 거래 정지를 당하거나 상장 폐지 얘기가 나오는 곳이 속속 등장하는 게 현실이다. 주관사는 시장 상황이 좋을 때 자격이 되지 않는 기업을 마구잡이로 상장시켜 놓고 높은 수수료만 챙겼다는 비판을 받고 있다. 더벨은 특례 상장 기업의 현황을 살펴보고 주관사별 역량을 가늠해보고자 한다.

이 기사는 2022년 07월 06일 15시34분 thebell에 표출된 기사입니다

NH투자증권이 상장 전 지분을 인수했던 오비고가 출발부터 삐걱거리고 있다. 상장에 성공했던 작년에 흑자전환을 계획했지만 실패했다. 전방 산업에서 반도체 수급이 어긋난 덕에 일부 매출이 지연된 탓이다.아직 성장 가능성이 높다고 예상되는 만큼 목표 밸류에이션을 맞추기 위해서는 좀 더 기다려야 한다는 의견이 지배적이다. 다만 상장 후 1년이 지난 시점에서 엑시트를 예상했던 NH투자증권은 떨어진 주가에 기대감을 낮출 수밖에 없다.

◇할인 전 밸류 2600억원 제시…수요예측 흥행

오비고는 2021년 7월 기술 특례 방식을 활용해 코스닥에 상장했다. 최정림 부서장이 이끄는 NH투자증권 ECM2부가 IPO 업무를 대표주관했으며 김중곤 본부장이 최종 책임자로 등재됐다.

오비고의 사업은 스마트카 소프트웨어 플랫폼 기술을 기반으로 한 소프트웨어 솔루션과 컨텐츠 서비스 사업이 핵심이다. 자동차 차량제조사(OEM), 차량공급사(Tier1), 통신사를 고객으로 하는 B2B 사업을 영위하고 있다.

AGB 브라우저, 앱프레임워크, 개발 툴킷, 앱스토어로 4개의 기술을 기반으로 상장 전 NICE디앤비와 이크레더블로부터 각각 A와 AA 등급을 받았다. 전체 매출에서 스마트카 소프트웨어 플랫폼이 차지하는 비중이 100%에 육박한다.

NH투자증권은 IPO 주관을 하며 상장 전 지분투자도 진행했다. 2020년 12월 최대주주 등이 보유한 구주 22만4762주를 약 20억원에 매입했다. 주당 매입가격은 8900원이다. 해당 주식은 상장 후 1년이 지나는 오는 13일경부터 보호예수가 풀린다.

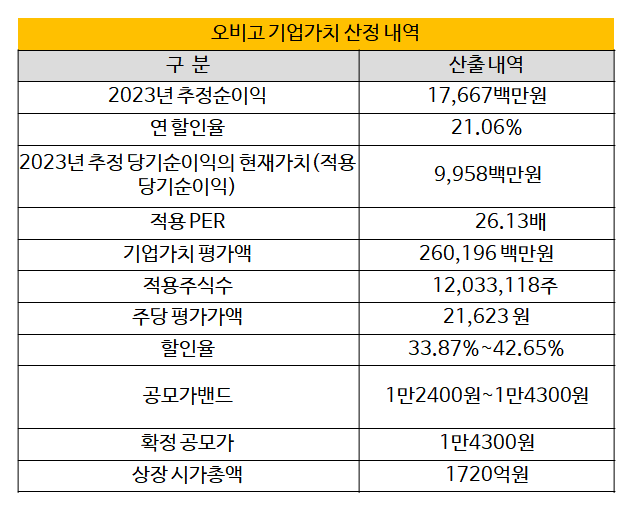

IPO 과정에서 2023년 순이익을 176억원으로 추정했다. 21.06%의 연할인율을 적용하고 유사회사 평균 PER인 26.13배의 멀티플을 곱했다. 이를 토대로 할인율 적용 전 기준으로 기업가치를 약 2600억원으로 제시했다.

수요예측 집계 결과 1123.74대 1의 경쟁률을 기록했다. 밴드 최상단에서 공모가가 확정되면서 33.87%가 할인된 약 1700억원의 몸값으로 코스닥에 상장했다.

◇작년 흑자전환 계획 실패…최근 주가 공모가 대비 40% 하락

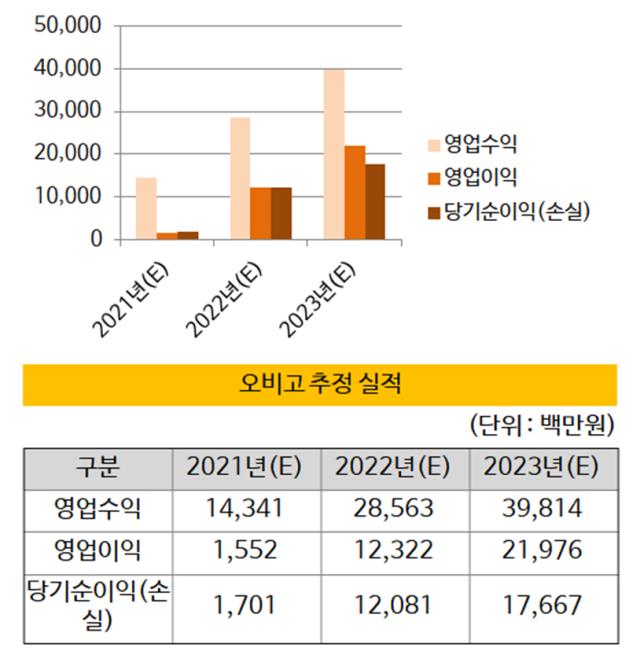

다만 상장 후 1년이 지난 시점에서 봤을 때 시작부터 삐걱거리고 있다. 2021년 매출 성장과 함께 흑자전환을 시작으로 2023년 매출 398억원, 영업이익 219억원, 순이익 176억원을 기록하겠다는 청사진을 제시했다.

실제로는 작년 매출은 전년 대비 36.5% 하락한 76억원을 기록했다. 영업손실은 60억원을 기록했는데 전년(약 -10억원) 대비 적자 폭이 커졌다. 영업비용은 큰 차이가 없었지만 매출이 줄었기 때문이다. 순손실도 같은 기간 36억원에서 59억원으로 커졌다.

시장에서는 조금 더 지켜볼 필요가 있다는 입장이다. 통상적으로 차량용 소프트웨어는 개발부터 탑재까지 5년 이상의 시간이 소요된다. 최근에는 반도체 수급이 어긋난 탓에 자동차 생산 지연으로 로열티 매출 일부가 이연되며 실적이 부진했다는 평가다.

고객사 수는 꾸준히 증가하고 있으며 연구개발 매출을 넘어 로열티나 앱스토어 매출도 발생할 수 있다. 어플리케이션 서비스 고객사들로부터 초기 외주개발비를 받은 후 유통이나 앱 결제에 대한 수수료도 받을 수 있다.

NH투자증권 강경근 연구원은 "올해 하반기부터 점진적인 자동차 생산 정상화가 예상됨에 따라 2022년 매출 177억원, 영업이익 14억원 등 흑자 전환에 성공할 것으로 본다"며 "특히 로열티·라이선스 매출은 별도의 변동비가 발생하지 않아 높은 영업레버리지 효과를 창출할 수 있는 구조"라고 말했다.

다만 NH투자증권 입장에서는 엑시트 기대감을 낮출 수밖에 없다. 실적 악화와 약세장 속에서 최근 오비고의 주가는 공모가와 비교했을 때 40% 가까이 빠진 주당 1만원 선까지 내려앉았다. IPO 당시만 해도 두 배 이상의 시세차익을 기대할 수 있었지만 현재로서는 약 10% 수익에 만족해야 한다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Financial Index/지방은행]외화 LCR 변동성 두각…전북은행, 선두에서 최하위로

- [2025 공시대상기업집단]SK그룹은 리밸런싱 중…1년 만에 계열사 20여곳 감축

- [Financial Index/증권사]ROE·ROA 1위 키움증권…순익 톱3 '한투·삼성·키움'

- [Board Match up/한국 vs 미국은행]국내 금융지주, 이사회 기능 더 분산한 이유는

- [저평가 시그널: PBR 0.3]KCC그룹, 업황 이기고 저밸류 넘을 카드 '배당 확대'

- [이사회분석/전직 관료 리포트]판·검사 출신 '연수원 22기·서울대 법대' 최다

- '인프라 강자' 스톤피크·아이스퀘어드, DIG에어가스 인수 검토

- SKT의 미등기이사 회장 딜레마

- '구조혁신 펀드 활용' SG PE, 코스모그룹 2000억 투자 추진

- [아이나비시스템즈 IPO]남다른 사업모델, 피어기업 선정 '고심'

남준우 기자의 다른 기사 보기

-

- [thebell interview]허장 행공 CIO "이자 지급성 자산 확대, 사모신용 주목"

- [PE 포트폴리오 엿보기]한앤코, '안정권 진입' 라한호텔 회수 속도 높인다

- 도미누스, 건화 회수 절차 실시 검토

- [LP&Earning]'8.2% 수익률' 행정공제회, 환헤지 축소 전략 빛났다

- 태권보이의 PE 도전기

- [경찰공제회는 지금]역대 최대 순익냈지만, 투자 성적표 신뢰도 '글쎄'

- [경찰공제회는 지금]'공석 1년 이상' 주요 임원직, 선임 최대 변수 '경찰청'

- 'SK스페셜티 인센' 본 SK실트론, 한앤코 인수 반길까

- [경찰공제회는 지금]'이사회 역할' 운영위원회, 조직 개편 나선다

- [영상]실트론까지 인수할까…리밸런싱 나선 SK와 한앤컴퍼니 밀월관계