'콜마스크 인수' 콜마비앤에이치, 윤상현 부회장 주담대 압박 덜었다 담보주식 주가하락에 반대매매 위기, 지분 양도대금 대출금 상환 관측

변세영 기자공개 2022-11-22 08:10:19

이 기사는 2022년 11월 21일 11시55분 thebell에 표출된 기사입니다

콜마비앤에이치가 콜마스크를 인수하면서 윤상현 한국콜마홀딩스 부회장의 주식담보대출 부담이 경감됐다. 대출 이자가 상승하는 데다 주가 하락으로 담보주식 반대매매 부담까지 느꼈던 윤 부회장은 콜마스크 지분 매각대금을 활용해 일부 상환에 나설 수 있게 됐다.최근 건기식 ODM 제조기업 콜마비앤에이치는 한국콜마홀딩스의 마스크팩 자회사 콜마스크를 인수키로 했다. 콜마스크의 지분 97.9%를 252억원에 취득하는 형태다. 콜마비앤에이치의 화장품·건기식 개발 역량과 콜마스크의 마스크팩 신소재 R&D를 결합해 시너지를 내기 위한 취지다.

업계는 이번 계약이 양사 사업 시너지 외에 윤 부회장이 직면한 주식담보대출(주담대) 압박을 덜어줬다는 데 의미가 있다고 본다. 지난해 기준 콜마스크 지분 구조는 한국콜마홀딩스 50.7%, 윤상현 부회장 15.6%, 엘앤피코스메틱 10.7%, 기타 23% 등으로 이뤄져 있다. 매각가 대비 지분율을 살펴보면 윤 부회장은 이번 매각으로 약 40억원 내외 지분매각 수익을 거뒀다. 이를 주담대 상환에 활용할 가능성이 크다는 분석이 나온다.

윤 부회장은 2019년 윤동한 회장으로부터 한국콜마홀딩스 주식을 증여받아 지분율이 29.21%로 올랐다. 당시 증여세만 약 700~800억원이 발생한 것으로 추정된다. 그동안 윤 부회장은 세금 납부를 위해 법원 공탁 및 증권사 주식담보대출을 활용해 왔다. 그러다 올해 9월 한국투자증권, 지난달에는 NH투자증권과 주식담보 계약을 체결하며 100억원, 110억원을 각각 빌렸다.

증권사는 주식담보대출을 시행할 때 담보(주식)를 확보하고 회사가 정한 비율의 담보비율을 유지할 것을 요구한다. 이 때 주식의 총평가액이 담보유지비율 이하로 떨어질 경우 반대매매(주식 임의처분)할 수 있다. 통상 증권사의 담보유지비율은 140% 수준이다. 이는 100억원을 빌렸을 때 담보로 맡긴 주식 총평가액이 최소 140억원에 달해야 한다는 의미다.

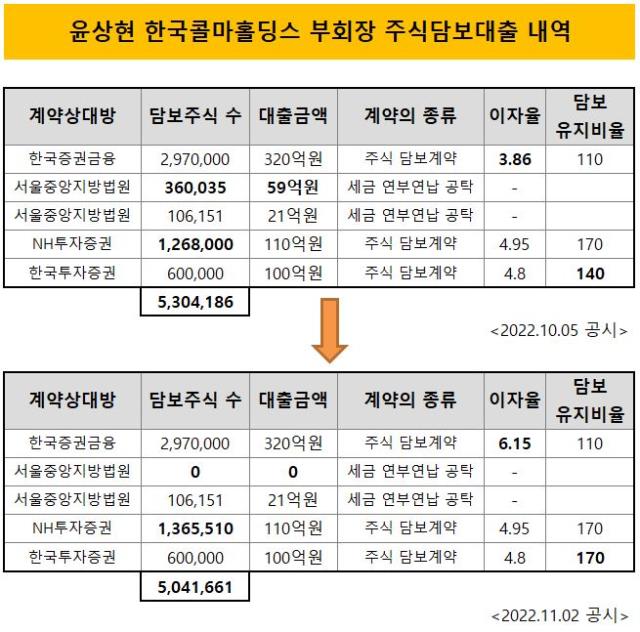

문제는 증시 악화로 한국콜마홀딩스 주가가 하락하면서 반대매매 위기가 커졌다는 점이다. 증권사가 주식을 강제 처분하면 그만큼 지분율이 내려가 경영권이 흔들릴 수 있다. 한국콜마홀딩스 주가는 올해 4월 약 2만3000원에서 11월 18일 종가 기준 1만4900원까지 떨어졌다. 담보 주식의 가치가 쪼그라들면 일정 규모만큼 주식을 추가로 맡기거나 대출금을 상환해야 한다. 윤 부회장에게 우선 급한 불은 담보율 170%인 NH투자증권 대출이었다. 윤 부회장은 반대매매를 막기 위해 NH투자증권에 추가로 주식 담보를 맡겼다. 담보주식 수는 지난달 126만8000주에서 이달 136만5510주로 9만7510주 늘어났다.

다만 이달 들어 한국투자증권의 담보유지비율이 기존 140%에서 170%로 상향되면서 반대매매 압박은 줄지 않고 있다. 윤 부회장의 경우 이미 보유 지분이 대부분 담보로 묶여있는 만큼 주식 담보 규모를 늘리는 건 사실상 어렵다는 시각이 많다. 윤 부회장은 자신의 한국콜마홀딩스 보유지분(29.21%) 중 93%가량이 담보로 잡혀있다. 설상가상 이자율 부담도 커졌다. 한국증권금융은 주담대 이자율을 지난달 2일 기준 3.86%에서 이달 2일 기준 6.15%로 2.29%p 올렸다.

콜마스크 지분매각 수익은 윤 부회장에게 유동성을 제공했다. 윤 부회장은 이자율 부담이 커진 한국증권금융의 대출을 일부 상환하거나 오는 12월 30일 만기가 예정된 한국투자증권의 담보대출을 상환할 것으로 분석된다.

한국콜마홀딩스 관계자는 "콜마스크 매각으로 윤 부회장의 자금 유동성이 좋아지는 부분은 긍정적으로 보고 있다"며 "지분 매각 수익 사용처는 개인적인 사안으로 확인할 수 없다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [SK스퀘어의 새판짜기]'스퀘어 임원' 이헌 대표, 티빙과 합병 완수 미션

- [i-point]폴라리스AI-식스팹, 국내 엣지컴퓨팅 시장 공략 협력

- [온코크로스 AI 신약 사업화 전략]대표급 'BD' 추대 의미, '사업화' 중심 의사결정 올인

- 기아, 전기차 목표 '내리고' 하이브리드 '올리고'

- 한화·LG, 한전과 영등포 데이터센터 구축 '맞손'

- [thebell note]찜찜했던 한진칼 주총

- [캐시플로 모니터]한일시멘트, FCF 순유입 전환…환경투자 '지속'

- [i-point]에스넷시스템, 시스코 주최 세미나 참여

- [Company Watch]회생 딛고 올라선 원일티엔아이, 10년간 알짜 이익

- [Company Watch]지란지교시큐리티, 순손실 배경 'SSR' 영업권 손상

변세영 기자의 다른 기사 보기

-

- [Company Watch]'비유가공' 키우는 매일유업, 수익성 방어 '방점'

- [Company Watch]파스텔세상, 'LF 라이선스 해지' 외형축소 가시화

- 오마뎅, '프랜차이즈 박람회 참가‘ 가맹 확대 속도

- '쿠팡 PB 자회사' 씨피엘비, 금융자산 활용법 '눈길'

- [캐시플로 모니터]팔도, 현금성 자산 '520억→30억' 급감 배경은

- 장사 잘 한 오비맥주, 고배당에도 곳간 '이상무'

- 올리브영, '일본법인 실탄 투입' 현지 공략 가속화

- [Company Watch]CJ푸드빌, 중국 합작법인 효자노릇 '톡톡'

- [상호관세 후폭풍]K-푸드 수출 찬물, 식품기업 대응 전략은

- [인스파이어 넥스트 스텝]이자비용 1000억, 하반기 리파이낸싱 '주목'