[미코그룹 길 잃은 크로스보더 딜]600억 쏜 '트리니티 바이오테크'에 주총소집도 못하는 처지②소집 요청에 '자격 없다' 거절 통보, 29% 지분 권리 '변수'…현재 투자금 회수도 난망

신상윤 기자공개 2023-03-28 08:12:57

[편집자주]

미코그룹이 야심차게 진행했던 미국 나스닥 상장 진단기업 '트리니티 바이오테크(Trinity Biotech)' 인수가 좌초 위기에 놓였다. 600억원이 넘는 자금이 투입됐지만 경영 일선에선 배제됐고 보유한 주식과 CB는 애물단지가 됐다. 진단부문 바이오 사업 협력도 녹록지 않은 것으로 보인다. 더벨은 미국 내 전자공시시스템 EDGAR를 통해 미코그룹의 첫 크로스보더 M&A의 현 상황을 분석해본다.

이 기사는 2023년 03월 24일 15:50 thebell 에 표출된 기사입니다.

미코그룹이 미국 나스닥 상장 체외 진단 전문기업 '트리니티 바이오테크(Trinity Biotech)'에 투자한 현금은 4500만달러다. 원화로 환산하면 600억원 규모다. 트리니티 바이오테크에 투자해 미코그룹이 손에 쥔 건 30%에 달하는 지분을 교환할 수 있는 증권(ADS)과 전환사채(CB)와 유사한 성격의 컨버터블 노트(Convertible Note)다.그러나 미코그룹은 트리니티 바이오테크 투자자이자 대주주로서 권리 행사에 제한이 있는 것으로 풀이된다. 트리니티 바이오테크의 주주총회 소집 거부 등이 대표적이다. 전선규 미코그룹 회장이 트리니티 바이오테크 이사회에서 손을 뗀 가운데 최악의 경우 투자금 회수마저 난항을 겪을 가능성도 있다.

24일 미국 전자공시시스템 EDGAR에 따르면 나스닥 상장 바이오 진단기업 트리니티 바이오테크는 지난해 5월 미코그룹이 미국에 설립한 특수목적법인(SPC) 'MiCo IVD Holdings(이하 미코IVD홀딩스)'로부터 4500만달러를 투자받았다. 원화로 환산하면 600억원 규모의 현금이다.

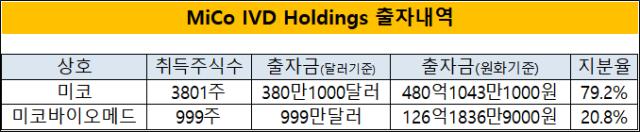

재원은 미코그룹이 마련했다. 미코그룹 내 코스닥 상장사 미코와 미코바이오메드가 미코IVD홀딩스에 각각 480억원, 126억원을 출자했다.

이와 관련 미코는 그해 4월 13회차 전환사채(CB)와 14회차·15회차 교환사채(EB)를 발행해 550억원을 조달했다. 13회차 CB는 '비케이피엘 에스티엘 사모투자합자회사(PEF)' 등 기관들이 투자했다. 14회차 및 15회차 EB는 각각 계열사 코미코와 미코세라믹스가 책임졌다.

미코IVD홀딩스는 이 자금으로 트리니티 바이오테크 유상증자 및 컨버터블 노트 투자자로 나섰다. 이 투자로 트리니티 바이오테크 나스닥 상장 주식 1118만9847 ADS를 손에 쥐었다. 보통주 기준 29.4% 규모다. 만기 7년의 컨버터블 노트도 인수했다. 연 이자율은 1.5%다. ADS로 전환할 수 있는 가격은 3.24달러다.

투자 조건에 의해 전선규 미코그룹 회장은 트리니티 바이오테크 이사회 의장으로 선임됐다. 미코그룹의 몫으로 전 회장 외 Aris Kekedjian과 Michael Sung Soo Kim도 이사회에 입성했다.

그러나 1년도 채 지나지 않아 미코그룹의 트리니티 바이오테크 투자는 표류하고 있다. 지난해 10월 Aris Kekedjian이 대표 및 이사회 의장으로 취임한 가운데 전 회장 등은 경영일선에서 물러났다. 보통주 기준 30% 가까운 대주주임에도 일반 투자자에 지나지 않는다.

더욱이 대주주로서 권리 행사도 어려운 것으로 풀이된다. Aris Kekedjian의 대표 및 의사회 의장 추대에 반대한 미코그룹은 그해 11월 트리니티 바이오테크에 이사 해임 등을 다툴 임시 주주총회 소집을 요구했지만 자격이 없다(not eligible to)는 답변만 받을 수 있었다.

30% 가까운 대주주의 권리를 가지고 있지만 주주총회 소집조차 할 수 없는 것이다. 일각에선 미코IVD홀딩스가 가진 ADS가 트리니티 바이오테크의 보통주로 전환이 돼야 온전한 지배력을 가질 수 있다는 해석도 내놓고 있다.

투자를 앞두고 기대했던 사업적 시너지 실현도 미지수다. 다만 투자 1년이 다 됐지만 이렇다 할 사업적 협력이 드러난 부분은 없다. 시너지를 못 낼 경우 투자금 회수 여부도 고민해야 할 상황이다. 문제는 트리니티 바이오테크 주가가 미코그룹 투자 유치 때와 비교하면 크게 낮아졌다는 점이다.

지난 23일(현지 시각) 나스닥 시장에서 트리니티 바이오테크 종가는 전날보다 1.6% 낮은 0.92달러를 기록했다. 미코IVD홀딩스가 트리니티 바이오테크 유상증자로 인수한 ADS 신주 가격은 2.25달러다. 신주 가격과 비교하면 3분의 1 수준에 그친다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [북미 질주하는 현대차]윤승규 기아 부사장 "IRA 폐지, 아직 장담 어렵다"

- [북미 질주하는 현대차]셀카와 주먹인사로 화답, 현대차 첫 외국인 CEO 무뇨스

- [북미 질주하는 현대차]무뇨스 현대차 사장 "미국 투자, 정책 변화 상관없이 지속"

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

신상윤 기자의 다른 기사 보기

-

- [2024 이사회 평가]SNT모티브, 우수한 '경영성과' 가린 아쉬운 운영 방식

- '시공능력 99위' 보미건설, 캠코 담보채로 유동성 숨통

- [엔지니어링업 리포트]도화엔지니어링, '설계·CM' 부진에 이례적 분기 적자

- 디벨로퍼 시티코어, 서소문 사업성 개선에 '본PF' 기대

- [건설사 인사 풍향계]삼성물산 건설부문, 긴장감 더하는 '외부 영입' 눈길

- [건설부동산 줌人]현대엔지니어링 대표이사 직급, '부사장→사장' 재격상

- SK에코플랜트, 리스크 전담 'BRM센터' 신설

- [건설사 인사 풍향계]현대엔지니어링, '재무통' CEO 체제 전환 눈앞

- 극동건설, 웅진 '렉스필드CC' 증자 참여 '외통수'

- '일본 골프장 인수' 웅진그룹, 극동건설 반대 '정면돌파'