[IPO 모니터]기술특례 트랙밟는 버넥트, 최대 '1400억' 밸류 통할까2025년 순익 96억 추정…향후 3년간 CAGR 37%, 소폭 올린 수준

윤진현 기자공개 2023-05-30 07:16:04

이 기사는 2023년 05월 25일 16:07 thebell 에 표출된 기사입니다.

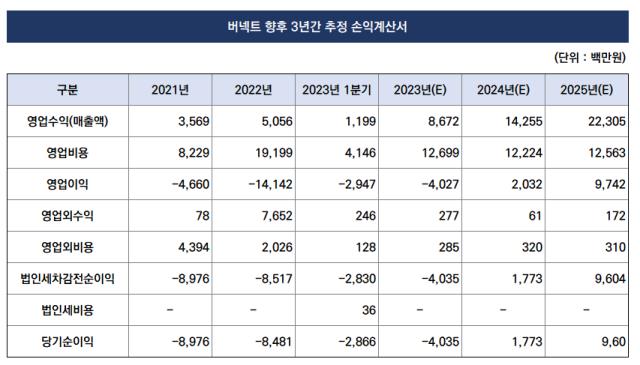

산업용 확장현실(XR) 컨설팅 기업인 버넥트가 증권신고서를 제출한 후 본격적인 공모 절차에 나섰다. 버넥트는 기술성 평가에서 'A,A 등급'을 받아 기술 특례 트랙을 밟고 있다. 적자가 지속되고 있지만 최대 1433억원의 상장 밸류를 책정했다.그럼에도 기업가치가 적정 수준이라는 분석이 나온다. 오는 2025년 순익이 96억원에 이를 것이라 보고 기업가치를 매겼다. 이를 위해선 매년 37%의 연평균 성장률(CAGR)을 달성해야 하는데, 지난 3년간 CAGR보다 약 4% 상승한 수준이다.

◇19일부터 수요예측…공모가밴드 1만1500~1만3600원

버넥트가 지난 24일 금융감독원에 코스닥 상장을 위한 증권신고서를 내고 공모 절차를 본격화했다. 오는 6월 19일부터 20일까지 양일간 기관투자자 수요예측을 실시해 최종 공모가격을 결정할 예정이다. 이후 청약까지 원활히 마치면 7월 코스닥 시장에서 주권거래를 시작한다.

공모 물량은 신주 160만주로 확정했다. 공모가 밴드는 올 2월 예비심사 당시와 동일한 1만1500~1만3600원(액면가 500원)으로 제시했다. 이 밴드에 상장 예정 주식수(1054만주)를 적용한 예상 시가총액은 1212억~1433억원이다.

버넥트는 2016년 10월 설립된 산업용 XR(확장현실) 솔루션 전문 기업이다. 삼성전자, LG화학 등 고객사의 산업 환경에 맞춰 XR 콘텐츠를 설계부터 제작, 그리고 교육까지 전담하는 서비스를 제공하고 있다. 최근 들어 수요가 증가하면서 지난해 사상 최대인 50억원의 매출액을 기록하기도 했다.

다만 XR 컨설팅 산업이 초기 단계인 탓에 수익성은 부진한 상황이다. 아직 한번도 연간 흑자를 달성하지 못했다. 올 1분기에도 29억원의 당기순손실을 기록했다. 이에 누적 결손금은 연결기준 231억원에 달했다.

이는 버넥트가 기술특례 상장을 택한 이유이기도 하다. 기술성 특례는 예비 상장사가 기술 경쟁력을 갖췄다면 실적 요건을 갖추지 못해도 IPO를 추진할 수 있도록 하는 제도다. 원활한 상장을 위해선 평가기관 2곳에서 A 또는 BBB 이상의 기술 등급을 받아야 한다. 버넥트는 지난해 NICE평가정보와 한국기술신용평가로부터 모두 A, A등급을 받았다.

이번 딜은 대신증권이 대표 주관 업무를 맡았다. 대신증권은 특례 상장을 성공시킨 트랙 레코드를 다수 보유하고 있다. 버넥트와 지난해 1월 대표주관 계약을 맺은 후 약 1년간 상장 준비 절차를 밟아 올 2월 예비심사를 신청했다.

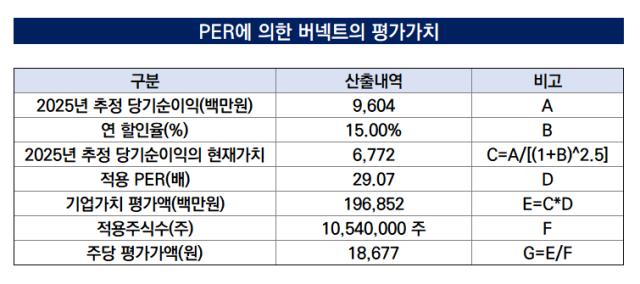

버넥트는 주가수익비율(PER)방식으로 공모가 밴드를 제시했다. 아직 흑자를 내지 못하고 있는 점을 고려해 PER에 적용할 순이익은 2025년 추정치(96억원)를 사용했다. PER을 비교할 유사기업은 플래티어, 링크제니시스, 비즈니스온, 브리지텍을 선정했다.

버텍트 측은 2025년 매출액이 223억원에 이를 것으로 추산했다. 특히 라이선스, 기타, 상품, 플랫폼 등의 주요 매출 항목이 안정적으로 성장세를 기록할 것이라 전망했다. 올해 매출액 추정치를 86억원으로 잡은 점을 고려할 때 복합 연간성장률(CAGR)은 37.01% 수준이다.

지난 3년간 매출액의 복합 CAGR이 32.41%였다. 즉 CAGR을 소폭 올려 기업가치를 매겼다는 분석이 가능하다. 버넥트는 2020년 22억원에서 2022년 51억원으로 매출액 증가세를 보였다.

이에 버넥트는 2025년 당기순이익 추정치를 총 96억원으로 산출했다. 여기에 유사기업 평균 PER 29.07배와 할인율 38.43% ~ 27.18%를 적용해 1만1500~1만3600원의 공모가 밴드를 제시했다.

IB업계 관계자는 "앞서 3년간의 CAGR보다 낮은 수준의 매출액 전망치를 제시했기에 시장 친화적인 밸류에이션이라고 본다"며 "말그대로 예상치이기 때문에 경영진의 관점을 완전히 배제할 수는 없지만 기관투자자들도 눈여겨볼 것이라고 본다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 상장전 투자유치 성공 숨비, 코스닥 입성 준비 '착착'

- 드림텍, 부정맥 진단 소프트웨어 일본 수출

- 에이루트, 북미 시장 공략 본격화

- LB세미콘·LB루셈 합병 '9부 능선 넘었다'

- 금양인터내셔날, 'BB단 1기' 활동 마무리

- [i-point]신테카바이오, 과기부 주관 지원사업 '성료'

- [i-point]아더월드, 'SL:U' 첫 번째 시즌 서비스 시작

- [루키 바이오텍 in market]이뮨온시아, 5년 내 '돈 버는 신약' 도전…묘수는 '틈새전략'

- [금융지주 저축은행 돋보기]KB저축, 차세대 시스템 기반 디지털 '리딩뱅크' 도약 목표

- 제4인터넷은행의 운명은

윤진현 기자의 다른 기사 보기

-

- [IPO 모니터]내년 IPO 기대주 와이즈넛, 자진 물량 축소 배경은

- [IB 풍향계]산은 달러채 주관 경쟁 본격화…SSA 모집 전략 '핵심'

- 포바이포, LG전자 협업 '초고화질 콘텐츠' 판매 본격화

- [IPO 모니터]와이즈넛, '예상 밖' 피어그룹 제시 배경은

- [기로에 선 외평채]"조달전략 업그레이드 필요하다"

- [thebell note]한국물 시장의 '히어로'

- [Korean Paper]산은, RFP '배포'…변수는 '트럼프 취임'

- [1203 비상계엄 후폭풍]정부, 호주달러 외평채 성공적 발행

- [Korean Paper]'A급' 진입 현대캐피탈, 달러채 자신감 얻었나

- [IB 풍향계]ABL생명, 전량 미매각에도 '증액발행'…한투의 '베팅'