솔루스첨단소재, 캐나다 목표 캐파 30% 이상 늘린 배경은 북미 전기차 수요 예상치 기대 이상, 전지박 흑전 긍정·부정 전망 상존

이민우 기자공개 2023-08-01 12:49:14

이 기사는 2023년 07월 28일 16:34 THE CFO에 표출된 기사입니다.

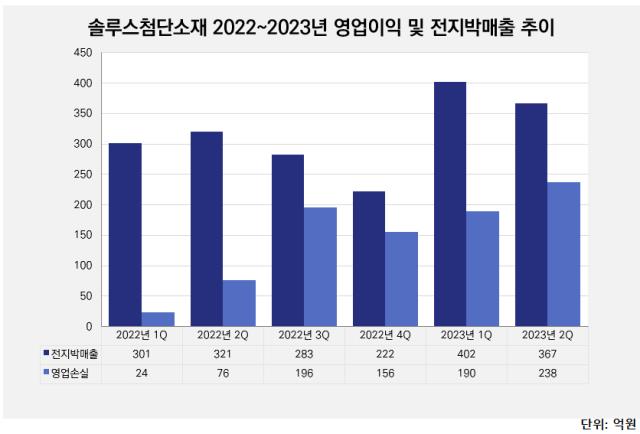

솔루스첨단소재가 북미 시장 대응을 위한 전지박 목표 캐파(Capa, 생산능력)를 늘렸다. 건설 중인 캐나다 제1공장 생산능력이 당초 계획 대비 30%나 증가했다. 이는 최근 북미 지역 전기차 배터리 수요 예측치가 예사롭지 않은 속도로 확대된 영향으로 풀이된다. 전지박 사업의 흑자전환 지연에도 과감한 선택을 내릴 수 있었던 배경이다.업계는 현재 꾸준히 적자를 기록 중인 전지박 사업부의 흑자전환 시점을 빠르면 내년 1분기로 보고 있다. 올해 하반기 헝가리 2공장의 본격적인 양산과 수율 증가를 상정한 전망이다. 다만 전지박 사업의 흑자전환 시점이 계속 지연됐던 만큼 중장기 안정성과 영업상황에 대한 우려도 제기되는 추세다.

◇캐나다 1공장 2.5만톤 규모로 수정, 북미 수요 예상치 기대이상

솔루스첨단소재는 최근 북미 시장 전략에 수정을 가했다. 2024년 하반기 양산을 목표로 지난해 착공해 건설 중인 캐나다 1공장(PH1)의 목표 생산능력을 늘렸다. 초기 1.8만톤 규모였던 연간 예정 생산능력이 2.5만톤으로 확대됐다.

캐나다 1공장의 생산능력 증가 폭도 크다. 기존 대비 30% 이상 늘어났다. 캐나다 1공장에서 생산되는 전지박은 구리 등을 원료로 해 특성상 원가가 그대로 판가에 반영된다. 마진을 높이려면 원료 가격을 낮추기보다 생산능력 증대로 고정비를 줄이는 것이 중요하다. 이번에 생산능력을 높이면 매출 증대는 물론 착공 당시 예상 더 많은 이익을 거둘 확률이 높다는 이야기다.

증설하는 규모 대비 시장 수요가 따라오지 못하면 재고, 운영 부담이 생길 수도 있다. 하지만 현재 미국 시장 상황상 가능성이 낮다는 것이 업계, 솔루스첨단소재 생각이다. 솔루스첨단소재는 캐나다 2공장 증설 계획도 보유하고 있다. 캐나다 2공장의 목표 생산능력은 3.8만톤 규모다. 이미 더 많은 생산능력을 지닌 공장 추가 계획이 있었음에도 캐나다 1공장 생산능력 확대를 선택했다.

이는 미국 시장 수요가 현재보다 더 빠르게 늘어날 것이란 자신감에서 비롯됐다. 업계에 따르면 현재 미국 시장에서 발생할 배터리 기대 수요는 당초 예상보다 더 높아지고 있다. 배터리 업계 한 관계자는 “현재 예측되는 북미 지역의 2025년 전후 중대형 전지 수요가 지난해, 올해 초 예상보다 20%내외 더 늘어난 상태”라며 “이에 따라 전지박이나 BMS 모듈 등 배터리 부품, 소재 등의 예상 공급 물량도 동반 증가하는 중”이라고 설명했다.

그는 “올해 몇몇 배터리 기업이 전방 산업의 재고 조정 영향을 받는 듯한 모습을 보였지만 이는 시장 수요의 감소보다는 특정 고객사의 영업 부진에 따른 결과”라고 말했다.

◇흑전 위한 규모의 경제, 기대와 우려 시장 내 상존

솔루스첨단소재는 당초 올해 2분기로 예정했던 헝가리 2공장의 양산 시점을 하반기로 늦췄다. 헝가리 2공장의 양산 시점 지연은 솔루스첨단소재에 상당히 아쉬운 부분이다. 헝가리 2공장의 양산 시점 개시 시점이 늦어지는 만큼, 전지박 사업 흑자 전환 시점도 늦어지기 때문이다.

헝가리 2공장의 양산 개시가 흑자 전환의 신호탄인 이유는 생산 규모에 있다. 헝가리 2공장 생산능력은 연간 2.3만톤 규모다. 현재 양상 중인 헝가리 1공장 대비 8000만톤이나 많다. 헝가리 2공장에서 양산을 시작하면 솔루스첨단소재의 연간 전지박 생산량은 2배 이상 늘어나는 셈이다.

올해 2분기 공개한 목표대로 헝가리 2공장의 양산이 하반기 내 이뤄지면, 업계는 빠르면 내년 1분기 전지박 사업 흑자전환도 가능하다고 본다. 현재 추산되는 헝가리 2공장의 수율은 60%대인데, 솔루스첨단소재는 이를 하반기 70% 수준까지 끌어올릴 예정인 것으로 알려졌다. 다만 전지박 사업의 흑자전환 시점이 계속 지연되면서 중장기 안정성에 대한 우려도 나오는 추세다.

이용욱 한화투자증권 연구원은 “2년 넘게 이어진 전지박 부문 흑자전환에 대한 기대감이 아직도 불확실하다”며 “수율 개선에 따른 고정비 감소 효과나 고객사와 중장기 공급 계약에 이은 견조한 판매량 증가 등으로 중장기 성장과 수익성에 대한 우려를 먼저 불식시켜야 한다”고 평가했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 고용노동부 주관 'K-디지털 트레이닝' 참여

- [i-point]파워넷, 3분기 '최대 실적'…B2C 사업으로 성장세 이어간다

- 동화약품, 의료기기 넘어 '항암신약'까지 '로펠바이오' 투자

- ['빅바이오텍의 꿈' 프레스티지는 지금]초대형 연구센터의 탄생, 새 바이오 클러스터 구심점 IDC

- [알테오젠 ‘제형변경’ 플랫폼 줌인]차세대 기전 TPD까지 뻗은 확장성, 독성 개선 데이터 '촉각'

- [바이오텍 유증·메자닌 승부수]투자자 변심에도 조달액 지킨 에스바이오 "시장 신뢰 중요"

- 콜린제제 포기하는 제일약품, 든든한 '자큐보'의 존재

- [i-point]위지트, '파워넷 인수효과' 3분기 역대 최대 매출

- [K-파이낸스 홍콩 IR 2024]진옥동 신한금융 회장 "밸류업 핵심, 주주환원율 아닌 ROE"

- [K-파이낸스 홍콩 IR 2024]함영주 하나금융 회장 "외형성장 만을 위한 M&A 안한다"

이민우 기자의 다른 기사 보기

-

- 네이버, 터줏대감 지식인 대변화 '간결·경쾌'

- [네이버 최수연 3년 성과평가]중동 진출 물꼬 성과, 기술 수출 '모범사례' 기록

- [트럼프 대통령 재집권]알리·테무 견제 움직임, 네이버 커머스 ‘성장동력’되나

- [트럼프 대통령 재집권]텔코·빅테크, AI 투자 낙수 vs 진출 허들 상승

- 카카오모빌리티, 증선위 결정 존중 "상생·혁신 더 노력"

- [네이버 최수연 3년 성과평가]글로벌 M&A 기대 vs 성장성 확보 미흡

- [IR Briefing]'3Q 순항' SKT, AI·B2B 성장 확인 '규모 더 키운다'

- [네이버 최수연 3년 성과평가]10조 매출 순항 견인 vs 주가 역사적 저점

- 숲, 글로벌 전략 '본궤도' e스포츠 중심 '힘 싣기'

- [SK AI 서밋 2024]SKT 고유의 DC, 고객사 비용·전력 이슈 집중