와이바이오로직스, 빠졌던 '바이오텍 피어그룹' 추가 할인율 대폭 높여 몸값 고정+자발적 풋백옵션 유지로 흥행에 만전

최은수 기자공개 2023-10-30 10:37:27

이 기사는 2023년 10월 25일 07시53분 THE CFO에 표출된 기사입니다

기업공개(IPO)를 통해 코스닥 입성을 노리는 와이바이오로직스가 몸값 선정을 위한 비교기업(피어그룹)을 재정비했다. 선정 과정에서 빼놓았던 바이오텍을 추가하는 등 피어그룹을 기존 4곳에서 총 6곳으로 확정한 게 골자다. 피어그룹 조정 과정에서 주당 평가액이 높아졌지만 한층 높은 '할인율'을 적용하며 공모가를 전과 동일하게 유지했다.와이바이오로직스가 공모가 산정 과정에서 제시한 할인율은 2021년 이후 기술특례기업이 상장 과정서 적용한 평균치를 상회한다. 이 역시 앞서 자발적으로 풋백옵션을 설정하면서 IPO 국면에서 시장친화적으로 접근하겠다는 '시그널'의 연장선으로 해석된다.

◇'할인율' 높이고 피어그룹에서 사라졌던 바이오텍 추가… 공모가·일정 등은 변동 없어

와이바이오로직스는 처음 제출한 증권신고서에서 무려 쉰다섯 군데를 손보는 정정 작업을 단행했다. 기관투자자 대상 수요예측(11월 10일~16일)과 공모가액 확정 공고일(11월 21일), 일반 청약일 등은 처음 증권신고서 제출 당시와 동일하다. 일정 지연 없이 회사가 처음 계획한 대로 상장 절차를 진행한다는 뜻이다.

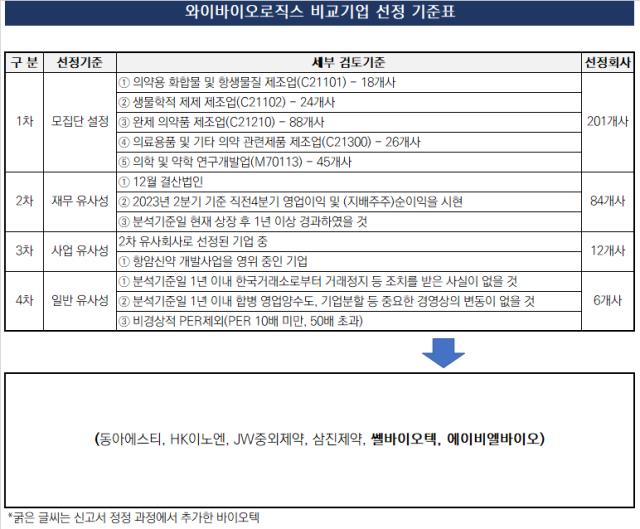

대규모 정정 작업 중에선 공모가격을 산정하기 위한 핵심 작업인 피어그룹을 조정한 게 핵심 작업으로 꼽힌다. 당초 와이바이오로직스는 이 과정에서 총 4곳의 제약사(동아에스티, HK이노엔, JW중외제약, 삼진제약)를 제시했었는데 이를 6곳으로 늘렸다.

새로이 추가한 두 곳(쎌바이오텍, 에이비엘바이오)은 국내 상장 바이오텍이다. 앞서 피어그룹으로는 모두 국내 제약사만 선정했던 셈이다. 다만 와이바이오로직스가 PD-L1 면역항암제를 개발하는 바이오텍인 점을 뒤늦게 고려한 모습이다. 통상 피어그룹은 상장을 준비하는 기업과 IPO 주관사와의 협의를 통해 결정한다.

와이바이오로직스가 200여 피어그룹 후보군에서 최종적으로 추린 에이비엘바이오와 쎌바이오텍의 주가수익비율(PER)의 평균치는 38배다. 이는 앞서 선정한 제약사 피어그룹 평균치(약 22.46배)보다 높은데 결과적으로 공모가격은 기존과 동일하게 유지한 점도 눈길을 끈다.

와이바이오로직스가 기존보다 '할인율'을 한층 높게 적용하면서 몸값을 지키는 전략을 쓴 결과다. 와이바이오로직스가 제시한 할인율은 2021년 이후 기술특례상장을 통해 코스닥 시장에 입성한 바이오텍들이 제시했던 평균치(하단 41.0%, 상단 28.1%) 대비 공모가 밴드 하단 기준 6.5%p, 상단 기준 7.7%p 높다.

◇투자자 배려한 풋백옵션도 '전과 동'…내달 23~24일 일반 청약 거쳐 연내 상장 목표

와이바이오로직스는 이번 공모 구조에서 주관사 유안타증권과 협의를 통해 설정한 풋백옵션 또한 기존과 동일하게 유지한다. 앞서 할인율을 높인 점과 더불어 IPO 흥행을 위한 전략 중 하나로 읽힌다. 풋백옵션은 일반 투자자가 공모주 청약으로 배정받은 주식이 상장 후 일정 기간 공모가의 90% 이하로 하락하면 이를 상장주관사에 되팔 수 있는 권리다.

통상 풋백옵션은 성장성·테슬라(이익 미실현) 상장 트랙을 택한 기업에 한해 의무 부여된다. 와이바이오로직스는 인간항체 라이브러리를 바탕으로 국내 유일 PD-1 면역항암제 와이비엘(YBL)-006(아크릭솔리맙)을 독자적으로 발굴한 역량으로 기술성평가 문턱을 A, A로 넘었다. 상장 트랙을 기술특례로 밟는 만큼 풋백옵션을 부여할 의무는 없었다.

와이바이오로직스 관계자는 "기술특례상장의 경우 의무는 아니지만 상장 후 주가 흐름에 대한 자신이 있고 투자자의 관심을 이끌어내기 위해 상장주관사와 협의를 거쳐 자발적인 자발적으로 풋백옵션을 부여하고 정정 과정에서 할인율도 조정했다"고 말했다.

한편 와이바이오로직스는 기술특례상장 요건을 충족한 뒤 지난달 상장예비심사를 통과했다. 아크릭솔리맙의 임상 1·2a상 시험 결과 효능과 안전·내약성을 확인하는 사업 성과를 낸 결과다. 이번에 총 공모주식 수는 150만주다. 공모예정가는 밴드 하단 9000원, 상단 1만1000원이다.

이번 공모를 통해 와이바이오로직스는 최대 165억원을 조달할 계획이다. 와이바이오로직스는 수요예측 이후 내달 23일~24일 양일간 일반 청약을 거쳐 연내 상장을 마무리할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"

최은수 기자의 다른 기사 보기

-

- [이슈 & 보드]롯데지주, 바이오로직스 또 베팅 '관세폭풍 두렵잖다'

- [Board Change]'전무 승진' 김성완 애경케미칼 CFO, 사내이사 연임

- 롯데의 '억울함'을 풀어줄 바이오로직스

- [ROE 분석]하나금융, 창사 최대 수익 성과...향후 계획은

- [ROE 분석]우리금융, '팬데믹 후 유일한 두자릿수'…2024년도 '톱'

- [ROE 분석]KB금융, 4대 지주 유일 '3년 연속 상승세'

- [인벤토리 모니터]셀트리온, 통합 후 마지막 잔재 '3조 재고자산'

- [SK의 CFO]SK케미칼, 묘수 찾아낼 '재무·전략통' 강석호 본부장

- [SK의 CFO]SK스퀘어, '그룹 상장사 유일 CFO 겸직' 한명진 대표

- [Board Change]삼성화재, 구영민 부사장 사내이사로 'CFO 출신만 2명'