[여전사경영분석]DGB캐피탈, 수익·건전성 개선…신용등급 상향 '청신호'한기평, 전망 A+ '안정적'에서 '긍정적' 변경…단기 유동성 관리 과제

이기욱 기자공개 2023-11-23 08:23:54

이 기사는 2023년 11월 22일 16:33 thebell 에 표출된 기사입니다.

DGB캐피탈이 업황 악화 상황에서도 신용등급 상향의 가능성을 높여 나가고 있다. DGB캐피탈은 올해 부동산 시장 침체 등 시장 변화에 맞춰 유연하게 리테일금융 위주로 포트폴리오를 재조정하는데 성공했다. DGB금융지주의 적극적인 지원에 힘입어 자본적정성, 자산건전성 지표도 개선시켰고 신용평가사의 긍정적 신용등급 전망도 이끌어 냈다.업계에 따르면 최근 한국기업평가는 DGB캐피탈의 등급전망을 'A+' Stable(안정적)에서 'A+' Positive(긍정적)으로 변경했다. 부동산PF 리스크 확대, 경기침체 등으로 타 캐피탈사들의 성장성이 둔화된 상황에서 흔치 않은 전망 변경이다.

한기평은 등급 변경 사유로 크게 3가지를 제시했다. DGB금융지주의 유상증자에 힘입어 자본적정성이 개선된 점과 양호한 수익성과 건전성 지표가 그것이다. 앞서 지난 6월 DGB금융은 DGB캐피탈에 500억원 규모의 유상증자를 단행했고 7.9배였던 레버리지배율은 6.8배까지 하락했다. 3월말 13.84%였던 조정자기자본비율 역시 9월말 16.24%까지 상승했다.

수익성 역시 전년 대비 개선됐다. 3분기 누적 당기순이익은 636억원으로 지난해 동기(631억원) 대비 소폭 개선됐다. 같은 지방 금융지주 계열 캐피탈사인 BNK캐피탈과 JB우리캐피탈은 각각 지난해 대비 35.7%, 3.7%씩 순익이 줄어들었다.

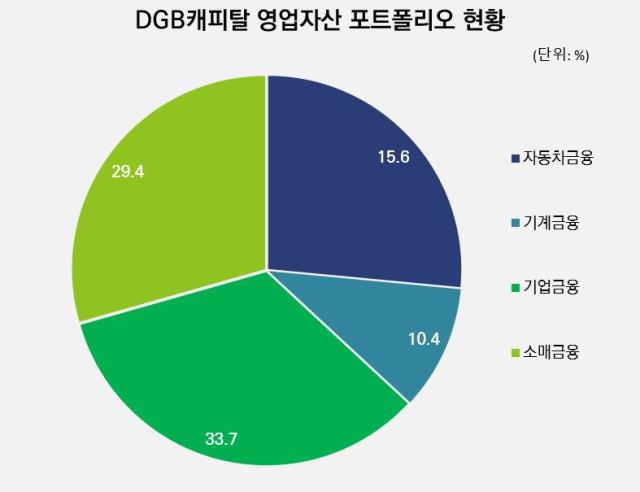

DGB캐피탈은 올해 시장 변화에 맞춰 유연하게 영업 포트폴리오를 조정하는 모습을 보였다. 부동산 시장이 빠르게 침체되자 기업금융 규모를 빠르게 줄였고 자동차금융, 개인대출 등으로 이를 보완했다.

3분기말 기준 DGB캐피탈의 총 영업자산은 4조2188억원으로 지난해말(4조1336억원) 대비 2.1% 늘어났다. 기업금융 자산은 1조5346억원에서 1조4243억원으로 7.2% 줄어들었으나 소매금융 자산은 1조481억원에서 1조2455억원으로 18.8% 증가했다. 자동차금융 자산 역시 1조605억원에서 1조1180억원으로 5.4% 늘어났다.

올해 초 악화됐던 건전성 지표도 안정화되는 모습이다. 3분기말 기준 DGB캐피탈의 연체율은 2.07%로 집계됐다. 2분기말 2.31% 대비 0.24%포인트 낮아졌다. 1분기말(2.38%)와 비교하면 0.31%포인트 낮아졌다.

고정이하여신비율 역시 2분기말 1.28%에서 3분기말 0.97%로 0.31%포인트 개선됐다. 회수의문 여신이 83억원에서 105억원으로 26.1% 증가했으나 추정손실 여신이 255억원에서 180억원으로 29.2% 줄어들었다. 고정 여신 역시 159억원에서 88억원으로 44.2% 축소됐다.

고위험자산인 부동산PF 대출 자산은 5398억원으로 전체 여신 대비 12.8% 수준이다. 이중 765억원만이 요주의 여신으로 분류돼 있으며 부실 사업장은 아직 한 건도 발생하지 않은 것으로 파악된다.

손실 흡수 여력도 충분한 것으로 판단된다. 3분기 누적 충당금 전입액은 361억원으로 지난해(118)억원 대비 두 배 이상 늘어났다. 고정이하여신 대비 충당금 적립률 역시 지난해말 152.4%에서 166.6%로 14.2%포인트 개선됐다.

다만 단기 유동성은 일정 부분 관리가 필요할 것으로 전망된다. 3분기말 기준 원화 유동성 비율은 133.72%로 지난해말(118.98%) 대비 14.74%포인트 개선됐으나 1년내 만기도래 부채 대비 자산 비중은 88.3%로 100%를 하회하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '노랑통닭 운영' 노랑푸드 매각 착수, 삼정KPMG 맞손

- [달바글로벌은 지금]유가증권시장 향하는 뷰티기업, 에이피알 '판박이' 전략

- 삼성·키움까지…증권사 VC 협회 릴레이 가입 '왜'

- 코스포, 일본 진출 조력자로…현지 답사 첫 진행

- [VC 투자기업]씨너지, 132억 프리A 브릿지 투자 유치

- [아이지넷, Road to IPO]'보험+핀테크' 결합…인슈어테크 1호 상장 노린다

- [VC 투자기업]빅오션이엔엠, 뮤지컬 제작사 T2N미디어 인수

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- HS효성첨단소재, 3년만에 '공모채' 노크…차입만기 늘린다

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

이기욱 기자의 다른 기사 보기

-

- 신풍제약, 매출 효자 '피라맥스' 임상 부담 끝 '수익성'도 개선

- '신약 관계사' 지배력 놓은 녹십자, 순이익 대폭 개선 효과

- [2024 이사회 평가]'기본'에 충실한 녹십자, 필요한 건 운영 선진화

- [2024 이사회 평가]'코스닥 대장주' 알테오젠, 시총 규모 걸맞은 체제 정비 과제

- [바이오 스톡 오해와 진실]"성공적 임상인데…" 에스바이오, 엇갈린 파킨슨 임상 해석

- [바이오텍 유증·메자닌 승부수]투자자 변심에도 조달액 지킨 에스바이오 "시장 신뢰 중요"

- 지씨셀의 본질 'CAR-NK', 임상철회에도 기댈 곳 '첨생법'

- [제약바이오 현장 in]지씨셀의 현재와 미래 '이뮨셀엘씨' 만드는 '용인 셀센터'

- [온코크로스 IPO In-depth]물질탐색 그치는 AI 기업과 다르다, '적응증에 진단까지'

- '시리즈C 펀딩' 노벨티노빌리티, 상장 로드맵 '이상 무'