씨엔티테크, 직상장 아닌 '스팩 합병' 결정 '왜' 한화플러스제2호스팩 합병신고서 제출 , 예상 시총 1200억…AC 상장 1호 '타이틀' 첫발

이기정 기자공개 2023-12-08 08:07:17

이 기사는 2023년 12월 07일 15시02분 thebell에 표출된 기사입니다

액셀러레이터(AC) 씨엔티테크가 스팩 합병을 통한 코스닥 시장 입성에 나선다. 당초 직상장을 유력하게 고려했지만 공모를 통해 확보할 수 있는 자금 규모를 키우는 것 보다는 상장 자체에 무게추를 두면서 보다 상장 성공 가능성이 높은 스팩 합병을 선택했다.7일 금융감독원 전자공시시스템에 따르면 한화플러스제2호스팩(이하 한화2호스팩)은 씨엔티테크와 스팩소멸 방식을 통한 회사합병을 결정했다고 공시했다. 씨엔티테크는 상장을 위한 예비심사청구서도 이날 한국거래소에 제출했다.

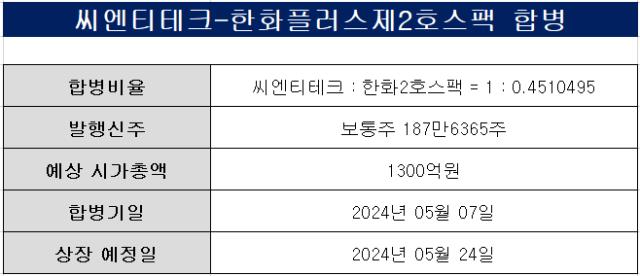

씨엔티테크와 한화2호스팩의 합병비율은 1대 0.4510495로 정해졌다. 씨엔티테크의 합병가액은 주당 4434원, 한화2호스팩은 2000원이다. 발행되는 신주는 보통주 187만6365주다. 주주확정기준일은 내년 3월 5일이다.

이어 4월 3일 주주총회를 진행한다. 합병기일은 5월 7일로 같은달 24일 상장할 예정이다. 씨엔티테크의 예상 시가총액은 1200억원으로 이번 상장에서 약 90억원을 확보하겠다는 계획이다.

당초 몇달전까지만 해도 씨엔티테크는 스팩 상장이 아니라 직상장을 고려하고 있었다. 액셀러레이터 사업과 함께 푸드테크 사업을 영위하고 있기 때문에 시장에서 경쟁력을 인정받을 수 있다는 자신감이 있었기 때문이다.

다만 주관사인 한화투자증권과 논의를 거치면서 스팩 상장으로 전략을 선회했다. 씨엔티테크가 자금 확보보다는 상장 자체에 초점을 맞추면서 직상장보다는 스팩 합병이 보다 상장에 용이한 방법이라는 전략적 판단을 내린 것이다.

전화성 씨엔티테크 대표는 "현재 씨엔티테크는 대출이 없고 자산이나 자본력이 탄탄하기 때문에 큰 자금이 필요가 없는 상황"이라며 "AC업계 1호 상장이기 때문에 욕심을 부리지 않고 상장 성공에 집중하는 의사결정을 내렸다"고 설명했다.

업계에서는 지난해 말 상장을 철회한 블루포인트파트너스의 사례도 영향을 준 것으로 보고 있다. 직상장에 도전했던 블루포인트파트너스는 증권신고서를 세차례 정정하며 상장 일정이 밀려 결국 상장 계획을 연기했다.

씨엔티테크가 일반 벤처캐피탈이 아니라 엑셀러레이터이기 때문에 스팩합병에 커다란 걸림돌이 없다는 점도 의사결정에 영향을 미친 것으로 파악된다. 앞서 스팩 합병에 도전했다가 '벤촉법(벤처투자촉진에 관한 법률)' 위반 문제로 직상장으로 노선을 선회한 캡스톤파트너스, HB인베스트먼트 등 벤처캐피탈(VC)와 달리 AC인 씨엔티테크는 관련 영향에서 자유롭다는 점이다.

벤촉법에서는 창업투자회사 간 지분을 보유할 수 없다는 규정이 있다. 스팩에는 벤처캐피탈이 발기인으로 참여하는 경우가 많아 스팩 합병을 통한 우회상장을 추진할 경우 벤처캐피탈 간 지분 관계가 얽히게 된다.

한화2호스팩의 발기인은 SV인베스트먼트와 SV파트너스다. 올해 3분기 기준 각각 4.81, 4.33%의 지분을 보유하고 있다. 만약 씨엔티테크가 VC였다면 스팩 상장은 불가능했던 상황인 셈이다.

업계 관계자는 "주관사인 한화투자증권에서 법률사무소에 자문을 구했는데, 액셀러레이터인 씨엔티테크는 벤처캐피탈이 아니기 때문에 이같은 방식의 우회 상장이 가능하다는 답변을 받은 것으로 안다"고 말했다.

올해 초 한국거래소는 스팩 소멸방식의 합병 상장을 허용했다. 기존 VC는 소멸 및 법인 변경 절차 소요 기간 중 출자 사업에 지원할 수 없는 문제 등으로 사실상 스팩 상장이 불가능했다. 다만 스팩 소멸 방식 합병을 허용하면서 비상장기업이 존속법인이 돼 기존 업력을 그대로 승계하고 스팩이 소멸하는 방식이 가능해졌다.

전 대표는 "VC에게는 쉽지 않은 스팩 상장이 AC에게는 열려있기 때문에 이 길을 먼저 개척해 향후 다른 AC들이 상장하는데 도움을 주고 싶었다"며 "회사의 이익 극대화보다는 AC업계 리더로서의 방향결정이었다"고 말했다.

씨엔티테크는 2003년 설립됐다. 외식 주문중개 플랫폼 기업으로 시작해 2012년부터 AC로 사업 영역을 확장했다. 지난해 영업수익과 영업이익으로 각각 193억원, 48억원을 기록했다. 푸드테크와 AC 매출 비중은 5.5대 4.5 수준이다.

씨엔티테크는 2003년 설립됐다. 외식 주문중개 플랫폼 기업으로 시작해 2012년부터 AC로 사업 영역을 확장했다. 지난해 영업수익과 영업이익으로 각각 193억원, 48억원을 기록했다. 푸드테크와 AC 매출 비중은 5.5대 4.5 수준이다.회사는 한국액셀러레이터협회 부회장을 맡고 있는 전화성 대표가 이끌고 있다. 전 대표는 AC업계에서 가장 열정적인 인물로 손꼽힌다. 자체 유튜브 등을 운영하며 초기 스타트업 지원을 위해 다방면에서 활약하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [캐시플로 모니터]현금흐름 흑자 무신사, 순이익+운전자본 최적화 효과

- [VC 투자기업]자비스앤빌런즈, AI 개인화 서비스 강화

- [회생절차 밟는 홈플러스]점포 매각대금 수령 '난항', 채무 상환 차질로 이어질까

- [캐시플로 모니터]더본코리아, 실적호조에도 순현금유출 까닭은

- [롯데칠성 해외사업 점검]바틀링·직수출 투트랙 전략…종착점은 '롯데 브랜드'

- [정용진 회장 취임 1년]'CJ·알리바바' 신세계 이커머스 살릴 동아줄 될까

- [선진뷰티사이언스는 지금]R&D로 쌓은 수출 경쟁력, 두 자릿수 영업이익률 안착

- [LGU+를 움직이는 사람들]'관 출신' 권용현 전무, 하락세 기업부문 살리기 미션

- 카카오게임즈, 4년 만에 끝난 CB 전략 '득과 실'

- [VC 투자기업]트래블월렛, 미국·대만 법인 설립한다…해외 매출 기대

이기정 기자의 다른 기사 보기

-

- DSC인베, ERP '똑똑' 첫 시연…업계 관심 집중

- 오거스트벤처, 영화투자 강자 급부상 '비결은'

- [모태 2025 1차 정시출자]강자 집결 라이콘 분야, 와이앤아처 탈락 '이변'

- [모태 2025 1차 정시출자]대형사 2곳 생존 '청년창업', 중소형사간 경쟁 심화

- [모태 2025 1차 정시출자]'첫선' 바이오…'데일리파트너스·IBK벤처' 고배 아쉬움

- '미국 신제품 출시' 엑시나, 현지 전문가 영입 승부수

- [AC 라운지 토크]액셀러레이터 춘추전국시대, 최초 타이틀은 누구?

- [모태 2025 1차 정시출자]문화투자 강자 격돌 수출분야…크릿벤처스 생존 눈길

- [VC 투자기업]시리즈B 클로징 앞둔 '에티포스'…겹경사에 미소

- [Founder Profile/더화이트커뮤니케이션]'포용력 만점' 박민영 대표, 기업 조력자로 거듭나다