[OTT 지형도 매핑]평균 올린 넷플릭스, 감당 어려운 토종 OTT②드라마 제작비 편당 수십억까지 상승…국내 OTT, 내수만으로 투자회수 한계

고진영 기자공개 2024-02-08 07:30:11

[편집자주]

OTT 서비스의 확산은 지상파와 유료방송을 ‘레거시 미디어(legacy media)’로 밀어낸지 오래다. 하지만 넷플릭스의 철통같은 독주. 추격하는 플랫폼 사업자들의 파이 다툼은 끝없는 출혈 경쟁을 낳았다. 생존하려면 투자를 해야 하는데, 부담이 지나쳐 수익이 나질 않는다. 고전하던 토종 OTT 사업자들은 손 잡고 덩치를 키워 대응에 나섰다. 게임체인저 넷플릭스가 등장한 이후 OTT 시장은 어떻게 변화했고 전망은 어떨까. 더벨이 분석해봤다.

이 기사는 2024년 02월 06일 07시54분 thebell에 표출된 기사입니다

OTT(온라인동영상서비스) 경쟁력의 핵심은 콘텐츠에 있다. 그리고 좋은 콘텐츠를 수급하는 파워는 자본에서 온다. 넷플릭스가 박찬욱 감독과 제작 중인 영화 <전,란(戰亂)>의 케이스를 보자.“제작비라는 건 아무리 많아도 더 있었으면 싶은데, 넷플릭스가 지원을 약속해줬습니다.” 박 감독이 밝혔던 소감이다. <전,란>은 박찬욱 감독이 참여한 영화 중 가장 많은 예산이 들어간다.

넷플릭스는 국내에만 연간 1조원에 가까운 돈을 투자하고 있다. 체급에 한계가 있는 토종 OTT들로선 맞서기 버겁다. 설상가상 산업 구조적으로도 콘텐츠 제작비는 가파른 상승 추세를 그리는 중이다. 국내 OTT 회사들이 적자에도 허리띠를 동여매기 어려운 이유가 여기에 있다.

◇OTT 콘텐츠, 투자방식 3가지

넷플릭스의 성장 전략은 지역별 공략이다. 국가별로 맞춤 콘텐츠(local-for-local)를 쏟아내 현지 구독자를 끌어들이고, 이 로컬 콘텐츠를 글로벌로 확장(local-for-global)한다. <오징어 게임>이 이런 케이스인데 국내를 우선적으로 겨냥해 만든 콘텐츠가 글로벌 메가 히트를 쳤다.

2016년 국내에 진출한 이후 넷플릭스가 2020년까지 한국 오리지널 콘텐츠에 투자한 금액은 7700억원 수준이다. 그 뒤 2021년 5000억원, 2022년 8000억 ~9000억원 정도로 매년 불었다. 지난해는 약 1조원을 쓴 것으로 추산된다.

OTT 회사들의 이런 투자금은 주로 콘텐츠 확보에 쓰인다. OTT 매출은 유료 구독자의 구독료로 발생하며 매출원가는 콘텐츠 투자비가 대부분이다. 콘텐츠 투자는 크게 3개 방식으로 구분되는데 이미 종영한 작품을 구매하거나, 신작의 동시방영권을 사거나, 오리지널 콘텐츠를 직접 제작하는 형태다.

종영작 확보는 저렴하지만 트래픽 유입 효과가 미미하다. 반면 신작의 동시방영 판권을 사들일 경우 제작비의 40% 수준을 투자하고 본방영 직후 또는 비슷한 시점에 OTT를 통해 공개한다. 종영작과 비교해 비싸긴 해도 그만큼 새롭게 구독자를 끌어올 미끼가 될 수 있다. 이 두 가지 방식은 IP(지적재산권)를 가진 제작사 등으로부터 ‘방영 판권’만 빌려온다는 측면에선 같다. 5년 전후로 업로드 기간을 계약하는 경우가 보통이다.

그러나 오리지널 콘텐츠는 OTT 측이 제작사에게 제작비의 110% 안팎을 주고 외주 주문을 넣은 뒤, 모든 IP 권한을 가져간다. 수급을 위해 가장 많은 돈을 지출해야 하지만 OTT가 입지를 높이고 충성 구독자를 늘리려면 꾸준한 오리지널 콘텐츠 확보가 관건이다.

◇4년간 3.3조 쓴다는 넷플릭스

넷플릭스를 보면 2023년 총 130억달러(약 17조3000억원)가량을 콘텐츠 투자에 썼다. 이중 한국이 차지하는 몫은 5%대 중후반 수준이다. 앞으로 넷플릭스가 전체 제작비를 줄인다 해도 국내 콘텐츠에 대한 비중을 더 축소할 가능성은 희박하다.

글로벌 시청시간에서 차지하는 순위를 고려할 때 한국 콘텐츠들의 ‘가성비’가 워낙 좋기 때문이다. <오징어 게임>의 경우 총 제작비로 들인 규모는 260억원. 넷플릭스가 벌어들인 돈은 그 47배에 달하는 1조2000억원 정도로 전해진다.

지난해는 테드 서랜도스 넷플릭스 공동대표(CEO)가 향후 4년간 한국 콘텐츠 투자에 25억달러(약 3조3000억원)를 투자하겠다고 공언하기도 했다. 넷플릭스가 2022년까지 한국 오리지널 콘텐츠에 쓴 금액의 2배 수준이다.

심지어 디즈니플러스 역시 한국 드라마 사상 가장 많은 제작비를 들인 ‘무빙’의 대흥행 이후 분위기가 바뀌었다. 국내 진출 뒤 내내 고전하면서 오리지널 제작 시장에서 철수한다는 루머가 돌기도 했지만 이제 한국 시장에 대한 집중도를 높이고 있다.

디즈니플러스는 올해 <킬러들의 쇼핑몰>, <화인가 스캔들> 등을 발표하고 지속적 투자를 이어간다는 입장이다. 김소연 월트디즈니 컴퍼니 코리아 대표는 지난해 "한국 콘텐츠가 해외 시장에서 굉장히 중요해졌다”고 공개적으로 밝히며 국내 투자 축소설에 선을 그었다.

◇토종 OTT, 국내시장 의존 한계

티빙, 웨이브를 비롯한 국내 OTT들 입장에선 속이 타는 일이다. 우선 콘텐츠를 보여줄 수 있는 시장부터 엄청나게 차이 난다. 넷플릭스, 디즈니플러스 등 글로벌 OTT들은 한국 콘텐츠 투자를 통해 세계 전역에서도 가입자를 유치할 수 있지만 국내 OTT들은 사실상 한국 시장에만 전적으로 의존한다는 문제가 있다. 투자한 만큼 수익을 내기엔 시장이 너무 좁다는 뜻이다.

게다가 글로벌 OTT들이 한국 시장을 중요히 여기게 된 만큼 콘텐츠 제작비는 수직으로 상승했다. 2013년만 해도 한국 드라마들의 평균 제작비가 편당 4억원에 못 미쳤으나 지금은 최소 그 3~4배, 많으면 10배 이상까지 치솟았다.

실제로 디즈니플러스는 <무빙>을 제작하는 데 총 650억원(20부작), 편당 32억5000만원을 들였다. 넷플릭스가 만든 <수리남>의 경우 총 제작비는 350억원(6부작)으로 무빙보다 적지만 편당 제작비는 58억3000만원으로 훨씬 많다. 이밖에 JTBC <재벌집 막내아들>은 16부작(350억원)을 21억9000만원, ENA <이상한 변호사 우영우>는 16부작(200억원)을 편당 12억5000만원에 제작했다.

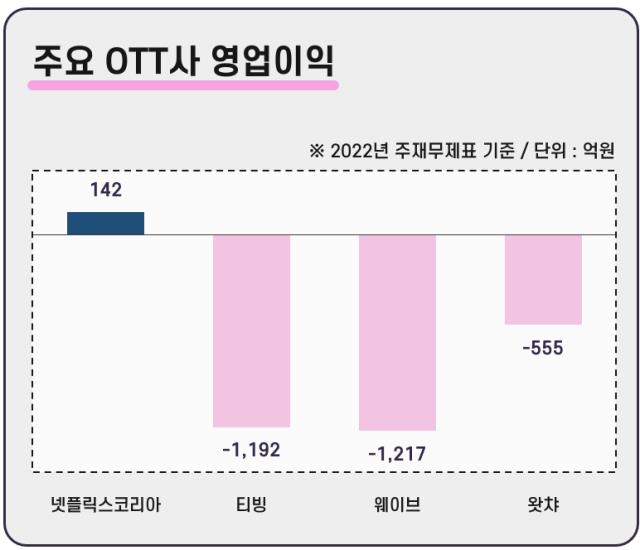

글로벌 OTT들이 높여 둔 수준에 맞추려다 보니 국내 OTT 사업자들은 적자 탈출에 어려움을 겪고 있다. 현재 국내 OTT 시장에서 흑자를 보고 있는 기업은 넷플릭스코리아(넷플릭스서비시스코리아)뿐이다. 2022년 매출 7732억원, 영업이익 142억원을 냈다.

반면 티빙과 웨이브는 2022년 각각 1192억원, 1217억원의 영업적자를 기록했고 지난해 3분기까지 누적 영업손실은 1177억원, 797억을 나타냈다. 왓챠의 경우 2022년 영업적자 규모가 555억원이다. 전년(248억원)의 2배 이상 늘었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]'FSN 계열' 두허브, 마이원픽 월간 신규 가입자 급증

- 아트와 파이낸스는 대척점에 있을까

- [네패스그룹은 지금]승계 정공법 택한 오너일가, 상속세 '250억' 육박

- [강소 전선업체 리포트]대원전선, 실적 성장세 '견조' vs 운전자본·주가 '부진'

- [비상장 게임사 도전기]4년 만에 돌아온 라이온하트, '성공 DNA' 증명 분수령

- '퐁피두 키우기' 한화문화재단, 이성수 신임 대표 선임

- [Company Watch]KT밀리의서재, R&D 조직 개편…플랫폼 고도화·AI '집중'

- [Company Watch]'쉼 없는 공장가동' 삼성메디슨, 소니오 정상화는 '요원'

- 삼성 준감위, 이재용 소통 지속 '정치적 독립 초점'

- 대표 떠난 SK쉴더스, 임현수 CFO '대행 체제' 출범

고진영 기자의 다른 기사 보기

-

- [Financial Index/지방은행]외화 LCR 변동성 두각…전북은행, 선두에서 최하위로

- [Financial Index/지방은행]압도적 선두 '광주', 고전하는 '제주'…ROE 격차 11%p

- 2등 부자의 밸류업

- [재무전략 분석]롯데시네마-메가박스 '오월동주'의 배경

- [Financial Index/지방은행]NPL 늘고 충당금 줄었다…경남 선방, 제주는 '취약'

- [재무전략 분석]CJ제일제당, '5000억 몸값' 셀렉타 매각 취소 영향은

- [Financial Index/지방은행]'양적 보강' 제주은행, BIS 선두…부산·광주는 질적 우위

- [재무전략 분석]애니플러스, 2년간 영업현금 2배로…밸류업 '시동'

- [이자비용 분석]한화솔루션, 흑자 전환에도 현금흐름 '빠듯'

- [저평가 시그널: PBR 0.3]한화솔루션, 자본확충 부작용…사업 호조로 반등 모색