티엘아이 2차 공개매수 나선 원익그룹, 관전포인트는 김달수 전 대표 지분 타깃, 자발적 상폐 통해 IC설계 시너지 전망

조영갑 기자공개 2024-02-20 08:28:23

이 기사는 2024년 02월 19일 11시08분 thebell에 표출된 기사입니다

지난해 공개매수를 통해 디스플레이 DDI(Display Driver IC) 설계 전문기업 '티엘아이'를 품에 안은 원익그룹이 이번에는 상장폐지를 노린 2차 공개매수에 나섰다. 그간 공개매수에 응하지 않은 티엘아이 창업주 김달수 전 대표의 엑시트를 압박하는 동시에 궁극적으로 티엘아이와 원익디투아이와의 합병을 위한 정지작업 차원이라는 관측이 지배적이다.19일 금융감독원 전자공시에 따르면 원익그룹의 중간지주사 역할을 하는 '원익홀딩스'는 티엘아이의 보통주 약 380만주에 대해 2차 공개매수에 나선다. 이번 공개매수의 목적은 티엘아이의 '상장폐지'다. 원익홀딩스는 티엘아이 총 발행주식의 최대 38.5%에 해당하는 380만1906주를 매수해 티엘아이의 상폐를 추진하겠다는 입장이다.

원익홀딩스는 지난해 9월 21일부터 10월 17일까지 약 한 달 간 티엘아이 보통주 최대 350만주를 대상으로 1차 공개매수를 단행, 공개매수에 응한 349만주를 주당 1만원에 인수하면서 36.3%의 지분율을 확보했다. 지난해 3월 이래 주권매매 거래정지 상태인 티엘아이는 5800원을 마지막으로 거래가 정지됐다.

원익홀딩스는 이번 2차 공개매수를 통해 티엘아이 보통주 전량을 손에 넣겠다는 의지를 공표했다. 1차 공개매수를 통해 특수관계인 포함 총 36.3%(358만4859주)를 매입한 원익홀딩스는 현재 티엘아이의 자기주식 25.2%(248만5955주)를 포함해 총 61.5% 가량의 우호지분을 확보한 상태다. 나머지 유통 물량인 380만주를 매수하면 티엘아이 주식의 100%를 우호지분으로 만들 수 있다.

이를 위해 원익홀딩스는 지난 1차 공개매수가 대비 20% 할증을 붙인 1만2000원에 매수가를 결정하고, 1차 매수에 응하지 않은 티엘아이 주요주주 및 소액주주의 주식을 거둬들인다. 3월 6일까지다.

업계에서는 원익홀딩스의 이번 2차 공개매수 타겟이 티엘아이의 창업주 김달수 전 대표에 맞춰져 있다고 본다. 1차 공개매수에 응하지 않으면서 버티고 있는 김 전 대표를 압박하기 위한 최후통첩성 조치라는 이야기다.

LG반도체 엔지니어 출신인 김 전 대표는 1997년 티엘아이를 창업, 초창기 MP3 플레이어용 IC에서 2000년대 초반 디스플레이 IC로 기술 이동에 성공하면서 회사를 키워온 장본인이다. 타이밍콘트롤러(Timing Controller)와 LCD 드라이버 IC 설계 역량을 보유하고 있다. 이용한 원익그룹 회장과도 막역한 사이로 알려져 있다. 이 회장은 티엘아이의 경영권 분쟁이 한창이던 2022년 본인이 대주주로 있는 '호라이즌캐피탈'을 통해 김 전 대표에게 52억원을 차입해 주기도 했다. 김 전 대표는 이 차입금으로 티엘아이의 지분을 늘렸다.

하지만 양자 간 이상 기류가 감지된 것은 김 전 대표와 소액주주 연대(턴어라운드를 위한 주주 연대 조합)와의 경영권 분쟁이 격화된 지난해부터다. 2022년 4월 소액주주를 규합해 처음으로 김 전 대표의 지분율을 넘어선 소액주주 연대는 이후 김 전 대표에 대한 공세를 강화, 지난해 3월 김 전 대표를 횡령, 배임 등으로 고발했고 이 여파로 티엘아이의 주권거래가 정지됐다.

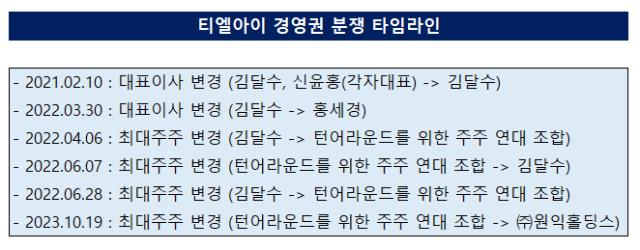

티엘아이 사정에 밝은 한 업계 관계자는 "김달수 대표에게 개인적으로 자금을 대여해 주기까지 했지만, 혼란 사태를 수습하지 못하자 원익그룹이 직접 회사를 인수하기로 결정한 것"이라고 말했다. 티엘아이는 2022년부터 지난해까지 네 차례 대주주가 변경되면서 혼돈의 시간을 겪었다.

이 과정에서 전 대주주 소액주주 연대는 1차 공개매수를 통해 지분을 전량 원익홀딩스에 넘기고 엑시트했지만, 김 전 대표는 공개매수에 응하지 않으면서 양자의 '균열상'이 감지됐다. 업계에 따르면 지난해 하반기부터 김 전 대표 측은 원익홀딩스와 지분 매각과 관련된 협상을 진행했지만, 양자의 눈높이가 달라 합의점을 찾을 수 없었다는 전언이다.

원익홀딩스가 1차 공개매수가에 20% 할증을 붙인 주당 1만2000원에 2차 공매매수를 결정하고, 이어 자발적 상장폐지를 추진하겠다고 나선 만큼 김 전 대표의 선택지는 사실상 공개매수에 응하는 길 밖에 없다는 분석이다.

현재 티엘아이가 거래정지 상태이고, 공개매수가를 한층 더 올렸기 때문에 원익홀딩스는 김 전 대표가 쥔 156만주(특수관계인 포함)를 제외한 소액주주들의 주식은 무난히 거둘 수 있을 것으로 보인다. 이 경우 코스닥 상장폐지 요건 중 주식분산 미달에 해당해 1년 뒤 자동 티엘아이는 자동 상장폐지된다. 코스닥시장 상장규정 제22조에 따르면 소액주주수 200명 미만 또는 소액주주 주식수가 유통주식의 20% 미만이면 관리종목에 지정된 상태에서 1년 이내에 주식분산 미달이 해소되지 않는 경우 상장폐지에 해당된다.

사실상 코너에 몰린 김 전 대표가 이번 공개매수에 응해 지분을 전량 매각하면 187억원(특수관계인 지분 포함)을 손에 쥘 수 있다. 여기서 호라이즌캐피탈로부터 차입한 52억원을 일시 상환하면 약 135억원이 순차익으로 남는다.

원익홀딩스는 티엘아이를 상폐시킨 뒤 유관사업 계열사인 원익디투아이(옛 디투아이)와의 시너지를 제고한다는 방침이다. 디스플레이, 반도체 증착설비를 통해 그룹사를 일궈 온 원익그룹은 2022년 디투아이를 107억원에 인수하면서 설계 영역까지 밸류체인을 확장하고 있다. IC칩 설계 레퍼런스가 두터운 양사의 합병 가능성이 제기되는 배경이다. 이 경우 향후 원익의 타이틀로 재차 IPO(기업공개)에 나설 공산도 크다.

이와 관련 수 차례 티엘아이, 원익홀딩스 측의 입장을 듣고자 연락을 시도했으나 답변을 들을 수 없었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [VC 투자기업]삼쩜삼, 가입자 2300만명 돌파…성과와 과제

- 'K콘텐츠전략펀드' GP 2곳 선정 그쳐…재공고 예정

- [i-point]신테카바이오 "동물실험 단계적 폐지 수혜 기대"

- [변곡점 맞은 해운업]'퀀텀점프' 현대LNG해운, 선대 확장효과 '톡톡'

- [중간지주 배당수익 분석]HD한국조선해양 수익원천 자회사 '금융→조선' 이동

- [상호관세 후폭풍]트럼프의 '90일 유예·애플 지목', 삼성전자 득실은

- '반년 장고' 거래소, 제노스코 상장심위 개최 '미승인' 가닥

- [시큐리티 컴퍼니 리포트]수산아이앤티, 무차입 경영 비결 '16년 흑자'

- AIA생명, 실적-자본적정성 '양날의 검' 된 환율 변동

- [지방 저축은행은 지금]IBK저축, 영업권·총량 규제에 발목 잡힌 '서민금융'