[K-배터리 파이낸스 분석]'음극재 투자' 엠케이전자, 아쉬운 기초체력[음극재] ④작년 이자보상배율 '0.5배', 별도 차입금의존도 50%↑

박기수 기자공개 2024-04-09 08:12:27

[편집자주]

광풍이 몰아쳤던 2020년대 초반을 지나고 국내 배터리 사업은 새로운 국면에 접어들었다. 유럽, 미국 등에서 전기차 수요가 감소하고 이에 배터리 관련 기업들의 수익 전망이 전보다 어두워졌다. 손익의 악화는 부정적이지만 '이보 전진'을 위한 성장통일 수도 있다. THE CFO는 2024년 현재 한국 배터리 밸류체인에 속한 기업들의 재무 현주소와 향후 과제를 짚는다.

이 기사는 2024년 03월 29일 07시10분 THE CFO에 표출된 기사입니다

국내 실리콘 음극재 유망 기업인 엠케이전자가 차입금 부담을 수년 째 떨쳐내지 못하고 있다. 음극재 관련 시설 투자를 위해 대규모 자금을 투입해야 하지만 재무 기초체력이 뒷받침해주지 못하고 있는 모습이다.엠케이전자는 국내에서 유일하게 전고체 배터리용 실리콘 합금 방식의 음극소재(Si-Alloy)를 개발하는 곳이다. 올해 2월 엠케이전자는 실리콘 합금 방식 음극재를 개발했고 그램당 2000밀리암페어시(mAh)까지 다양한 제품 라인업을 구축하고 있다고 밝혔다.

엠케이전자는 2010년부터 '세계시장 선점 10대 핵심소재(WPM)사업' 과제를 시작으로 실리콘 음극재 기술 개발을 진행해 2015년 준양산 라인을 구축했다. 2020년 실리콘 음극 활물질 관련 특허를 취득하기도 했다.

아직 음극재 사업은 매출이 나는 사업은 아니다. 즉 국내에서 경쟁력있는 음극재 기업으로 거듭나기 위해서는 기존 사업들의 현금창출력과 더불어 음극재 사업 관련 유형자산 등을 취득하기 위한 자금력을 갖추는 것이 중요하다.

엠케이전자의 주력은 전기 신호를 전달하는 미세 금속선 '본딩와이어(Bonding Wire)'다. 작년 기준 제품 매출의 94%인 6170억원이 본딩와이어에서 발생했다.

이외 △주석을 주성분으로 하는 접합소재인 '솔더볼(Solder Ball)' △반도체 패키지 검사용 핀 헤드 소재인 'SPM(Semiconductor Probe-pin Material)' 등 반도체 소재 제품과 △솔더페이스트 등 전자제품과 자동차 전장품, 반도체 패키지까지 널리 쓰이는 반도체 관련 제품도 생산한다. 국내에는 용인에 본사가 있고 중국 쿤산 지역에도 생산 거점이 있다. 주요 거래처는 삼성전자, SK하이닉스 등 반도체 IDM(Integrated Device Manufacurer) 업체와 후공정 업체들이다.

엠케이전자는 일반적인 반도체 밸류체인 기업과 다른 점이 있다. 한국토지신탁이라는 부동산신탁사를 종속기업으로 품고 있다는 점이다. 이외 엠케이인베스트먼트(투자회사), 유구광업(탐사자원개발 투자회사) 등도 자회사로 품고 있다. 연결 기준 재무상태표의 숫자는 엠케이전자 본사 실적에 금융투자업에서 발생한 수익까지 섞여있다.

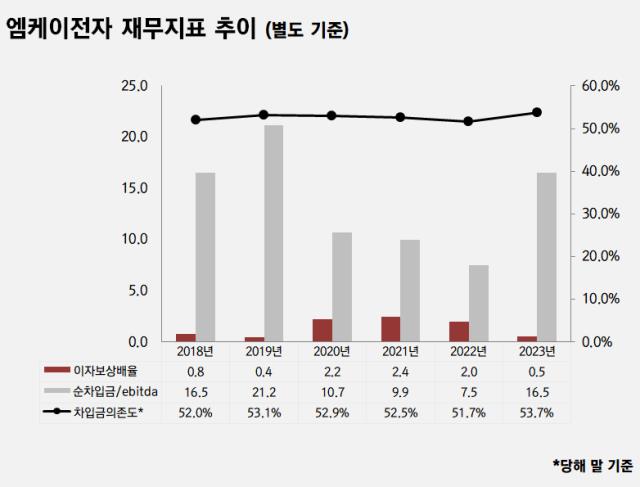

자회사들을 제외한 별도 기준으로 보면 엠케이전자의 재무 상황은 녹록지 않다. 전체 자산에서 차지하는 차입금 비중이 높은 편이다.

작년 말 별도 기준 엠케이전자의 총차입금은 1931억원으로 전체 자산총계 3600억원의 53.7%에 해당한다. 엠케이전자는 2018년부터 현재까지 계속 별도 차입금의존도를 50% 밑으로 내리지 못하고 있다.

대량의 차입금은 금리 상승기를 맞아 이자 부담으로 다가왔다. 2021년 엠케이전자의 별도 이자비용은 58억원이었지만 2022년에는 94억원, 작년에는 112억원까지 불어났다.

문제는 기존 사업의 수익성이다. 2021년 영업이익 141억원, 2022년 187억원의 영업이익을 기록했던 엠케이전자는 작년 영업이익이 60억원으로 줄었다.

이에 이자보상배율은 1배 미만으로 하락했다. 작년 엠케이전자의 별도 이자보상배율은 0.5배였다. 비교적 우수한 실적을 뽑아낸 2021년과 2022년에도 이자보상배율은 각각 2.4배, 2배로 그리 높은 편은 아니었다.

이자비용은 자회사 한토신 등에서 거두는 배당수익금으로도 일정부분 대응이 된다. 작년 엠케이전자는 자회사들로부터 59억원의 배당수익을 거뒀다. 2022년에도 51억원의 배당수익을 올렸다. 다만 이를 고려해도 금융수익보다 차입금 이자비용이 두 배가량 많았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

- 재무 잠재력 넘치는 한솔케미칼, 보수적 기조 틀 깰까

- 양극재 5사 한 눈에 비교해보니, 엘앤에프 '적신호'

- LG화학, 재무라인 노하우로 양극재 수익성 '선방'

- 코스모신소재, 나홀로 '평가손실 0원'…ROE 업계 최고

- '원가관리 혈안' 포스코퓨처엠, 현금 4조 홀딩스 뒷배

- 대주전자재료, CAPEX 비중 70% 돌파…이자부담 '심화'

- 'ROE -0.64%', 에코프로비엠 부채 조달 새로운 고민

- 업계 부진 속 선방한 에코프로비엠, 배경에 '삼성SDI'

- '4월 상업 생산' SKMG14, 지주사 자금력에 쏠리는 눈

- 엘앤에프, 운전자본관리 필요성↑…CFO의 묘수는

best clicks

최신뉴스 in 전체기사

-

- 한화큐셀 박승덕 사장, 복귀 4년만에 대표 내정

- E&F PE, 코엔텍 매각 개시…차주 티저레터 배포

- [i-point]신테카바이오, 중기부 ‘산학연 Collabo R&D’ 사업 선정

- 디지털 자격증명, 일상 속으로…전환 초읽기

- [Monthly Review/인사이드 헤지펀드]KB증권 선두 고수 지속…NH증권과 경쟁 가열

- LG가 맏사위 윤관, 1심 패소 후 세무조사 또 받는다

- [Monthly Review/인사이드 헤지펀드]연초 후 지속적인 성장세…대체투자 전략 선전

- '사금고 의혹' 포커스운용 "내부통제 재정비, 재발 없다"

- 신한운용 과기펀드, '정책성과·수익성' 균형 설계

- [Monthly Review/인사이드 헤지펀드]펀딩 경색 분위기, 1조 밑돈 신규 유입액

박기수 기자의 다른 기사 보기

-

- [CFO & Credit]이현규 LG CNS 상무, 'AA0' 도약 조력자 역할 '충실'

- [Financial Index/생명보험]농협생명, '압도적' K-ICS…한화·KDB '아슬아슬'

- 현금 쌓고 확장하는 CATL, LG엔솔과 정반대 행보

- [더본코리아 재무 분석]백종원식 가맹 사업 중심 사업 모델의 '명암'

- [더본코리아 재무 분석]'2000억 현금 창고'는 어떻게 만들어졌나

- [조선업 리포트]한화엔진, HSD 시절보다 높아진 이사회 전문성

- [유동성 풍향계]'유심 해킹 사태' SK텔레콤, 재무 완충력은

- [조선업 리포트]한화엔진, 한화의 '한 수'…적중한 인수 의도

- [비용 모니터]원가 부담 덜어낸 삼성SDI, 실적 회복 추진력 얻었다

- [저평가 시그널: PBR 0.3]삼천리, 쌓이는 현금에도 0.1~0.2배 박스권