'2년만에 등장' KCC글라스, '신한·삼성증권' 새롭게 선택 최대 2000억 조달 계획, 주관사단 3→4곳으로 확대

김슬기 기자공개 2024-06-05 07:29:14

이 기사는 2024년 06월 03일 14시21분 thebell에 표출된 기사입니다

KCC글라스가 2년여만에 공모 회사채 시장을 찾는다. KCC글라스는 2020년 KCC의 B2C사업부문을 인적분할하면서 만들어진 곳으로 2022년 처음으로 공모채 시장에 나왔다. 이번에는 총 1500억원을 모집하고 수요예측 결과에 따라 최대 2000억원까지 발행할 계획이다.KCC글라스는 오랜만에 공모채 시장을 찾는만큼 과거 대비 더 많은 대표 주관사를 선정, 만반의 준비를 갖췄다. 초도 발행을 함께 했던 한국투자증권을 제외하고 이번 발행에서는 신한투자증권과 삼성증권 두 곳을 새롭게 선정했다. 기존에 함께 했던 KB증권과 NH투자증권은 이번 발행에도 함께 하게 됐다.

◇ 2022년 초도발행 때 호흡 맞춘 한국증권은 제외

3일 투자은행(IB) 업계에 따르면 KCC글라스는 이달 26일 공모채 발행을 목표로 하고 있다. 아직 수요예측 일자는 정해지지 않았고 만기구조를 2년물과 3년물로 나눠 총 1500억원을 모집할 계획이다. 수요예측 결과에 따라 2000억원까지 증액을 진행할 예정이다.

KCC글라스는 2022년 1월 공모채를 발행한 뒤 2년여만에 시장에 복귀하는 것이다. KCC는 2020년 1월 유리, 홈씨씨, 상재 사업부문의 전문성과 경영효율성을 강화하기 위해 인적분할을 단행했고 이 때 만들어진 곳이 KCC글라스다. 그 해 12월 코리아오토글라스도 합병했다.

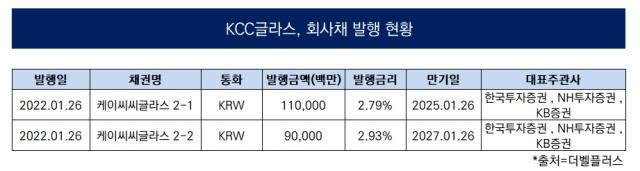

합병 후 2021년 12월부터 회사채 발행을 준비했고 2022년 1월 공모채 발행에 성공했다. 당초 1500억원을 모집하려고 했으나 수요예측에서 총 5700억원이 들어오면서 2000억원까지 증액발행에 성공했다. 2년물과 3년물 발행수익률은 각각 2.786%, 2.931%였다.

초도발행 당시 KCC글라스는 KB증권, NH투자증권, 한국투자증권 등 세 곳을 대표 주관사로 선임했었다. 하지만 이번에는 주관사단에 변화를 줬다. KCC글라스는 이번 공모채 발행을 위해 대표주관사로 NH투자증권, KB증권, 신한투자증권, 삼성증권 등 네 곳을 선정했다.

KCC글라스는 초도발행 당시 별도의 인수단을 두지 않았던만큼 신한투자증권과 삼성증권이 이번에 커버리지를 확장했다고 볼 수 있다. KCC의 경우 올해 회사채 발행 당시 삼성증권과 신한투자증권을 대표 주관사단에 함께 포함시키기도 했다. 그간 여타 계열사와도 관계를 이어왔던만큼 주관 기회를 획득한 것으로 보인다.

◇ 분할 후 매출은 꾸준한 증가, 재무건전성 '양호'

KCC글라스의 신용등급 및 전망은 'AA-, 안정적'이다. 한국기업평가는 "유리시장 최상위권 시장 지위 등 우수한 사업안정성을 보유하고 있고 실질적인 무차입구조 등 재무안정성이 매우 우수하다"고 평가한 바 있다. 현재 최대주주는 정몽익 KCC글라스 회장(26.06%)이며 특수관계인 지분 포함하면 43.32%로 집계된다.

KCC글라스는 과거 회사채를 발행했을 때보다 매출 외형은 커졌다. 2021년말 기준 연결 매출액은 1조1757억원이었고 2023년말에는 1조6801억원까지 증가했다. 다만 영업이익은 2021년 1605억원에서 2023년 950억원으로 감소했다. 영업이익률 역시 13.6%에서 5.7%까지 낮아졌다.

그럼에도 재무건전성을 양호한 것으로 평가된다. 한국기업평가가 제시하는 등급 하향 트리거는 '순차입금/상각전영업이익(EBITDA)' 지표다. 2021년에는 현금이 차입금보다 많은 순현금 상태여서 마이너스(-) 0.9배였고 2023년에는 0.4배로 집계됐다. 현재 현금 및 현금성자산은 3350억원 선이다.

이번에 KCC글라스가 회사채로 조달한 자금은 지난 2019년 11월에 분할 전 발행된 사채 상환에 일부 쓰일 것으로 보인다. 2019년 11월에 발행된 회사채는 KCC와 KCC글라스가 상호연대보증을 제공했고 올해 11월 200억원 규모의 상환일정이 돌아온다. 내년 1월에는 900억원 규모의 사채 상환이 필요하다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]해성옵틱스, 갤럭시S25·S26에 카메라 모듈 공급

- [i-point]폴라리스AI파마, ‘스마트 생태공장' 구축

- [WM 풍향계]리테일 경쟁 격화, 성장 전략 색깔차 'PB vs 센터'

- [출격 나선 롱숏 운용사]밸류시스템, 수익률 선방…'내러티브 숏' 집중

- [출격 나선 롱숏 운용사]'펀더멘털 롱숏' 구도운용, 라인업 확충 박차

- [Product Tracker]쿼드운용 프로젝트펀드, 루닛 하락에도 웃음짓는 이유

- [Product Tracker]NH프리미어블루 강추한 알테오젠 '쾌조의 스타트'

- [i-point]경남제약, '칼로-나이트 Relax' 출시

- 동진쎄미켐, 3세 '이종호' 경영 전면 등판

- [삼성전자 리더십 재편]삼성전자, DX부문 발빠른 재정비 '노태문 등용'

김슬기 기자의 다른 기사 보기

-

- 브랜드엑스코퍼레이션, 젝시믹스로 사명 바꿨다

- [thebell League Table]LG CNS·서울보증보험 IPO 빅딜이 시장 키웠다

- [thebell League Table]회사채 63조 역대급 발행, 두드러진 양극화

- [한화에어로스페이스 증자]'금감원 무사통과' 삼성SDI와 무엇이 달랐나

- [도우인시스 IPO]삼성 폴더블폰 탄생 일등공신, 매출 1400억 돌파

- 회사채 캡티브 영업에 대한 단상

- 밸런스히어로, 눈에 띄는 성장세 IPO '청신호'

- [회사채 캡티브 논란]증권사만 문제일까 '절대 갑' 발행사 견제 필요

- [회사채 캡티브 논란]치열한 경쟁구도, '동상이몽' 영업 딜레마

- [회사채 캡티브 논란]금감원장 입장 변화에 눈치보는 증권사들