[카드업계 신경쟁 체제]흔들리는 '1강·3중·3약' 구도…삼성·롯데카드 약진①자산 순위 '1강' 확고하지만 중위권 변화…순익은 '양강' 접전

이기욱 기자공개 2024-06-17 12:47:30

[편집자주]

2014년 통합 하나카드 출범 이후 약 10년의 시간이 흘렀다. 8개사 체제가 갖춰진 이후 2010년대까지 장기간 업계 내 경쟁 구도가 고착화했다. 하지만 코로나19 확산과 롯데카드 대주주 변경, 빅테크 기업의 등장 등을 거치며 현재는 조금씩 그 경쟁구도가 흔들리는 모습이다. 새로운 경쟁 체제를 맞이한 카드업계를 재조명하고 각 사별 대응 방안을 살펴본다.

이 기사는 2024년 06월 13일 10시51분 THE CFO에 표출된 기사입니다

카드업계는 오랜 기간 '1강·3중·3약' 경쟁 체제를 유지해 왔다. 전표매입 업무를 주요 사업으로 하는 BC카드를 제외한 7개 카드사가 실질적으로 경쟁을 펼쳐왔고 2010년대까지는 자산규모, 순익에 따른 그룹 구분이 명확했다.2020년대 들어 조금씩 그 구분이 불분명해지기 시작했다. 삼성카드가 부동의 1위 신한카드의 자리를 위협하고 있고 롯데카드도 선전하며 중위권 진입에 성공했다. 현대카드도 각자 반등 기반을 마련하며 향후 보다 치열한 경쟁을 예고하고 있다.

◇신한카드, 자산 규모 유일한 40조원대…롯데카드, 20조원대 진입

카드업계에 8개 카드사 체제가 형성된 시기는 2014년이다. 카드사태로 인해 은행들에 편입됐던 카드사들이 2010년대 초반 하나 둘 분사했고 마지막으로 2014년 하나SK카드와 외환카드가 통합 하나카드로 출범하며 지금의 체제가 갖춰졌다.

실질적인 경쟁 구도는 7개 카드사(신한·삼성·KB국민·현대·롯데·하나·우리카드) 사이에 형성됐다. BC카드는 전표매입 업무를 핵심 사업으로 영위하고 있기 때문에 자체 결제의 점유율은 1% 미만에 불과하다.

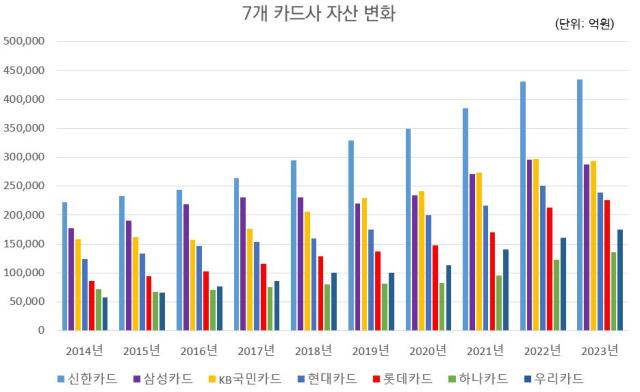

자산 기준 1위 자리는 신한카드가 굳건하게 지키고 있다. 2014년말 기준 신한카드의 총 자산은 22조2595억원으로 당시 유일하게 20조원을 넘어섰다. 삼성카드(17조7366억원)와 KB국민카드(15조8868억원), 현대카드(12조3974억원)가 10조원대 자산으로 중위권을 형성했다. 롯데카드와 하나카드가 각각 8조5750억원과 7조2337억원으로 그 뒤를 이었고 우리카드(5조7320억원)가 최하위에 머물렀다.

신한카드는 이후 단 한 차례도 자산 규모 1위 자리를 내려놓지 않았다. 오히려 2위권과의 자산 격차는 더욱 확대됐다. 지난해말 신한카드의 자산은 43조4202억원으로 2위 국민카드(29조3656억원) 보다 14조546억원 많은 수치를 기록했다. 신한카드 외에는 자산 30조원을 돌파한 곳도 아직 나타나지 않았다.

중위권은 소폭 순위변동이 있었다. 3위였던 국민카드가 2019년말 삼성카드를 역전한 이후 현재까지도 근소한 차이로 2위 자리를 지키고 있다. 2014년말 기준 삼성카드의 자산이 국민카드보다 1조8500억원 많았지만 지난해말에는 국민카드가 5590억원 많은 자산을 기록했다.

4위 현대카드는 5위 롯데카드로부터 맹추격을 받고 있다. 지난해말 기준 현대카드와 롯데카드의 자산은 각각 23조9372억원, 22조5571억원으로 1조3801억원 차이를 보이고 있다. 2014년말(3조8224억원) 대비 그 차이가 2조원 이상 줄어들었다.

해당 기간 현대카드의 자산도 93.1% 증가했지만 롯데카드 자산 증가율(163.1%) 이를 훨씬 상회했다. 특히 2019년말 MBK파트너스가 롯데카드를 인수한 이후 4년동안 자산이 65.2%나 증가했다. 같은 기간 현대카드의 자산 성장률은 37.2%다.

롯데카드가 자산규모 중위권으로 성장하는 동안 하나카드와 우리카드는 하위권 경쟁을 치열하게 펼쳤다. 두 회사 역시 매년 자산 성장을 이어나갔지만 아직 자산 20조원대로 진입하지는 못하고 있다.

두 회사간 경쟁에서는 우리카드가 우위를 점하고 있다. 2015년까지는 하나카드의 자산이 우리카드에 앞서고 있었지만 2016년 우리카드가 4980억원 차이로 따돌리며 역전에 성공했다. 2019년에는 우리카드가 먼저 10조원 고지를 밟았고 하나카드는 2022년이 돼서야 자산 10조원을 넘어섰다. 2021년에는 두 회사의 자산 차이가 4조5000억원까지 벌어지기도 했지만 이후 다시 축소되는 흐름이다.

◇삼성카드, 2년 연속 영업이익 1위…현대카드, 본업 성장 속도

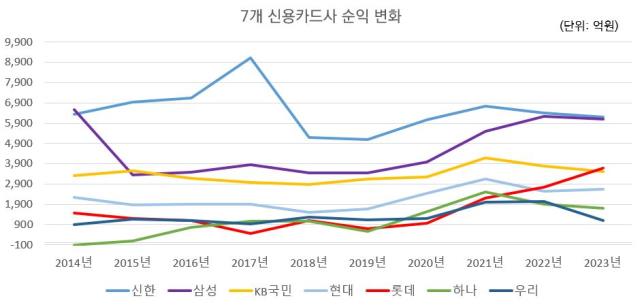

1강·3중·3약 체제가 1강·4중·2약 체제로 재편된 자산 순위와는 달리 순익 부문에서는 이른 바 '양강 체제'가 형성되는 모습이다. 자산 부문에서는 2위권과 격차를 더욱 벌린 신한카드가 순익 부문에서는 삼성카드의 거센 도전을 받고 있다.

삼성카드가 일회성 이익(제일모직 주식 매각)을 얻었던 2014년을 제외하고는 지난해까지 신한카드가 순익 2위로 떨어진 적은 없다. 하지만 2020년대 들어 그 격차가 급격히 줄어들고 있다.

2015년 신한카드는 6948억원의 순익을 올혔다. 반면 삼성카드는 그 절반에도 못 미치는 3337억원을 기록했다. 당시 3550억원의 순익을 시현한 KB국민카드에도 밀려 3위를 나타냈다. 신한카드가 9138억원의 호실적을 거둔 2017년에는 2위 삼성카드와 격차가 5000억원 이상 벌어지기도 했다. 이후 2021년까지도 최소 1000억원 이상의 격차를 유지했다.

2022년과 지난해 그 격차가 급격히 줄어들었다. 금리인상기 이자비용 증가로 모든 카드사들이 어려움을 겪고 있을 때 삼성카드는 선제적 내실경영의 효과로 순익을 방어해 냈다. 그 결과 2022년에는 6223억원의 순익을 거두며 신한카드를 191억원 차이로 추격했고 지난해에는 111억원으로 그 격차를 더욱 좁혔다.

영업이익만 살펴봤을 때는 삼성카드가 2년 연속 1위를 차지했다. 2022년 8490억원으로 신한카드(7650억원)보다 840억원 많았고 지난해도 삼성카드가 8100억원의 영업이익을 기록하며 신한카드(8028억원)에 근소하게 앞섰다.

삼성카드가 신한카드와 양강 구도를 형성하는 동안 중위권 경쟁에도 유의미한 변화가 있었다. 롯데카드가 자산뿐만 아니라 순익 부문에서도 가파른 성장을 보이며 중위권 경쟁에 합류했다.

MBK파트너스로 인수된 첫 해 694억원의 순익을 기록하며 6위에 머물렀던 롯데카드는 이듬해와 2021년 983억원, 2225억원으로 순익을 개선시켰다. 2022년에는 2743억원을 기록하며 현대카드(2540억원)를 제치고 4위 자리까지 올랐다. 지난해에는 자회사 매각 일회성 요인에 힘입어 3672억원을 기록했다. 이는 삼성카드에 이어 3번째로 높은 순익이다.

2021년까지 롯데카드와 함께 하위권 경쟁을 벌였던 하나카드와 우리카드는 매년 순위가 바뀌는 모습이다. 2022년에는 하나카드가 우리카드에 124억원 뒤지며 최하위 불명예를 안았지만 지난해에는 우리카드보다 601억원 많은 순익을 시현했다.

현대카드는 본업인 신용카드 이용액 부문에서 선전을 펼치고 있다. 2014년부터 지난해까지 신용카드 이용실적 1위와 2위는 각각 신한카드와 삼성카드로 변화가 없었다. 하지만 3위 자리는 국민카드와 현대카드가 엎치락뒤치락하는 흐름을 이어왔다.

2014년부터 2017년은 현대카드가 우위에 있었으나 2018년부터 2022년까지는 국민카드가 앞섰다. 그러던 중 지난해 현대카드가 애플페이 흥행 등에 힘입어 이용실적을 142조7716억원에서 160조1220억원으로 12.1% 증가시켰다. 국민카드를 15조원 차이로 따돌렸다. 2위 삼성카드와의 차이도 4조7217억원으로 줄였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- KGC인삼공사, 혈당 케어 브랜드 ‘GLPro’ 확장

- [i-point]원영식 오션인더블유 회장, 산불 피해 장애인·주민 후원

- [thebell note]WM의 IB화

- [연기금투자풀 지각변동]ETF 포트폴리오 추가…삼성·미래에셋운용의 '고민'

- [Product Tracker]IMM로즈골드5호 GP커밋, 유동화 펀드 구조는

- 전진건설로봇 기초자산 EB…운용사 우려에도 700억 매듭

- 엘엑스운용 'NPL펀드' 론칭…패밀리오피스 자금 확보

- [스튜어드십코드 모니터]마이다스에셋운용, 적극적 행사기조 '현재진행형'

- ACE 미국500타겟커버드콜, 월배당 매력 '눈길'

- [연기금투자풀 지각변동]하위운용사도 눈치싸움…"증권사 무방 vs 기존 선호"

이기욱 기자의 다른 기사 보기

-

- [한독 오픈이노베이션 전략]이노큐브의 비전 바이오 생태계 조력자 'End to End' 지원

- [종근당·앱클론 동행 전략]CGT 전방위 협업, 넥스트는 확장성·안정성 강점 'zCAR-T'

- [종근당·앱클론 동행 전략]표면적으론 CAR-T 사업화, 숨은의미 제약업 'CGT 주도권'

- [thebell interview]알지노믹스, 일리 1.9조 빅딜 유전자 편집 플랫폼 확장 핵심

- 오상헬스, 엔데믹 부진 끊고 '흑자'…"기대할 것 더 있다"

- [동성제약 오너십 체인지]조카에 유리한 신주상장 가능 결론…이사 유지 가처분 주목

- [한독 오픈이노베이션 전략]대형사 맞선 선제투자, 패러다임 전환 구심점 '이노큐브'

- 휴젤, 주가도 '차석용 매직' 순익보다 많은 주주환원

- [Sanction Radar]관세 두렵지 않은 GC녹십자, 알리글로 美 고마진 전략 유지

- [한독 오픈이노베이션 전략]태생부터 '협업 DNA', 투자로 다져진 70년 성장 역사