공모채 추진 SK에코플랜트, 김형근 대표 첫 시험대 증액 목표치 2800억 규모 예정…인수단 10곳 안팎

백승룡 기자공개 2024-07-05 15:22:30

이 기사는 2024년 07월 03일 16시18분 THE CFO에 표출된 기사입니다

하반기 첫 회사채 수요예측 주자로 나선 DL이앤씨가 흥행을 거둔 가운데, SK에코플랜트도 공모채 발행을 준비 중이다. 건설채 투심은 여전히 비우호적이지만, 친환경·신재생에너지 중심으로 사업포트폴리오를 다각화한 성과를 앞세워 ‘완판’ 행진을 이어간다는 계획이다. 특히 이번 발행은 대표이사 교체 이후 시장의 투심을 파악하는 시험대가 될 것으로 보인다.◇ 건설채 투심 위축에도 연이은 ‘오버 부킹’…주요 운용사들 참여 의사 보여

3일 투자은행(IB) 업계에 따르면 SK에코플랜트는 이달 말 최대 2800억원 규모 회사채 발행을 검토 중이다. 신고금액은 1400억원 수준으로 논의되고 있다. 만기는 1.5년물과 2년물로 나누는 방안이 유력하다. 주관사는 아직 미정이다. 발행물량이 큰 만큼 10곳 안팎의 인수단(주관사 포함)을 둔다는 계획이다. 오는 5일 전후로 대표주관계약을 체결하고 킥오프 미팅이 열릴 예정이다.

SK에코플랜트의 이번 회사채 발행은 만기도래 물량을 리파이낸싱하기 위한 목적이다. 이달 2000억원 규모 회사채 만기가 돌아오는 것을 필두로 8월 680억원, 9월 360억원 등 3분기에만 3040억원의 회사채 만기가 예정돼 있다. 연내 만기도래 기업어음(CP) 발행잔액도 4145억원으로, 이 중 1665억원 규모가 3분기 중 만기가 돌아온다.

회사채 시장이 꾸준한 투자수요에 힘입어 올해 내내 강세를 지속하고 있는 반면, 건설채에 대한 투심은 여전히 비우호적이다. 부동산 프로젝트파이낸싱(PF) 리스크가 지속되고 있어 기관투자가들이 기피하고 있기 때문이다. 시공능력평가 5위인 GS건설도 지난 5월 1000억원 규모 회사채 수요예측에서 매수주문이 280억원에 그치면서 미매각이 발생한 바 있다.

다만 SK에코플랜트는 SK그룹의 지원여력에 힘입어 부실 우려가 낮은 데다가, 건설 부문 의존도를 낮춘 덕분에 꾸준히 투자수요를 모으고 있다. 지난해 두 차례에 걸쳐 공모채 수요예측에서 ‘오버 부킹’에 성공한 데 이어 올해 초에도 1300억원 모집 대비 7000억원의 매수주문을 받았다. 하반기 회사채 첫 수요예측 주자였던 DL이앤씨가 1000억원 모집에 나서 8050억원에 달하는 투자수요를 확보, 건설채 발행을 위한 우호적인 토대가 마련되기도 했다.

IB업계 관계자는 “건설사 중에서 신용등급 AA급인 현대건설과 DL이앤씨 정도가 시장에서 분위기가 괜찮은 곳”이라며 “SK에코플랜트는 신용도가 A급이지만 SK그룹 계열이라는 점에서 투심이 견조하게 이어지고 있다”고 말했다. 이어 “최근 기관투자가들을 대상으로 진행한 SK에코플랜트 회사채 태핑(사전조사) 과정에서 주요 운용사가 수요예측 참여 의사를 밝히는 등 분위기가 나쁘지 않다”고 덧붙였다.

◇ 불어난 차입금, 더딘 현금창출력…재무부담 높아져 크레딧 우려도

다만 SK에코플랜트의 재무부담이 점점 과중해지는 점은 부담이 되는 대목이다. 기업 인수를 통해 환경·에너지 부문으로 사업포트폴리오를 다각화하는 과정에서 대규모 차입이 수반된 영향이다. SK에코플랜트의 연결기준 순차입금(총차입금-현금성자산) 규모는 지난 2020년 말 1조1417억원에서 올해 1분기 말 4조9232억원으로 급격히 불어났다.

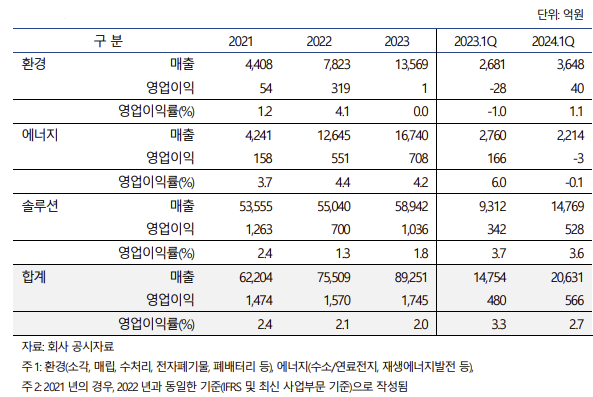

신사업의 이익기여도는 아직 낮은 상황이다. 지난해 SK에코플랜트의 연결기준 영업이익은 1745억원이었는데 환경 사업부문의 영업이익은 1억원에 그쳤다. 나이스신용평가는 “SK에코플랜트의 환경 부문은 주요 자회사인 리뉴어스에서 창출하는 절대적인 이익규모가 크지 않고, 글로벌 IT 시장 위축으로 인해 전자 폐기물처리 업체인 SK tes에서 영업적자 기조가 지속되면서 부진한 수익성을 유지하고 있다”고 지적했다.

차입금 규모가 이익창출력 대비 과중해지면서 신용등급 하향 트리거도 터치하고 있다. 국내 신용평가사 3사는 공통적으로 SK에코플랜트의 등급 하향검토요인으로 △상각전영업이익(EBITDA) 마진 3% 미만 △EBITDA 대비 순차입금 7배 초과 등을 제시하고 있는데, SK에코플랜트의 EBITDA 대비 순차입금 지표가 2021년 이래 줄곧 9배를 넘고 있기 때문이다.

이 같은 상황은 최근 SK그룹이 SK온·SK스퀘어 등과 함께 SK에코플랜트를 수술대 위에 올린 배경이기도 하다. 그간 장동현 대표이사 부회장, 박경일 대표이사 사장 체제였던 SK에코플랜트는 지난 5월 박경일 대표 대신 김형근 SK E&S 재무부문장을 앉혔다. SK에코플랜트는 산업용 가스 제조 업체인 SK머티리얼즈에어플러스와 합병하는 방안도 논의되고 있는 것으로 전해진다.

한 증권사 관계자는 "아직 정해진 것은 아니지만 SK그룹 리밸런싱 과정에서 SK에코플랜트도 합병이 이뤄지면 재무부담이 한결 덜어질 수 있다는 점에서 긍정적인 대목으로 보고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [thebell interview]양영근 CFO, '위기 설계도' 그리는 구원투수

- [Financial Index/증권사]평균 유동비율 123%, 단기 유동성 관리 '양호'

- [Board Match up/한국 vs 미국 은행]우리금융, 역량 평가 진일보…씨티·웰스파고 등도 세분화

- [Auction Highlights]서울옥션, 300호 이우환 대작의 향방 주목

- [조달전략 분석]SK어드밴스드, 회사채 중심 조달로 차입 3배 증가

- [유증&디테일]스코넥, 새주인 들어선 직후 주주대상 조달 행보

- [이사회 분석/전직 관료 리포트]기업 이사회인데 '판·검사' 출신 선호도 최고

- [Auction Highlights]케이옥션, '영업력 집중' 출품작 100점 이상 매달 유지

- 솔루엠, 자사주 전량 소각…"주주 가치 최우선"

- GS건설, 회사채 대신 자산유동화 선택…2000억 조달