[여전사경영분석]iM캐피탈, 건전성 악화에 순이익 감소폭 확대NPL비율 첫 3%대 진입…수익성 악화 방어

김경찬 기자공개 2024-08-01 12:17:03

이 기사는 2024년 08월 01일 07시39분 thebell에 표출된 기사입니다

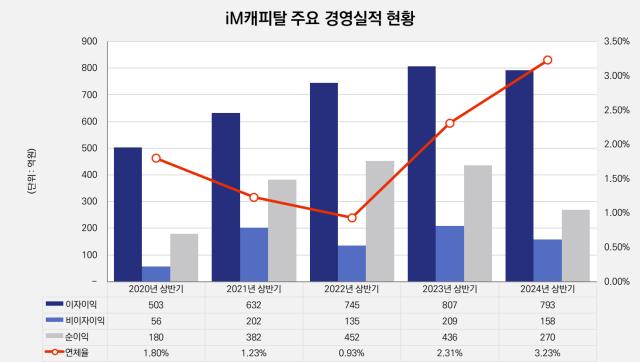

iM캐피탈의 순이익 감소폭이 확대됐다. 건전성관리를 위해 대손충당금 부담이 늘어나면서 역성장이 이어지고 있다. iM캐피탈은 부동산PF 평가기준 강화로 부실 우려 자산이 늘어 건전성이 악화됐다. 추가 부실에 대한 여력을 확보하며 선제적으로 대비하고 있지만 건전성 개선에 어려움을 겪고 있다.◇조달금리 상승에 이자이익 감소세 전환

iM캐피탈은 올해 상반기 순이익 270억원을 시현했다. 전년 동기 대비 38.1% 감소한 실적이다. 부동산PF 사업성 평가기준 변경에 대손충당금이 확대돼 순이익 감소로 이어졌다. 고금리 장기화에 이자비용도 늘어나면서 순이익 34.6% 감소한 지난 1분기보다 감소폭이 확대됐다.

이자이익은 793억원으로 전년 동기 대비 1.7% 감소했다. 이자수익을 확대했지만 이자비용이 32.3% 늘어나며 이자이익이 줄었다. 비이자이익은 24.4% 감소해 158억원을 기록했다. 비이자이익 중 수수료이익은 지난해 상반기 6억원에서 올해 2억원으로 축소됐다.

iM캐피탈은 사업 포트폴리오 다변화를 지속 추진하고 있다. 부동산PF 리스크에 2022년 하반기부터 신규 취급을 중단하며 리테일금융 위주로 영업에 나서고 있다. 2분기에는 기계금융 취급도 확대하면서 자산을 다시 늘려나가고 있다.

총자산은 4조6008억원으로 전분기 대비 0.4% 증가했다. 이중 영업자산은 4조2522억원을 기록했다. 기업대출이 2조1542억원으로 전체 영업자산의 50.7%를 차지했다. 리스 자산은 1조4461억원으로 영업 비중이 35% 수준을 유지하고 있다. 가계대출 자산은 5815억원으로 지난해부터 취급 자산 규모가 줄어들고 있다.

iM캐피탈은 올해 리스크 기반의 포트폴리오 최적화를 통한 수익성 관리에도 나서고 있다. 최근 어려운 업황에도 수익성 지표는 전분기 수준을 유지했다. 상반기 ROA(총자산순이익률)는 1.21%로 전분기 대비 0.01%포인트 상승했으며 ROE(자기자본순이익률)는 0.01%포인트 하락한 8.40%를 기록했다.

◇연체율 3분기 연속 악화, 개인대출 7%대 유지

iM캐피탈의 자산건전성 지표들은 더욱 악화됐다. 6월말 기준 연체율은 3.23%로 전분기 대비 0.23%포인트 상승했다. 개인대출 연체율이 7.57%로 전분기 대비 0.05%포인트 하락했으나 여전히 높은 수치를 보이고 있다. 기업대출은 0.36%포인트 상승한 3.64%를 기록했다.

고정이하여신(NPL)비율은 지난 2012년 iM캐피탈이 iM금융지주로 편입된 이후 처음으로 3%대에 진입했다. 올해 부동산PF 사업성 평가기준을 강화하면서 부실 우려 사업장이 늘어난 여파다.

6월말 기준 고정이하여신(NPL)비율은 전분기 대비 1.11%포인트 상승해 3.81%를 기록했다. 고정이하여신은 1503억원으로 1년새 3배 이상 증가했으며 전분기 대비로는 41% 늘었다. 고정이하여신 대비 충당금적립률은 93.8%로 4.89%포인트 상승했다.

iM캐피탈은 부동산PF 부실 우려에 대비해 충당금을 보수적으로 쌓아왔다. 올해 건전성이 더욱 악화돼 적립 규모도 늘었다. 상반기 충당금전입액은 401억원으로 전년 동기 대비 63% 확대됐다.

충당금을 확대하면서 대손비용률(CCR)은 2.04%로 전년 동기 대비 0.76%포인트 상승했다. 대손비용률은 충당금 부담 수준을 나타낸다. iM캐피탈은 대손충당금을 보수적으로 확보하며 추가 부실에 대비해 나갈 것으로 보인다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

김경찬 기자의 다른 기사 보기

-

- [캐피탈사 리스크 관리 모니터]BNK캐피탈, 여신감리 기능 확대…자산 손실 최소화 목표

- [캐피탈사 리스크 관리 모니터]신한캐피탈, 한도 관리 세분화…PF 중심 고위험 자산 초점

- [여전사경영분석]IBK캐피탈, 지분법 손실에 순익 '뒷걸음'…올해 GP 역량 강화

- [캐피탈사 리스크 관리 모니터]우리금융캐피탈, 잠재 위험 대비 수입차 고액여신 집중 관리

- [여전사경영분석]현대캐피탈, 친환경차 리스 중심 영업수익 확대…순익은 감소

- [캐피탈사 리스크 관리 모니터]NH농협캐피탈, 부실위험 사전 통제 중점…그룹과의 협업은

- 애큐온캐피탈, 조달 여건 개선으로 자체 실적도 회복세

- [캐피탈사 리스크 관리 모니터]현대커머셜, 체계적 위기 대응 전략 '씽크 프레임' 구축

- [여전사경영분석]한투캐피탈, PF 부실 여파 순익 급감…건전성 개선 위안

- [이사회 분석]JB우리캐피탈, 사외이사 재편…금융사 CEO 출신 중용