[IB 수수료 점검]NH증권, 이엔셀 IPO로 최고 수수료율 챙겼다수요예측 흥행에 성과수수료까지…금리 인하 기대감 바탕 바이오 투심 '회복세'

이정완 기자공개 2024-08-19 07:08:06

이 기사는 2024년 08월 14일 10:37 thebell 에 표출된 기사입니다.

NH투자증권이 이엔셀 상장 대표주관으로 올해 IPO(기업공개) 최고 수수료율을 경신했다. 난도 높은 바이오 IPO 주관이란 점을 감안해 모집액의 450bp를 받기로 했는데 수요예측에서 만족스러운 결과를 얻어 추가로 50bp를 성과수수료로 받기로 했다.NH투자증권은 이엔셀 수수료 수익을 거둬 미래에셋증권, 한국투자증권과 격차 좁히기에 한창이다. 상반기 주춤하던 미래에셋증권이 지난달 산일전기 IPO 한 건으로만 50억원 수수료로 기록하며 반등한 덕에 경쟁이 더욱 치열해졌다.

◇바이오 특례상장 난도 고려 기본 수수료율만 '450bp'

14일 IB(투자은행)업계에 따르면 이엔셀은 지난 8일까지 이뤄진 기관투자자 대상 수요예측에서 공모가 희망 밴드 상단인 1만5300원으로 공모가를 확정했다. 공모가 하단을 기준으로 213억원으로 예상되던 공모 규모도 239억원으로 늘었다.

일반 청약에도 흥행이 이어졌다. 지난 12일부터 13일까지 이틀 동안 이뤄졌는데 928대 1 경쟁률을 기록했다. 청약 증거금은 2조7809억원에 달한다. 이엔셀은 오는 23일 코스닥 시장에 상장한다.

장종욱 삼성서울병원 교수가 2018년 창업한 이엔셀은 세포와 바이러스벡터를 동시에 생산하는 바이오 위탁개발생산(CDMO) 전문 기업으로 자리 잡았다. 현재 희귀난치성 근육질환 샤르코-마리-투스병 치료를 위한 줄기세포 치료제 개발에 집중하고 있다.

NH투자증권은 수요예측 전부터 상장 대가로 인수금액의 450bp를 매기며 고수익을 기대했다. 바이오 기술특례상장이란 IPO 난도를 고려해 이 같은 수수료율을 매긴 것으로 풀이된다. 특례상장의 경우 일반상장에 비해 투자자를 유치하기 위한 노력을 더 많이 기울여야 하기에 통상적으로 더 높은 인수수수료를 요구한다.

하지만 올해 NH투자증권이 주관한 IPO에서 인수수수료 450bp를 매긴 딜은 더 있다. 재활 의료기기 기업 엔젤로보틱스, 보안 팹리스 전문업체 이이씨티케이도 동일한 수수료율을 적용 받았다.

차이를 가른 건 성과수수료다. 수요예측 흥행 시 모집액의 50bp 범위 내에서 성과수수료를 받을 수 있는 계약을 체결했는데 이를 모두 받아 500bp로 최종 수수료율이 결정됐다. 당초 공모가 하단 기준 10억원에 못 미쳤던 수수료 수익도 이 덕에 수요예측 흥행과 성과 수수료가 맞물려 13억원으로 높아졌다.

실제 NH투자증권도 이엔셀 IPO를 위해 많은 공력을 투입해야 했다. 양측은 2021년 4월 대표주관을 맺고 IPO 준비 작업에 돌입했다. 지난해 7월 상장예비심사를 청구했는데 9개월이 지난 올해 4월에서야 승인 결과를 획득했다. 파두 사태 이후 더욱 깐깐해진 금융당국의 눈높이를 맞추기 위해 증권신고서도 두 차례나 정정해서 제출해야 했다. 지난 5월 증권신고서를 최초 제출했는데 8월로 상장이 늦어진 이유다.

긍정적인 점은 그럼에도 성과수수료를 받을 만큼 투자자 인정을 받았다는 것이다. 최근 공모주 투심이 상반기처럼 흥행 일변도를 이어가는 상황이 아니라 더 양호한 평가를 받는다. 특히 하반기 기준금리 인하 기대감이 본격화되면서 바이오 기업에 우호적 여건이 갖춰졌다는 분석이 나온다. 전처럼 조달이 용이해질 것이란 전망 덕이다.

◇'1위' 미래에셋 추격 바쁘다

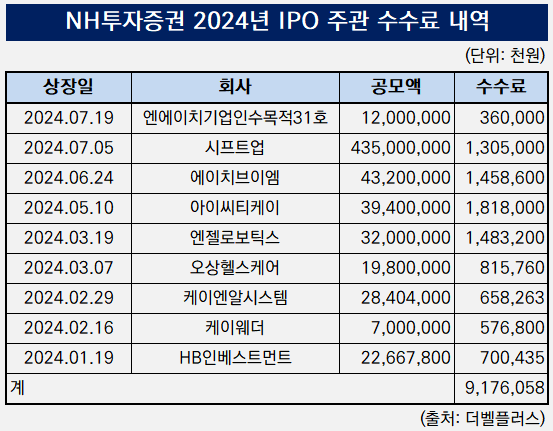

NH투자증권은 이번 IPO를 통해 연말까지 미래에셋증권, 한국투자증권과 치열한 수수료 수익 1위 경쟁을 예고하고 있다. 올해 상반기까지 NH투자증권은 75억원의 IPO 주관 수수료 수익을 기록해 1위 한국투자증권(91억원)을 바짝 추격하는 형국이었다.

다만 하반기 들어 미래에셋증권이 산일전기 IPO 대표주관으로 51억원의 수익을 거둔 것을 비롯해 전진건설로봇(15억원), 뱅크웨어글로벌(12억원) 상장으로 수수료 수익을 추가하면서 1위에 올라섰다. 이로 인해 NH투자증권의 수수료 순위도 3위로 내려앉았다.

이번에 이엔셀 수수료 수익을 추가하면 NH투자증권도 올해 100억원 넘는 IPO 수수료 수익을 얻게 된다. 그럼에도 아쉬운 점은 빅딜의 부재다. 시프트업을 제외하곤 대규모 IPO가 없어 단건으로 큰 수수료를 기대하기 어려웠다. 케이뱅크 대표주관사단에 포함된 만큼 연말까지 얼마나 많은 수수료를 더할 지가 관심사다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 농금원 "2027년까지 농식품펀드 1조원 추가 조성"

- 머스트운용, 영풍에 주주제안 "자사주 소각하라"

- 코스닥 장수기업의 '뚝심'

- 'MBK 투자처' 메디트, 3Shape와 특허 소송 종결 합의

- [i-point]덕산그룹, 채용 연계형 외국인 유학생 동계 인턴십 모집

- 조병규 행장 연임 불발, 차기 우리은행장 '안갯속'

- [여전사경영분석]한국캐피탈, 업황 악화에도 순이익 경신…빛 본 다각화 효과

- [여전사경영분석]OK캐피탈, 하반기까지 이어진 영업 중단에 분기 적자

- [양종희호 KB 1년 점검]난세의 리더십, 치세의 리더십

- OK금융, 오너 일가 소유 대부업 정리 '속도'

이정완 기자의 다른 기사 보기

-

- [IB 풍향계]바이오 IPO 쌓는 신한증권, 먹거리 확보 '한창'

- [Korean Paper]사무라이본드 택한 수은, '핵심통화' 조달 이어간다

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

- 항공기 금융 부메랑?…한화증권, IB 적자 폭 커졌다

- [2024 이사회 평가]수익성 '탄탄한' NICE평가정보, 이사회 구성은 '미흡'

- [DB금투 밸류업 점검]'승계 마친' 김남호 회장, 남은 건 '자회사' 밸류업?

- [2024 이사회 평가] 쏘카, 구성은 좋은데…영업적자 '아쉽네'

- [2024 이사회 평가]'점수 낮은' 이오테크닉스, 경영성과만 웃었다

- [트럼프 대통령 재집권]한국물 발행사 '예의주시'…"금리 우려 크지 않다"

- [DB금투 밸류업 점검]자회사 DB운용, '규모의 경제'로 성장 노린다