[IPO 모니터]이녹스에코엠, '2차전지' 불황에 심사철회 택했다전기차 캐즘 여파, 관련 섹터 주가 '약세' 지속…상장 계획 순연

손현지 기자공개 2024-08-28 07:34:03

이 기사는 2024년 08월 23일 12시55분 thebell에 표출된 기사입니다

이녹스의 자회사인 이녹스에코엠이 2차전지 업황 회복에 대한 의구심에 결국 심사 철회를 택했다. 최근 글로벌 선두주자인 테슬라까지 어닝쇼크를 거둔 전기차 캐즘 탓에 2차전지 상장사 주가가 약세를 지속하고 있어서다. LG에너지솔루션, 에코프로비엠 등 대장주들 조차 힘을 못쓰자 밸류 평가에 불리하다고 판단한 것이다.이녹스에코엠은 하반기 업황을 모니터링하며 상장 재도전 시기를 타진한다는 방침이다. 기업가치도 목표치였던 3000억원 수준에서 더 끌어올릴 수 있을지 주목된다.

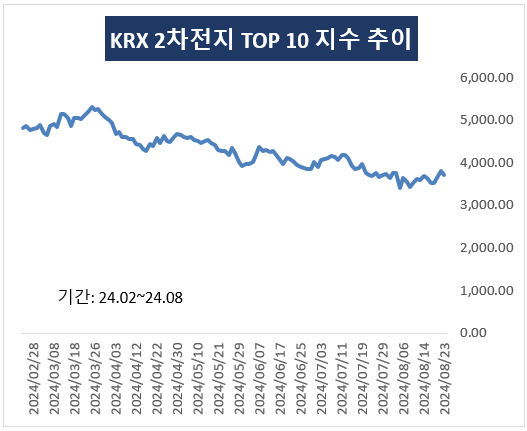

◇'KRX TOP10 지수' 21% 하락…밸류 악영향 판단

23일 IB업계에 따르면 이녹스에코엠은 전일 한국거래소에 심사 철회 신고를 제출했다. 지난 6월 20일 상장예비심사를 청구한 뒤 2개월만의 결정이다. 대표 주관사는 대신증권이다.

심사 철회는 일반적으로 한국거래소 상장심의원회로부터 미승인 결정을 통보받을 가능성이 높을 때 선택한다. 미승인이라는 낙인이 찍히는 대신 자발적 철회라는 형식을 취하는 게 낫다는 판단 때문이다.

IB업계 한 관계자는 "최근 2차전지 업황 우려에 철회신고서를 제출한 것으로 파악된다"며 "IPO에 대한 계획을 완전히 접은 건 아니고 시기를 살펴본 뒤 도전할 것으로 보이다"고 말했다.

철회 배경은 업황 악화다. 글로벌 전기차 캐즘으로 시장 전반이 주춤하면서 예상 미래실적 추정치를 달성하지 못할 가능성도 커진 것이다. 이녹스에코엠은 작년 매출이 119억원으로 전년 동기 대비 148% 증가했지만, 2년 연속 영업손실을 기록했다. 손실 규모는 4억원 수준으로 직전해 대비 77% 줄었다.

2차전지 상장사들 조차 주가 약세로 곤혹을 치르고 있다. 'KRX 2차전지 TOP 10 지수'는 최근 6개월 21.4%나 떨어져 전체 테마 지수 중에서도 하락률이 컸다. LG에너지솔루션, 에코프로비엠, 에코프로 등 대장주들도 힘을 못 쓰는 상황이다.

올해 증시에 입성한 새내기 2차전지 종목들도 비슷한 분위기다. 올해 4월 상장한 2차전지 믹싱장비 전문기업 제일엠앤에스의 22일 종가는 1만100원으로 공모가(2만2000원) 대비 54.09% 하락했다. 초소형 2차전지 기업인 코칩도 1만1480원으로 공모가(1만8000원) 보다 36.2% 떨어졌다.

주민우 NH투자증권 연구원은 "전기차 판매 성장률이 둔화하는 등 전기차 선호도 감소 추세가 당장 바뀌진 않을 것으로 보인다"며 "하반기 메탈 가격 하락, 신모델 투입 본격화로 판매도 소폭 증가할 것으로 보이지만 회복은 제한적일 것"이라고 분석했다.

◇재도전 시기 타진…기업가치 3000억 전망

이녹스에코엠은 2007년 설립된 이녹스의 2차전지 소재 기업이다. 실리콘(Si) 음극재용 파우더를 전문으로 제조한다. 작년 매출 119억원, 영업손실 3억9000만원을 기록했다.

음극재는 배터리 재료 원가의 핵심 소재다. 양극에서 나온 리튬이온을 저장했다 방출하면서 외부 회로를 통해 전류를 흐르게 하는 역할을 한다. 실리콘 음극재는 기존 흑연 음극재보다 고용량·고출력이다. 실리콘 파우더는 실리콘 음극재 생산에 사용된다.

이녹스에코엠의 주요 고객사는 일본 최대 배터리셀 회사인 파나소닉이다. 국내에서는 LG에너지솔루션에 납품하는 대주전자재료 등으로 판매 범위를 확대하고 있다. 공모자금은 생산 설비 증설에 사용할 예정이다. 지난 2020년 월 30톤(t) 수준이던 이녹스에코엠의 실리콘 파우더 생산량은 작년 월 300t으로 증가했다.

이녹스에코엠의 프리 IPO 투자로 40억원을 추가 조달했던 지난해 말 당시 기업가치는 1700억원으로 알려졌다. 지난해 4월 제3자 배정 유상증자로 330억원을 조달하며 인정받은 기업가치가 1200억원임을 고려하면 8개월 만에 500억원 이상 몸값을 높인 것이다. 이에 상장 후 기업가치는 최대 3000억원까지 거론돼왔다.

이녹스에코엠 최대 주주는 지주회사인 이녹스로 50.82% 지분을 보유 중이다. 오은석 전 대표도 8.36% 보유하고 있고, 기타 재무적 투자자(FI) 지분이 40.82%다. FI로는 씨스퀘어자산운용과 푸른인베스트먼트 등이 있다. 이녹스는 이녹스에코엠, 이녹스첨단소재, 이녹스리튬, 알톤 등의 자회사를 거느리고 있다. 이녹스리튬도 2년 내 상장을 계획하는 것으로 알려져 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [티맵모빌리티는 지금]'계약 유지율 98%' 티맵 API, 물류기업·구급차도 택했다

- [i-point]크라우드웍스, AI 학습용 데이터 구매 플랫폼 오픈

- [i-point]'코드게이트 2025' 국제 해킹 방어대회 본선 진출자 발표

- [i-point]아이티센클로잇, '파트너스 데이' 개최

- 디앤씨미디어, 보다 끈끈해진 넷마블 관계

- [애경그룹 리밸런싱]AK홀딩스, 유동성 압박 속 추가 매각 카드 꺼낼까

- [애경그룹 리밸런싱]애경산업 '경영권 프리미엄' 145% 기대 근거는

- [애경그룹 리밸런싱]매물로 나온 애경산업, 인수 후보군은

- [애경그룹 리밸런싱]애경산업 매각, 유동성 넘어 지배구조 정리 '시그널'

- [오너가 무브먼트]서울식품 서인호, 지배력 확대…오너 4세 등장 '눈길'