[Market Watch]금리인하 사이클 시작…회사채 시장 '막바지 조달러시'한은 금리인하 아직…채권시장에선 이미 3차례 인하 반영

백승룡 기자공개 2024-09-30 15:27:34

이 기사는 2024년 09월 19일 17:02 thebell 에 표출된 기사입니다.

미국 연방준비제도(Fed)가 30개월에 걸친 긴축적 통화정책 기조를 끝마치고 금리인하 사이클로 접어들었다. 전 세계적인 금리 인상을 주도한 미국이 피벗(통화정책 전환)에 나서면서 우리나라도 이르면 내달, 늦어도 11월께 기준금리를 인하할 것으로 관측되고 있다. 피벗 국면에서 회사채 시장의 강세가 지속되면서 기업들도 연달아 자금조달에 나서고 있다.◇ Fed, 금리인하 사이클 돌입…회사채 발행시장 ‘문전성시’

미 연준은 18일(현지시간) 연방공개시장위원회(FOMC) 정례회의 이후 기준금리를 5.25~5.50%에서 4.75~5.0%로 0.5%포인트 인하를 결정했다. 앞서 연준은 코로나19 부양책의 여파로 물가가 치솟자 이에 대응하기 위해 2022년 3월부터 금리인상을 단행한 바 있다. 당시 0~0.25%에서 0.25~0.5%로 인상된 미 기준금리는 지난해 7월 마지막 금리인상으로 5.25~5.50%까지 높아졌다. 1년 4개월의 금리인상, 이후 1년 2개월의 금리동결 등 30개월에 걸친 긴축적 통화정책이 막을 내리게 된 것이다.

FOMC 이후 국내 회사채 시장은 발행 일정이 빼곡하게 채워져 있다. 이달 20일 ABL생명이 후순위채 수요예측에 나서는 것을 필두로 △롯데칠성음료 △신세계 △LS일렉트릭 △GS에너지 △SK리츠 △HD현대오일뱅크 △KCC △KT&G △NH투자증권 △LF △CJ프레시웨이 등이 이달 회사채 수요예측을 앞두고 있다. 동양생명 후순위채, 코리안리·우리금융지주·DGB금융지주 신종자본증권, 롯데리츠 담보부사채, GS엔텍 보증사채 등의 수요예측도 이달 예정돼 있다.

이달 말까지 7영업일 남짓한 기간에 무려 18개 기업의 수요예측이 이뤄지는 것으로, 이달 들어 추석 연휴 전까지 2주간 17개 기업이 수요예측을 치른 것에 비해 발행시장이 더욱 붐비는 모습이다. 금융투자업계 관계자는 “이달 FOMC에서 금리 인하가 단행되는 게 유력했지만 인하 폭은 25bp(1bp=0.01%포인트)가 될지, 50bp가 될지 불확실했다”며 “연준에서 50bp를 낮추는 ‘빅 컷’을 단행한 만큼 채권시장의 투자수요는 연내 우호적으로 지속될 것으로 보인다”고 말했다.

한국은행은 지난 2021년 8월 기준금리를 0.5%에서 0.75%로 올리면서 일찍이 금리인상을 시작했지만 아직 인하 사이클에 돌입하지 못한 상태다. 지난해 1월 3.25%에서 3.5%로 마지막 금리인상에 나선 뒤 1년 8개월째 동결을 유지하고 있다. 미국에 앞서 스위스, 캐나다, 유럽중앙은행(ECB), 영국, 뉴질랜드 등 세계 주요국이 올해 연달아 금리 인하에 나선 것과 대비되는 행보다. 한은은 집값 상승에 따른 가계부채 급증세를 우려하고 있는 상황인데, 한은도 이르면 내달 금리인하를 시작할 것이라는 데 시장의 무게가 실린다.

◇ 3차례 금리인하 반영한 채권시장…'역캐리' 구간에도 경쟁적 매수세

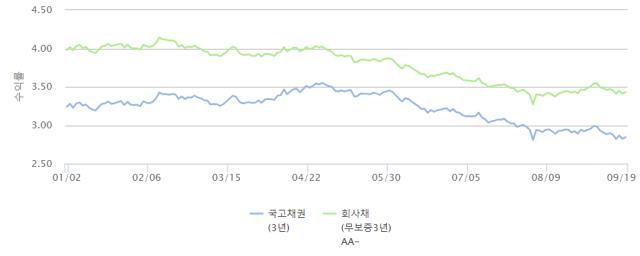

채권시장에서는 이미 한은의 기준금리 인하 시나리오를 반영하고 있다. 국고채 금리가 올해 5월 초부터 기준금리(3.5%)를 밑돌기 시작한 데 이어 7월 말부터는 우량 회사채(신용등급 AA-) 금리도 기준금리를 뚫고 내려갔다. 현재 국고채 금리는 모든 만기에서 3%를 밑돌고 있다. 통상 국고채 금리가 기준금리 대비 20~30bp(1bp=0.01%포인트) 수준 높게 형성된다는 점을 고려하면 3차례 수준의 금리인하 시나리오를 반영하고 있는 셈이다.

지난달 반기보고서 제출 이후 회사채 발행시장이 재개된 시점에서는 낮아진 금리 레벨에 대한 부담감이 역력했다. AA급 우량 회사채로 분류되는 SK(AA+), SBS(AA0), KB증권(AA+), 키움증권(AA-) 등의 수요예측에서 줄줄이 ‘오버 금리’가 속출했다. 기관투자가들이 조달금리 대비 수익률을 맞추기 위해 AA급 우량채의 5년 이상 만기물, 또는 A급 이하 비우량채를 선호하는 기조가 뚜렷하게 나타나면서다.

그러나 이내 강세로 돌입, 이달 회사채 발행시장에서는 △삼성물산(AA+) △포스코인터내셔널(AA-) △GS EPS(AA0) △현대트랜시스(AA-) △삼성증권(AA+) △현대제철(AA0) △메리츠금융지주(AA0) 등 대부분의 AA급 수요예측에서 조(兆) 단위 매수자금이 몰리면서 ‘언더 금리’ 행진이 펼쳐졌다. 삼척블루파워를 제외하면 한화(A+), SK어드밴스드(A-), 두산에너빌리티(BBB+), 하이트진로홀딩스(A0), 우리금융에프앤아이(A-) 등 비우량채도 모집액을 크게 웃도는 매수자금을 받았다.

IB업계 관계자는 “우량 회사채 발행금리가 기관의 조달금리보다 낮은 역캐리 상황이지만 시장의 금리 인하 기대감이 강해 경쟁적인 매수세가 나타나고 있다”며 “한은의 금리 인하 시점에 따라 약간의 변동성이 나타날 수는 있겠지만 피벗이 전 세계적인 흐름이 됐다는 점은 분명하다”고 말했다. 이어 “투자수요가 뒷받침되면서 기업들도 연내 막바지 자금조달을 이어가는 모습”이라고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

- [DB금투 밸류업 점검]"PIB로 '투자 플랫폼' 기업 도약한다"

백승룡 기자의 다른 기사 보기

-

- [영풍-고려아연 경영권 분쟁]유증 계획 9월에 미리 세웠나...1년만기 사모채 '6개월 콜옵션'

- [LG CNS IPO]10조까지 치솟은 장외 시총…관건은 '실적 변동성'

- CJ대한통운 신종자본증권 발행조건 확정…증권사 7곳 참여

- [thebell note]WGBI와 '월클의 무게'

- [Company & IB]SK·LG 이은 '빅 이슈어' 한화, KB증권으로 파트너십 '이동'

- 'ROE·ROA 1위' 키움증권, 3개 분기 연속 2000억대 순익

- 메리츠증권, 비대면 고객 자산 1조 돌파…리테일 박차

- [IPO 모니터]SK엔무브, 6년전 상장 밸류 넘어설까

- 대한항공, 연간 1조 회사채 '빅이슈어' 등극했다

- SK그룹 분리 앞둔 SK렌터카, 채권상환 대비 ‘4000억’ 채비