[Financial Index/GS그룹]연 이자비용 1조 육박…GS건설·GS칼텍스 '최다'[레버리지·커버리지 지표/이자비용]⑦상반기 7개사 합산 4700억…3년 전 대비 70% 증가

고진영 기자공개 2024-10-02 08:10:38

[편집자주]

기업은 숫자로 말한다. 매출과 영업이익 기반의 영업활동과 유·무형자산 처분과 매입의 투자활동, 차입과 상환, 배당 등 재무활동의 결과물이 모두 숫자로 나타난다. THE CFO는 기업 집단이 시장과 투자자에 전달하는 각종 숫자와 지표(Financial Index)들을 분석했다. 숫자들을 통해 기업집단 내 주목해야 할 개별 기업들을 가려보고 기업집단의 재무 현황을 살펴본다. 이를 넘어 숫자를 기반으로 기업집단과 기업집단 간의 비교도 실시해봤다.

이 기사는 2024년 09월 25일 14시18분 THE CFO에 표출된 기사입니다

파이낸셜 인덱스(Financial Index)란?[레버리지·커버리지]

⑦이자비용

기업의 이자비용에는 차입금이나 사채에서 발생하는 이자 외에도 자본화 차입원가, 리스부채에 대한 이자 등이 포함된다. 영업이익을 이자비용으로 나눈 이자보상배율로 이자지급 능력을 가늠할 수 있다. 이자보상배율이 1보다 작다면 영업활동에서 창출한 이익으로 이자를 감당할 수 없다는 뜻이다. GS그룹의 이자비용 증감 추이와 지급 능력을 계열사별로 살펴본다.

GS그룹 주요 계열사들이 연간 부담하고 있는 이자비용이 총 1조원에 달하는 것으로 나타났다. 약 3년 전과 비교해 70% 이상 증가한 규모다. 이 기간 GS칼텍스와 GS건설의 이자비용이 급증한 영향이 크게 작용했다. 이자보상배율의 경우 GS에너지가 가장 높았다.

주요 계열사는 △GS △GS리테일 △GS건설 △GS글로벌 등 상장사 4개, 그리고 △GS에너지 △GS칼텍스 △GS이앤알 △GS EPS 등 사업보고서 제출의무가 있는 비상장사 4개 등 총 8개 회사의 주재무제표를 기준으로 했다. 다만 지주회사인 GS의 경우 별도 재무제표를 봤다.

◇GS건설, 연간 3000억대 연이자 지출

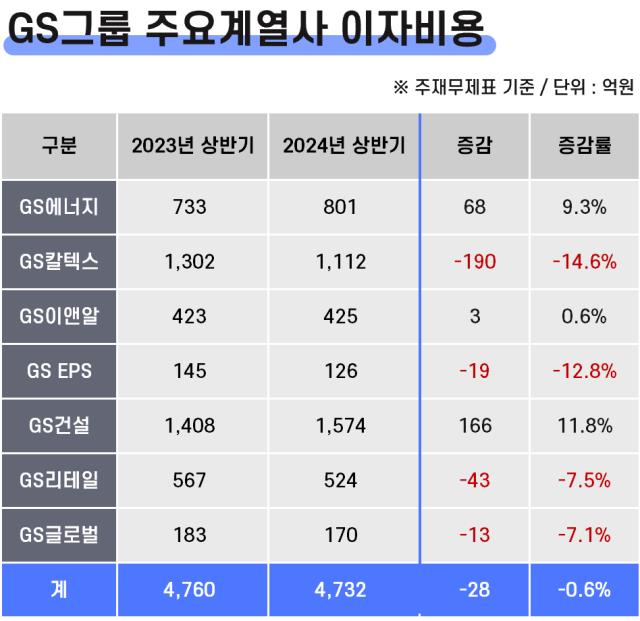

올해 6월까지 GS그룹의 주요계열사들이 낸 이자비용은 총 4732억원이다. 지급일이 아닌 발생일 기준이며, 반기보고서에 이자비용을 따로 기재하지 않은 GS를 제외하고 나머지 7개 주요 계열사의 이자비용을 단순합산했다. GS의 경우 작년 기준으로 연간 100억원대 이자를 내고 있다.

상반기 7개 계열사들의 이자비용은 지난해 상반기(4760억원)에 부담했던 규모에서 크게 달라지지 않았다. 소폭 줄긴 했으나 28억원(0.6%) 감소했을 뿐이다.

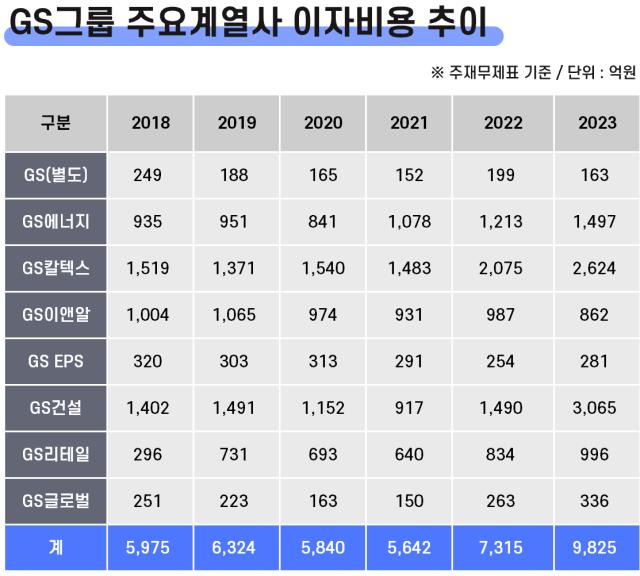

연간으로 따지면 2023년 GS를 포함한 8개 계열사가 9825억원을 이자로 지출했고, 상반기 수치를 감안할 때 올해 역시 비슷한 규모가 예상된다. 연간 1조원에 가까운 돈을 이자로 내고 있는 셈이다.

2021년만 해도 주요 계열사들의 합산 이자비용은 5600억원 수준에 그쳤는데 2~3년 만에 4000억원이 뛰었다. 그간 고금리 등의 영향으로 GS이앤알, GS EPS를 제외한 대부분의 계열사가 이자비용 증가세를 보였지만 특히 GS칼텍스와 GS건설의 이자가 대폭 늘었다.

GS칼텍스는 2021년 1483억원을 이자로 지출했다가 2023년 2624억원으로 급증했다. 올해의 경우 상반기 이자비용이 1112억원으로 작년 상반기 (1302억원)보다 14.6%(190억원)가량 줄었으나 여전히 연 2000억원 안팎이 유지될 것으로 보인다. 2021년과 비교했을 때 총차입금은 감소한 반면 이자부담은 오히려 늘었다.

GS건설의 경우 모든 계열사 중에서 가장 극적으로 이자부담이 확대된 곳이다. 2021년 917억원이었던 이자비용이 지난해 3065억원으로 훌쩍 뛰었다. 주요 계열사 중 가장 많은 이자를 내고 있다.

이자비용이 급증한 것은 이 기간 총차입금이 3조9000억원 수준에서 약 5조7000억원으로 점프한 데다 금리도 크게 올랐기 때문이다. 올해 상반기 말 기준 GS건설의 이자비용은 1574억원으로 작년 상반기(1408억원)보다 11.8%(166억원) 더 증가했다.

◇7개사 이자보상배율 6.3배, GS에너지 최고

이밖에 나머지 계열사들의 올 상반기 이자비용은 GS에너지 801억원, GS리테일 524억원, GS이앤알 425억원, GS글로벌 170억원, GS EPS 126억원 순으로 많았다. 이중 GS에너지와 GS이앤알은 작년 상반기 대비 이자비용이 늘었고 GS리테일, GS글로벌 GS EPS는 감소했다

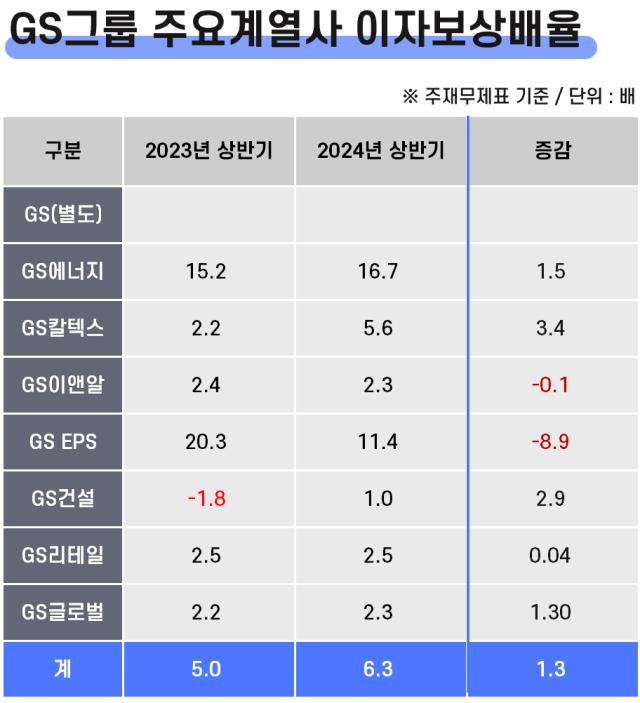

또 영업이익을 이자비용으로 나눈 이자보상배율을 보면 GS에너지가 16.7배로 가장 높았고 GS EPS(11.4배), GS칼텍스(5.6배), GS리테일(2.5배), GS이앤알(2.3배), GS글로벌(2.25배) 순으로 뒤를 따랐다. GS건설은 1.04배를 기록했다. 이자보상배율이 1에 못미칠 경우 영업활동에서 창출한 이익으로 이자비용을 감당할 수 없다는 뜻인데 간신히 넘겼다.

상반기 7개 계열사들의 영업이익과 이자비용을 모두 합산해서 셈한 이자보상배율은 6.3배로 나타났다. 지난해 상반기 5.0배에서 개선된 수치다. 다만 2021년 9배, 2022년 13배 수준이었던 것과 비교하면 이자부담이 무거워졌다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 대한소방공제회 사업 수주…데이터 기반 행정 고도화

- [i-point]감성코퍼레이션, 75억 규모 자사주 취득·소각

- [thebell note]글로벌세아그룹의 민간외교

- [thebell interview]"왓타임, 중고시계 1등 플레이어 목표…일본 공략"

- [VC 투자기업]리코, 585억 시리즈C 투자 유치…업박스 고도화

- 오거스트벤처, 영화투자 강자 급부상 '비결은'

- [김화진칼럼]보험 사기

- [리걸테크 스타트업 점검]엘박스, 투자 혹한기 깨고 시리즈C 성료 임박

- [달바글로벌 road to IPO]구주매출 고사한 FI…'오버행 우려' 기우일까

- [모태 2025 1차 정시출자]13곳 몰린 재도약, 나우IB·교보증권 탈락 이변

고진영 기자의 다른 기사 보기

-

- [이자비용 분석]이마트 삼킨 이자비용, 5000억이 전부일까

- [레버리지&커버리지 분석]IPO자금 들어온 엠앤씨솔루션…보유현금 왜 줄었나

- [재무전략 분석]'긴축 모드' LG헬로비전, 1000억대 추가 손상 배경은

- [상장사 배당 10년]포스코홀딩스, 18년 전으로 돌아온 배당규모 사정은

- [the 강한기업]'고생 끝에 낙' 오는 DN오토모티브

- [유동성 풍향계]'승승장구' 올리브영, 6000억대 사옥 인수 체력은

- 삼성전자의 주주환원은 현명할까

- [CFO는 지금]순항하는 삼천리, 순현금 4000억대 회복

- [상장사 배당 10년]정의선 회장, 취임 후 현대차그룹서 '5200억' 받았다

- [CFO는 지금]'임시 자본잠식' 효성화학…관건은 현금흐름 회복