[밸류업 지수 종목 분석]삼성생명과 삼성화재, 무엇이 희비 갈랐나둘다 공고한 업계 1위, 주주환원율도 비슷…2배 차이나는 PBR에 등락 갈려

조은아 기자공개 2024-10-02 10:45:14

이 기사는 2024년 09월 27일 07시26분 thebell에 표출된 기사입니다

생명보험 업계과 손해보헙 업계에서 각각 1위를 굳건히 지키고 있는 삼성생명과 삼성화재의 희비가 엇갈렸다. 보험 대장주라는 지위에 걸맞지 않게 삼성생명은 밸류업 지수에 포함되지 못한 반면 삼성화재는 목록에 거뜬히 이름을 올렸다. 생보와 손보라는 업계 차이와 함께 PBR 등이 영향을 미친 것으로 풀이된다.◇삼성생명, 업계 1위·높은 주주환원율에도 낮은 PBR에 발목

한국거래소는 이번에 시장대표성, 수익성, 주주환원, 시장평가(주가순자산비율(PBR)), 자본효율성 등을 평가 기준으로 제시했다. 우선 시가총액을 기준으로 하는 시장대표성을 보면 삼성생명이 지수에 편입되지 못할 이유는 없다.

삼성생명은 26일 종가 기준 시가총액 코스피 순위 18위로 보험주 가운데 가장 높은 순위를 차지하고 있다. 전체 금융주로 범위를 확대해 봐도 삼성생명보다 시총 순위가 높은 곳은 KB금융(코스피 9위)과 신한금융(코스피 11위)밖에 없다.

수익성 기준도 충족한다. 구체적으로는 최근 2년 연속 적자 또는 2년 합산 손익 적자가 아니어야 하는데 삼성생명의 수익성은 보험업계 최고 수준이다. 지난해 연결 지배주주지분 순이익은 1조8953억원으로 생보사 빅3(삼성·한화·교보생명) 중 유일하게 1조원대를 기록했다. 올해 상반기 지배주주지분 순이익은 전년 동기보다 40.5%(3943억원) 증가한 1조3685억원으로 2조원 진입을 가시권에 두고 있다.

'최근 2년 연속 배당 또는 자사주 소각을 실시했을 것'이란 주주환원 기준에도 부합한다. 삼성생명은 거의 매년 배당을 실시하고 있다. 최근 3년을 살펴봐도 2021년 3000원, 2022년 3000원, 2023년 3700원을 주당 배당금으로 지급했다. 2023년 삼성생명의 주주환원율은 35.1%에 이른다. 올해 상반기 IR에선 주주환원율을 50%까지 끌어올리겠다는 계획을 밝히기도 했다.

대장주라는 지위, 높은 수익성, 꾸준한 주주환원에도 밸류업 지수에 포함되지 못한 이유는 낮은 PBR에 있다. 삼성생명과 비슷한 이유로 당연히 지수에 포함될 것으로 예상됐던 회사들이 탈락한 이유 역시 대부분 PBR에 있다.

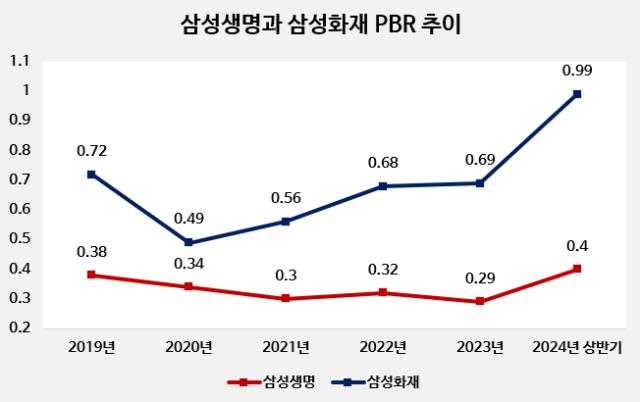

삼성생명의 PBR은 수년째 0.4배 안팎에 머물고 있다. 올해 상반기에도 0.4배를 기록했다. 삼성생명의 PBR은 보험주 중에서도 높지 않은 편이다. 올해 상반기 기준 국내 11개 상장 보험사의 PBR 평균은 0.50배다.

◇삼성화재, 삼성생명보다 월등한 PBR…다른 조건은 비슷

삼성화재와 삼성생명은 여러 면에서 닮아있다. 우선 각각 업계 1위를 공고히 지키고 있다. 올들어 밸류업 기대감에 주가가 큰 폭으로 오른 점도 공통점이다. 삼성화재 역시 삼성생명과 마찬가지로 견조한 수익성을 자랑한다. 삼성화재는 지난해 지배주주지분 순이익 1조8184억원으로 창사 이래 최대 실적을 거뒀다. 올해 상반기 지배주주지분 순이익은 전년 동기보다 8.2%(992억원) 증가한 1조3124억원으로 연간 순이익 2조원 달성을 목전에 두고 있다.

주주환원율 역시 비슷한 수준이다. 삼성화재의 지난해 주주환원율은 37.4%로 삼성생명의 35.1%와 차이가 거의 나지 않는다. 삼성화재 역시 주주환원율을 50%까지 확대하겠다고 발표한 바 있다.

가장 차이가 나는 건 PBR이다. 최근 5년 삼성화재의 PBR추이를 살펴보면 2020년 0.49배로 바닥을 친 이후 꾸준히 높아지고 있다. 지난해의 경우 0.69배로 삼성생명의 두 배에 가까웠다. 올해는 한때 1배를 넘기기도 했다.

생보사와 손보사라는 근본적 차이 역시 영향을 미쳤다. 실제 밸류업 지수에 손보사는 삼성화재뿐만 아니라 DB손해보험, 현대해상, 메리츠금융지주 등 4곳이 포함된 반면 생보사는 한 곳도 이름을 올리지 못했다. 그 배경으로는 자기자본이익률(ROE)이 지목된다. 손보 업계가 취급하는 상품의 특성상 ROE가 높게 나오는 경향이 있다. 실제 상반기 기준 전체 보험사 ROE는 11.79%였는데 생보사 7.43%, 손보사 18.60%였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]해성옵틱스, 갤럭시S25·S26에 카메라 모듈 공급

- [i-point]폴라리스AI파마, ‘스마트 생태공장' 구축

- [WM 풍향계]리테일 경쟁 격화, 성장 전략 색깔차 'PB vs 센터'

- [출격 나선 롱숏 운용사]밸류시스템, 수익률 선방…'내러티브 숏' 집중

- [출격 나선 롱숏 운용사]'펀더멘털 롱숏' 구도운용, 라인업 확충 박차

- [Product Tracker]쿼드운용 프로젝트펀드, 루닛 하락에도 웃음짓는 이유

- [Product Tracker]NH프리미어블루 강추한 알테오젠 '쾌조의 스타트'

- [i-point]경남제약, '칼로-나이트 Relax' 출시

- 동진쎄미켐, 3세 '이종호' 경영 전면 등판

- [삼성전자 리더십 재편]삼성전자, DX부문 발빠른 재정비 '노태문 등용'

조은아 기자의 다른 기사 보기

-

- [금융지주 해외은행 실적 점검]통합 2년차 KB프라삭은행, 희비 엇갈려

- KB금융 부사장 1명으로 줄었다, 배경은

- [은행권 신지형도]김기홍 체제 3기, 전북·광주은행의 전국구 공략법은

- KB금융, 자회사 기타비상무이사 선임 관행 깼다

- [은행권 신지형도]출범 10개월, 아이엠뱅크는 메기가 될 수 있을까

- 주요 금융지주 보유목적 '단순투자'로 하향한 국민연금, 배경은

- 삼성생명, 올해 세전이익 목표는 1조9500억

- [은행권 신지형도]위협 받는 지방 맹주, BNK의 해법은

- 진옥동 신한 회장 성과 평가 프로세스, 한층 더 정교해졌다

- [주주총회 프리뷰]신한금융이 진단한 금융사고 원인은