[2024 이사회 평가]LG화학, 이사회 100점 만점에 67점…개선 여지는[총평]①255점 만점 중 170점, 대표-의장 겸직·경영성과 등 미진한 부분 보여

박기수 기자공개 2024-10-24 08:15:39

[편집자주]

기업 지배구조의 핵심인 이사회. 회사의 주인인 주주들의 대행자 역할을 맡은 등기이사들의 모임이자 기업의 주요 의사를 결정하는 합의기구다. 이곳은 경영실적 향상과 기업 및 주주가치를 제고하고 준법과 윤리를 준수하는 의무를 가졌다. 따라서 그들이 제대로 된 구성을 갖췄는지, 이사를 투명하게 뽑는지, 운영은 제대로 하는지 등을 평가할 필요가 있다. 하지만 국내에선 이사회 활동을 제3자 등에게 평가 받고 공개하며 투명성을 제고하는 기업문화가 아직 정착되지 않았다. 이에 THE CFO는 대형 법무법인과 지배구조 전문가들의 고견을 받아 독자적인 평가 툴을 만들고 국내 상장기업을 대상으로 평가를 시행해 봤다.

이 기사는 2024년 10월 17일 10시52분 THE CFO에 표출된 기사입니다

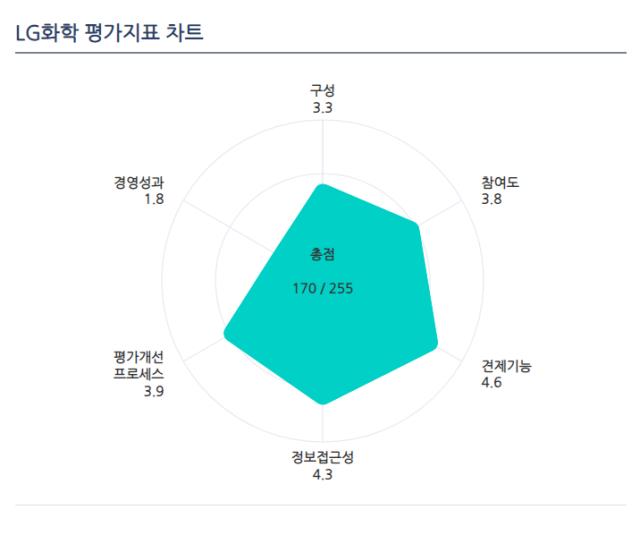

THE CFO가 실시한 2024년 이사회 평가에서 LG화학이 비교적 부진한 점수를 받았다. 100점 만점으로 환산하면 66.7점이다. 국내 최대 석유화학기업이라는 지위를 고려하면 다방면의 개선이 필요하다는 분석이다.THE CFO가 실시한 2024 이사회 평가에 따르면 LG화학은 총점 255점 중 170점을 받았다. THE CFO는 △구성 △참여도 △견제기능 △정보접근성 △평가개선 프로세스 △경영성과 등 총 여섯 가지 카테고리를 중심으로 기업의 이사회를 평가했다.

우선 '구성' 카테고리에서는 5점 만점 환산 기준 3.3점을 득점했다. '구성' 카테고리에서 평가 요소는 △대표이사의 이사회 의장 여부 △이사회 내 사외이사 비중 △소위원회 위원장 사외이사 여부 △이사회 규모 △BSM 제작 여부 △사외이사후보추천위원회(사추위) 구성 현황 △이사회 지원조직 운영 여부 등이다.

LG화학은 최고경영자(CEO)인 신학철 부회장이 이사회 의장을 겸임하고 있다. 평가 시스템에 따르면 CEO가 의장을 겸임할 경우 이사회 내 영향력이 CEO에게 과도하게 쏠릴 수 있다는 점에서 비교적 낮은 점수를 부여한다. 또 사추위 구성의 경우에도 전원이 사외이사일 경우 만점을 받지만 CEO 등이 포함될 경우 감점이 된다.

'참여도'와 '평가 개선 프로세스' 카테고리에서는 5점 만점에 각각 3.8점, 3.9점을 받았다. '참여도' 카테고리에서는 △이사회 개최 횟수 △감사위원회 회의 개최 횟수 △위원회 회의 개최 횟수 △이사 회의 참석률 △이사회 안건 자료 제공 성실성 등을 평가한다. '평가 개선 프로세스' 항목에서는 △이사회 활동 자체 평가 수행 여부 △외부 기관 평가 ESG등급 △사외이사 개별 평가 수행 여부 △이사회 평가 결과에 근거를 둔 개선안 마련 여부 등을 평가한다.

가장 높은 점수를 받았던 카테고리는 '정보접근성'과 '견제 기능' 카테고리다. 각각 5점 만점에 4.3점, 4.6점을 기록했다. '정보접근성' 항목에서는 △이사회와 개별 이사의 활동 내역 성실 공시 여부 △이사회와 관련한 내용에 대한 공시 여부 △기업지배구조보고서 게시 여부 △이사회 의안 반대 사유 공개 여부 △사추위의 사외이사 후보 추천 경로 투명 공개 여부 △기업지배구조 핵심지표 준수율 등을 평가한다.

'견제 기능' 항목에서는 △이사 추천의 경로가 외부 혹은 주주인 지 여부 △경영진이 참여하지 않는 사외이사만의 회의 개최 횟수 △부적격 임원의 선임 방지를 위한 정책 마련 여부 △감사위원회 구성원 현황 등을 평가한다.

가장 낮은 점수를 받은 카테고리는 '경영 성과' 항목이다. THE CFO는 평가 기업의 다양한 경영 성과를 KRX300 소속기업의 평균값과 비교해 점수를 부여했다. 평균값보다 낮을 경우 비교적 낮은 점수를 받는다. 반대로 평균값보다 10% 혹은 20% 이상 높은 수치를 기록했을 경우 높은 점수를 부여한다.

평가 항목은 △PBR △배당수익률 △주가수익률 △TSR △매출성장률 △영업이익성장률 △ROE △ROA △부채비율 △순차입금/EBITDA △이자보상배율 등이다. 부채비율과 순차입금/EBITDA 등은 평균값보다 높은 경우 저점을 받는다.

LG화학은 경영 성과 항목에서 전년 대비 매출성장률과 영업이익성장률을 제외하면 KRX300 기업의 평균값 대비 저조한 수치를 기록했다. 5점 만점 중 1.8점을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 글랜우드PE, 3호 펀드 1조 규모로 내달 1차 클로징

- [i-point]미래아이앤지 "단순 세무조사 진행 중"

- [Deal Story]SK네트웍스, 렌터카 매각에도 공모채 투심 견조했다

- [Deal Story]세아제강, 3년물 회사채 흥행 이어갔다

- [Deal Story]LX인터, 복귀전서 1조 수요…언더금리 확보

- [한화그룹 승계 로드맵 점검]그룹내 자금 에어로 투입, 투자자 달랠수 있을까

- '첫 선' 모태 과기부 AI 출자, 정시 서류탈락자 '북적'

- [윤석열 대통령 탄핵]UAE국부펀드, '토종 헤지펀드' 출자 속도낸다

- [thebell note]리브스메드, 한국의 포드될까

- IPO 개선안에 코벤·하이일드펀드 투자자 불만 고조

박기수 기자의 다른 기사 보기

-

- [Financial Index/한화그룹]한화오션, 그룹 상장사 중 매출 성장률 '1위'

- [Financial Index/한화그룹]한화에어로, TSR 압도적 선두…솔루션 주주는 '근심'

- [Financial Index/한화그룹]한화그룹, 방산·조선 빼면 전부 PBR 0.5배 미만

- [Financial Index/한화그룹]방산·태양광 희비 '극명'…솔루션 ROE 악화 심화

- [Financial Index/삼성그룹]삼성전자, 잉여현금흐름 '20조' 육박…계열사 대부분 흑자

- [캐시플로 모니터]한화 3형제 가족회사 한화에너지, 가용 현금만 5000억

- [조선업 리포트]한화오션, 든든한 자금줄 산은 덕 현금흐름 '이상무'

- [Financial Index/삼성그룹]삼성전자, 순현금만 93조…차입 부담 버거운 호텔신라

- [Financial Index/삼성그룹]삼성전자, 영업익 본 궤도로…수익성 독보적 1위 삼바

- [Financial Index/삼성그룹]삼성重 매출성장 1위, 삼바·삼전도 반등…고민 깊은 SDI