[새판 짜는 항공업계]'LCC 1위' 위협받는 제주항공⑮'진에어·티웨이항공' 등 맹추격…경쟁 LCC에 점유율·매출·수익성 추월 허용

고설봉 기자공개 2024-11-25 08:32:24

[편집자주]

항공업계가 새로운 경영환경을 맞았다. 대한항공과 아시아나항공 합병은 FSC의 시장 점유율 하락이란 모순에 직면했다. 또 FSC 산하 LCC들 인수합병이 추진되며 단거리노선 구조조정도 본격화할 전망이다. 이 틈을 메우는 것은 LCC들이다. 장거리노선 사업에 뛰어들어 새로운 기회를 모색하고 단거리노선도 확장하고 있다. 도서지역 공항 개항에 맞춰 소형항공사들도 속속 출현하고 있다. 항공시장은 새로운 경쟁체제가 형성되고 있다. 더벨은 항공시장을 진단하고 각 항공사들이 준비하는 미래 전략을 들여다본다.

이 기사는 2024년 11월 22일 13:22 thebell 에 표출된 기사입니다.

저비용항공사(LCC) 맹주인 제주항공의 지위가 위협받고 있다. 국내 1등 LCC 사업자로 그동안 꾸준한 성장세를 보여왔지만 최근 경쟁자들의 거친 도전에 위기감이 높아진다. 특히 항공업 구조조정이 진행중인 가운데 경쟁사들은 체급을 키워 효율성을 높이고 있다.제주항공은 LCC 특유의 효율성과 수익성 등을 앞세워 중단거리 노선에서 승부를 보겠다는 전략이다. 다만 한진칼발 통합 LCC 등장과 대명소노그룹발 LCC 합종연횡이 본격화 할 경우 전략 수정이 불가피할 전망이다.

◇'No.1 LCC' 체급 우위 프리미엄 사라지나

제주항공은 국내 2호 LCC로 2005년 설립됐다. 아직 국내에 LCC가 보편화 하지 않은 2000년 초반 일찌감치 자리를 잡은 제주항공은 LCC 시장이 본격 호황기에 진입한 2010년 중반부터 경쟁사들을 크게 앞지르며 LCC 맹주로 자리를 굳혔다.

제주항공은 체급에서 경쟁사들과 비교 우위를 가져왔다. 선점하고 있는 주요 공항 운수권과 슬롯을 활용해 경재사들보다 더 다양한 노선에 취항하며 인지도를 쌓았다. 초기 선점 효과로 ‘대한민국 No,1 LLC’로 발돋움했다.

그러나 후발주자들의 성장세가 거세지면서 제주항공 지위가 흔들리기 시작했다. 특히 코로나19 리스크를 벗어나는 과정에서 경쟁사들은 공격적인 팽창 전략을 펼치고 있다. 또 최근 항공시장 구조조정 과정에서 합종연횡이 본격화했다.

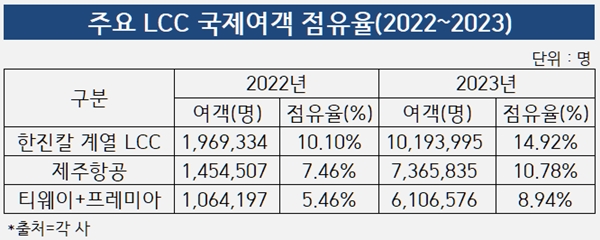

제주항공의 항공시장 점유율이 직접 위협을 받을 전망이다. 2022년 국제여객 승객 기준 한국 항공시장 점유율에서 제주항공은 7.46%를 기록했다. 이 비율은 2023년 10.78%로 3.32% 상승했다. 같은 기간 진에어는 5.21%에서 7.38%로 2.17% 포인트 상승했다. 티웨이항공은 4.95%에서 7.96%로 3.0% 포인트 상승했다.

다만 항공시장 구조조정에 따른 재편을 가정하면 제주항공은 경쟁사에 밀리는 것으로 평가된다.진에어와 에어부산 등 한진칼 산하 LCC의 점유율은 2022년 10.1%에서 2023년 14.92%로 상승하며 LCC 1위로 올라선다. 대명소노그룹발 합종연횡이 진행 중인 티웨이항공과 에어프레미아의 점유율을 합산할 경우는 2022년 5.46%에서 2023년 8.94%로 확대된다.

제주항공 자체적으로 성장률과 시장 점유율이 꾸준히 상승하고 있지만 항공업 구조조정이란 큰 틀의 변화에 대응하는 차원에서 보면 경쟁사들의 외형 성장과 시장 점유율 확대에 비해 속도와 방향성 면에서 부진한 모습이다.

◇실적 격차 해소로 증명된 제주항공 위상 축소

제주항공이 경쟁사들로부터 위협받고 있다는 점을 여실히 보여주는 것은 실적이다. 경쟁사와 매출 격차는 꾸준히 줄어드는 추세다. 또 과거 압도적으로 높았던 제주항공 수익성은 이제 경쟁사에 뒤쳐지거나 비슷한 수준으로 저하된 모습이다. 코로나19 이후 이러한 추세는 더 뚜렷해지고 있다.

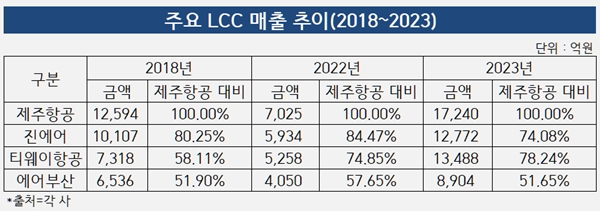

2018년부터 2024년 3분기 말까지 최근 7년 실적 추이를 살펴보면 제주항공은 여전히 개별 LCC 가운데 매출 1위를 고수하고 있다. 그러나 경쟁 LCC가 합종연횡 할 경우 오히려 격차가 줄어들거나 역전할 수 있다는 전망이다.

2018년 매출 1조2594억원을 기록한 제주항공은 진에어와 티웨이항공, 에어부산과 격차를 크게 벌렸다. 제주항공 매출을 100%로 봤을 때 진에어는 매출 1조107억원으로 제주항공 대비 80.25% 수준에 머물렀다. 티웨이항공은 매출 7318억원으로 제주항공의 58.11% 수준이었다. 에어부산의 매출은 7318억원으로 제주항공 대비 51.9% 수준이었다.

2023년 제주항공 매출은 1조7240억원을 기록했다. 같은 기간 진에어는 1조2772억원으로 제주항공의 74.08% 수준을 기록했다. 에어부산은 8904억원으로 제주항공 대비 51.65%를 기록했다. 양사 통합이 예정된 가운데 이미 제주항공 매출을 크게 웃도는 상황이다. 또 티웨이항공은 2023년 매출 1조3488억원을 거두며 제주항공 대비 78.24% 수준까지 매출을 끌어올렸다.

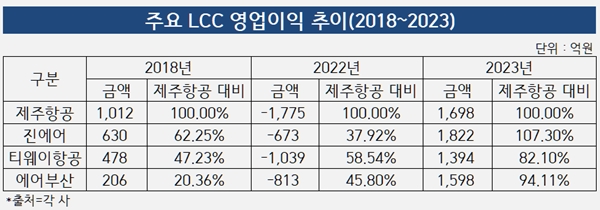

수익성 측면에선 오히려 제주항공이 경쟁사에 밀리는 상황이 벌어졌다. 제주항공은 2018년 영업이익 1012억원을 기록하며 LCC업게 1위를 고수했다. 그러나 2023년 영업이익 기준 2위로 내려왔다. 진에어가 영업이익 1822억원을 거두며 1698억원을 기록한 제주항공을 제치고 영업이익 1위 로 올라섰다.

영업이익 측면에서 제주항공은 2022년까지 경쟁사 대비 월등히 높은 수준을 보였다. 다만 2023년부터 항공업계가 코로나19 리스크에서 완전히 벗어나면서 판도가 바뀌기 시작했다. 외형성장과 효율성 강화 등을 무기로 경쟁사들이 무섭게 성장했다.

2018년 제주항공 대비 진에어 영업이익은 62.25% 수준에 그쳤다. 같은 기간 티웨이항공은 47.23%, 에어부산은 20.36%를 각각 기록했다. 2023년 기준 제주항공 대비 경쟁사 영업이익은 티웨이항공 82.1%, 에어부산 94.11%를 각각 기록했다. 영업이익 격차가 크게 줄었다.

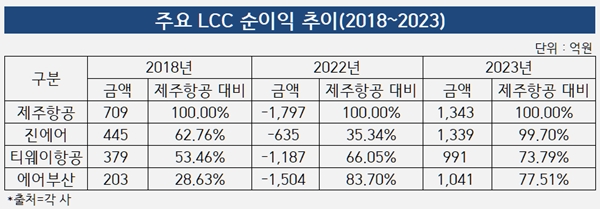

각종 금융비용 등을 포함한 순이익 겨차도 크게 줄었다. 항공산업은 꾸준한 외부차입을 통한 기재도입 등 인프라 경쟁도 치열하다. 인프라 도입을 위한 재무관리 역량이 중요하다. 단순히 영업을 잘하는 것 외에 금융비용 및 영업외비용 관리 등도 중요한 경쟁 요소다.

영업실적에 각종 금융손익 및 영업외손익을 합산한 순이익에서 제주항공은 과거 경쟁사를 크게 따돌리며 1위를 기록했다. 하지만 최근 그 격차가 사실상 사라졌다. 2018년 순이익은 제주항공 709억원, 진에어 445억원, 티웨이항공 379억원, 에어부산 203억원을 각각 기록했다. 제주항공을 100%로 가정할 때 진에어 62.76%, 티웨이항공 53.46%, 에어부산 28.63% 수준을 각각 기록했다.

그러나 2023년 기준 순이익은 제주항공 1343억원, 진에어 1339억원, 티웨이항공 991억언, 에어부산 1041억원을 각각 기록했다. 제주항공 대비 진에어 99.7%, 티웨이항공 73.79%, 에어부산 77.51% 수준까지 격차가 줄었다. 영업과 함께 재무관리 역량 등에서도 후발주자 추월을 허용하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 이오플로우, 인슐렛 제기 'EU 판매금지' 소송 결론 도출

- [제약바이오 현장 in]제놀루션 "침체기 끝났다, 주력 3개 사업 2025년 변곡점"

- 인라이트벤처스, '위성 솔루션' 텔레픽스에 30억 '베팅'

- [매니저 프로파일/JB벤처스]유상훈 대표, 충청권 '로컬금융' 개척자 우뚝

- 새판 짜는 알파원인베, '운용정지' 펀드 정상화 '총력'

- 연 4% 금리 SC제일은행, '하이 통장' 첫선

- [i-point]바이오솔루션, 중국 하이난서 '카티라이프' 단독 강연

- [삼성·SK 메모리 레이스]하이닉스 대세론 '재확인', 300단대 낸드 조기 양산

- [클라우드 키플레이어 MSP 점검]안랩클라우드메이트, 공공시장 공략 전략 '네이버 동맹'

- 삼성전자, 10nm 미만 D램에 '핀펫' 도입

고설봉 기자의 다른 기사 보기

-

- [현대차그룹 인사 풍향계]‘능력있는 외국인’ 기용…연말 인사에 미칠 영향은

- [새판 짜는 항공업계]'LCC 1위' 위협받는 제주항공

- [현대차그룹 CEO 성과평가]이규복 사장의 대항해시대, 쾌속선 탄 현대글로비스

- [현대차그룹 CEO 성과평가]이규석 현대모비스 사장, ‘전동화·전장·비계열’ 다각화 통했다

- [새판 짜는 항공업계]다크호스 이스타항공, 항공업 판도 바꿀까

- [새판 짜는 항공업계]비상 날개짓 이스타항공, 더딘 경영정상화 속도

- [레버리지&커버리지 분석]진에어, 한진칼 통합 LCC 주도권 ‘이상무’

- 체급 키우는 에어부산, 펀더멘털 약점 극복

- [새판 짜는 항공업계]슬롯 지키기도 버거운 이스타항공 '영업적자' 감수

- 티웨이항공, 장거리 딜레마...3분기 이례적 손실