[중금리 시대 LP 운용 전략]투자금 회수 척도 'IRR→DPI' 변화, GP 영향은③입맛따라 조정 가능한 IRR 대신 DPI 선호…'현금흐름 관리' 역량 관건

남준우 기자/ 최재혁 기자공개 2025-01-24 07:54:36

[편집자주]

패권국가 미국의 수장에 도널드 트럼프 대통령이 다시 오른다. 이전보다 훨씬 강력한 감세 정책을 선언했다. 이는 시장 금리를 상승시키는 요인으로 작용한다. 한동안 매파적 움직임을 보였던 미국 연방준비제도의 금리 인하 속도에 제동이 걸렸다. 이에 따라 4%대 중금리 시대가 장기화될 것으로 보인다. 유동성 잔치 속에서 20년 넘게 활동해왔던 국내 기관출자자(LP)들의 운용 전략에도 변화의 바람이 불고 있다. 더벨에서 LP들이 중금리 시대를 맞아 어떤 운용 전략을 펼칠지 살펴본다.

이 기사는 2025년 01월 20일 15시07분 thebell에 표출된 기사입니다

내부수익률(IRR, Internal Rate of Return)은 유동성이 풍부했던 저금리 시대에 기관투자자(LP)의 주요 투자 잣대로 활용돼 왔다. 다만 IRR은 펀드 운용사(GP)의 입맛에 따라 어느 정도 인위적인 조정이 가능하다는 단점을 안고 있다.엑시트 시기나 밸류에이션 등에 따라 성과를 높일 수 있는 금융기법들이 있다. 다만 저금리 시대가 저물면서 시장 내 유동성 축소로 엑시트가 점점 힘들어지고 있는 상황이다. 이에 따라 LP들도 DPI(Distribution to Paid In Capital)를 새로운 기준으로 삼고 있다.

IRR보다 훨씬 더 직관적으로 자금 회수 속도를 잘 보여주는 지표다. 이에 펀드 내 포트폴리오 기업의 현금흐름 제고가 어느 때보다 중요해졌다. GP의 포트폴리오 기업 관리 역량에 따라 PE 시장도 재편될 것이라는 분석이다.

◇IRR, 엑시트 시기·밸류에이션 따라 조정 가능

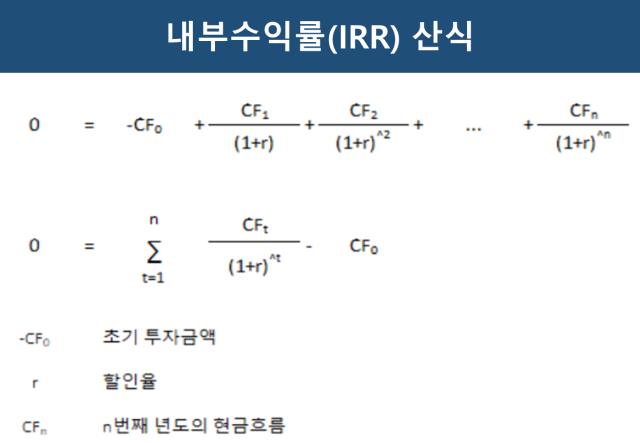

IRR의 사전적 정의는 투자의 순현재가치(NPV, Net Present Value)를 '0'으로 만드는 할인율이다. 즉, 투자 기간 동안 투자 대상 기업의 '모든 현금흐름(Cash Flow)의 현재가치'가 투자를 위해 지출된 '투자원금'과 같아지도록 만드는 이자율로 정의할 수 있다.

IRR은 자금의 '시간 가치'를 고려한다는 점에서 이점이 있다. 인플레이션 등과 같은 요인을 고려해 자금의 현재 가치와 미래 가치를 비교한다는 점에서 의미가 있다. 다만 한계점도 명확하다.

가장 큰 한계는 투자 대상의 엑시트 시기나 밸류에이션에 따라 인위적인 수치 조정이 가능하다는 점에 있다. 예를 들어 100원에 산 자산을 200원에 팔아서 수익률(멀티플)이 2배가 되었다고 가정해보자. 만약 투자 1년 후 200원이 된 것이라면 IRR은 100%다.

반면 투자 4년 후 200원이 된 상황이라면 다른 복잡한 변수를 제외하고 단순 계산한 IRR은 25%가 된다. 같은 IRR 수치를 두고도 해석이 달라진다. 만약 IRR이 30%로 같더라도 투자 기간이 1년이면 원금의 30% 수익에 불과하다. 반면 4년이 넘어가면 두 배 이상의 수익을 낸 것으로 볼 수 있다.

GP 입장에서는 엑시트를 빨리 할수록 높은 IRR 수치를 기록할 수 있는 셈이다. 만약 엑시트를 못한다면 포트폴리오의 밸류에이션을 높이면 된다. 예상 현금흐름을 인위적으로 높여서 IRR을 높인다는 의미다. 다만 미래를 보장하지 못하는 만큼 의미가 크지는 않다.

더불어 IRR은 계산에 정해진 기준이 없다. 위 산식 외에도 다양하게 계산할 수 있다. 관리보수 비용, 운용사 성과보수 등을 얼마나 차감하냐에 따라 계산할 수 있는 경우의 수가 많아진다. GP에게 유리한 방식으로 체리피킹(Cherry Picking)이 가능하다는 의미다.

◇국내 PE, 보유 기간 4년 이상 포트폴리오 50% 육박

시장 유동성이 풍부했던 시기에는 엑시트가 비교적 원활했던 만큼 IRR 지표를 활용하는 것에 큰 문제가 없었다. 하지만 최근에는 상황이 달라졌다.

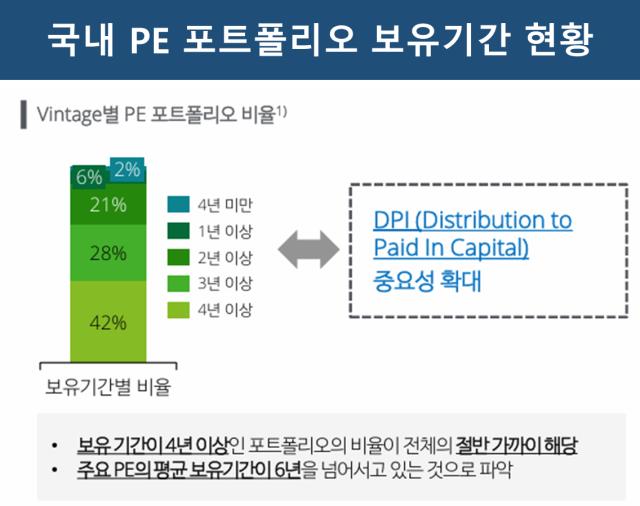

딜로이트안진에 따르면 국내 PEF 운용사들의 포트폴리오 보유 기간이 길어지고 있는 추세다. 보유기간이 4년 이상인 포트폴리오 비율이 전체의 절반에 달한다. 주요 PE의 평균 보유기간은 6년을 넘어서고 있는 것으로 파악된다.

엑시트가 힘든 만큼 IRR 지표를 활용하기 힘들어진 환경이 조성되고 있다는 의미다. 이를 대체할 수 있는 지표로 DPI가 떠오르고 있다. 시간 가치를 반영한 IRR 지표와 달리 DPI는 배당 등을 통해 실제로 투자자에 유입되는 현금 수익을 가늠할 수 있다.

DPI는 현재 LP들에게 얼마를 분배했고 나머지 자산이 팔릴 경우 추가 수익이 어떻게 될 지, 얼마나 빨리 자금을 회수했는지를 훨씬 더 직관적으로 보여준다. 다만 DPI에 대한 선호도가 높아지는 환경이 GP들에게는 상당한 부담으로 작용할 수 있다.

결국 GP들의 투자 대상 기업에 대한 운영 능력이 가장 중요해진다는 평가다. 사업에 대한 높은 이해도를 바탕으로 투자 기업의 현금흐름을 끌어올려 기업가치를 제고할 수 있는 역량이 더 중요해졌다 의미다. 이에 따라 최근 GP들의 투자도 안정적인 현금흐름을 보장해줄 수 있는 기업에 집중되고 있다는 평가다.

한 연기금 관계자는 "DPI를 활용하는 환경이라면 포트폴리오에 대한 GP의 경영 능력이 더욱 부각된다"며 "최근처럼 엑시트에 속도를 내기 힘든 상황에서는 GP들의 운용 능력에 따라 성과가 많이 갈릴 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [영풍-고려아연 경영권 분쟁]반격 나선 MBK, '순환출자 논란' 칼 뽑았다

- [불 붙는 크립토 제재] 'KYC 리스크' 금융권 넘어 가상자산 시장 덮쳤다

- [SOOP을 움직이는 사람들] '이니시에이터' 최영우 사장, 글로벌·e스포츠 사업 선봉

- [금융지주 경영승계 시스템 변화]신한금융, '리더십센터' 후보풀 '자경위→회추위' 단계별 검증

- [Policy Radar]이복현 금감원장 "일본은행 기준금리 인상 여파 제한적"

- [금융지주 경영승계 시스템 변화]신한금융, 백지화 된 '부회장제' 재추진 가능성은

- [우리금융 인사 풍향계]우리카드 진성원호, 현대카드 출신 임원 영입

- [하나금융 차기 리더는]역대 최고 '순익·주가'…검증된 함영주 회장 연임 택했다

- [중견·중소 보험사는 지금]다시 보험통 맞은 흥국화재, 중간 성적표는

- [CAPEX 톺아보기]LG엔솔 CAPEX 축소..."램프업 속도 서두르지 않을 것"