첫단추 꿴 'K패션' 상장, 에이유브랜즈 후속 주자는 하반기 피스피스스튜디오 등판 준비…목표 시총 차이 등 과제

안준호 기자공개 2025-03-31 08:18:01

이 기사는 2025년 03월 27일 13시18분 thebell에 표출된 기사입니다

에이유브랜즈가 공모 일정을 성공적으로 마무리한 가운데 향후 기업공개(IPO)에 도전할 K패션 기업에 미칠 영향에도 관심이 모인다. 보유 브랜드의 지식재산권(IP)을 강조한 의류 기업이 증시에 입성한 것은 길게 보면 5년여 만이다.현재 상장을 준비하고 있는 기업은 피스피스스튜디오, 콘크리트웍스 등이다. 가시권에 들어온 곳은 하반기 등판이 예상되는 피스피스스튜디오다. 목표 고객군이 비슷한 만큼 에이유브랜즈의 상장 이후 주가 흐름에 주목해야 한다는 평가도 나온다.

◇수요예측 이어 일반청약 흥행, K패션 IPO '첫 단추'

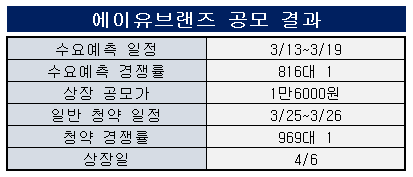

27일 유통업계에 따르면 에이유브랜즈는 지난 25일부터 이틀간 진행한 일반 투자자 청약에서 969대 1의 경쟁률을 기록했다. 일반 투자자 대상으로 50만주를 배정한 가운데 4억8466만1570주의 주문이 접수됐다. 이틀간 모인 증거금은 약 3조8773억원으로 집계됐다.

공모 일정이 한국피아이엠과 겹쳤지만 투심 확보에 성공했다는 점에서 고무적인 결과다. 연초 이후 일정이 겹친 기업들 중에선 가장 높은 경쟁률을 보였다. 지난달 동시 청약이 이뤄진 위너스와 엘케이켐의 경우 투심이 쏠리며 엘케이켐이 상대적으로 저조한 경쟁률을 기록했다.

에이유브랜즈는 일반 청약에 앞서 진행한 기관 수요예측에서도 준수한 성적을 올린 바 있다. 지난 13일부터 5영업일 동안 주문을 받은 결과 816대의 1의 경쟁률로 공모가 밴드 상단인 1만6000원에 가격을 확정했다. 회사는 납입을 거쳐 다음달 3일 코스닥 시장에 상장한다.

투자은행(IB) 업계 관계자는 “수요예측 기간에는 밴드 하단 정도를 예상했는데 막판 주문 수정과 함께 상단에 주문이 집중적으로 모였다”며 “하단 정도에 가자는 의견도 많았지만 이미 채워진 북(book)을 무시하고 결정하긴 어렵기 때문에 상단을 확정한 것 같다”고 설명했다.

앞서 있었던 패션 기업들의 성적표와 비교해도 온도차가 크다. 여성 고객을 대상으로 한 의류 기업 상장은 2022년 공구우먼, 브랜드 IP를 강조한 사례로는 2020년 브랜드엑스코퍼레이션, 더네이쳐홀딩스 등이 있다. 세 기업 모두 수요예측 경쟁률이 두 자릿수에 머물렀다. 최종 공모가 역시 밴드 하단 수준에 그쳤다.

◇하반기 피스피스스튜디오 공모 영향…"상장 후 주가 흐름 주목"

패션업계에는 에이유브랜즈 이외에도 IPO 도전을 준비하는 디자이너 브랜드 운영사들이 존재한다. 일정이 가시권에 들어온 곳은 피스피스스튜디오와 콘크리트웍스가 있다. 이들 가운데 피스피스스튜디오는 올해 하반기 정도 공모가 예상된다. 주관사는 NH투자증권과 미래에셋증권이다.

에이유브랜즈와는 공통점이 상당한 편이다. 운영 초기 무신사 기업형벤처캐피탈(CVC) 무신사파트너스 투자를 유치했다는 점이 같다. 다만 발전 과정에서 차이점이 생겼다. IPO 시점까지 지분을 보유한 에이유브랜즈와 달리 지난해 초 구주 거래로 지분을 정리했다.

IB업계 관계자는 “에이유브랜즈의 경우 무신사와의 협업 관계가 계속 이어지고 있고, 상장 이후에도 상당 기간 지분을 보유할 것으로 예상된다”며 “반면 피스피스스튜디오는 플랫폼 의존도를 줄이는 선택을 하면서 관계가 끊어진 케이스”라고 설명했다.

목표 시가총액 차이도 있다. 에이유브랜즈의 경우 2000억원대 몸값을 목표로 삼았고, 공모 흥행에 힘입어 상장 직후 시총을 2265억원으로 확정했다. 반면 피스피스스튜디오는 누적 기준 300억원이 넘는 투자유치 라운드를 거치며 몸값이 커진 상태다.

주관사 선정 단계에선 조단위 시총을 목표로 내세운 곳들도 있었지만, 도전이 쉽지만은 않을 전망이다. 구주 거래 과정에서는 5000억원 안팎의 타깃 밸류가 설정되었던 것으로 전해진다. 시간이 흐른 만큼 밸류가 올라갔을 가능성이 크지만, 시장 평가가 박한 패션업 특성도 무시하긴 어렵다.

증권업계 관계자는 “에이유브랜즈가 공모 과정을 잘 소화했지만 상장 이후 주가 흐름도 지켜봐야 할 것 같다”며 “유사한 점이 많기 때문에 시장 참여자들의 투심에 미치는 영향이 있을 것”이라고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 한화큐셀 박승덕 사장, 복귀 4년만에 대표 내정

- E&F PE, 코엔텍 매각 개시…차주 티저레터 배포

- [i-point]신테카바이오, 중기부 ‘산학연 Collabo R&D’ 사업 선정

- 디지털 자격증명, 일상 속으로…전환 초읽기

- [Monthly Review/인사이드 헤지펀드]KB증권 선두 고수 지속…NH증권과 경쟁 가열

- LG가 맏사위 윤관, 1심 패소 후 세무조사 또 받는다

- [Monthly Review/인사이드 헤지펀드]연초 후 지속적인 성장세…대체투자 전략 선전

- '사금고 의혹' 포커스운용 "내부통제 재정비, 재발 없다"

- 신한운용 과기펀드, '정책성과·수익성' 균형 설계

- [Monthly Review/인사이드 헤지펀드]펀딩 경색 분위기, 1조 밑돈 신규 유입액

안준호 기자의 다른 기사 보기

-

- '락피쉬' 에이유브랜즈, 글로벌 진출 전략 '시동'

- [Company Watch]가격 올린 스타벅스, 수익성 개선은 진행중

- [실리콘투는 지금]가이던스 초과 달성, 다변화 전략도 '성과'

- '스팩 합병' 뉴키즈온, 조달 자금으로 해외 '재도전'

- '합병' 마친 와이즈플래닛컴퍼니, 여름 실적 '드라이브'

- 조단위 몸값 찍은 비나우, K뷰티 흥행 이어갈까

- [실리콘투는 지금]경쟁 심화된 K뷰티, 신규 지역 확대로 '돌파구'

- GFFG, '노티드' 매각설 일축…"브랜드 성장 역량 집중"

- [실리콘투는 지금]독보적 이커머스 플랫폼, '우량기업' 승격

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나