주인 바뀐 대우건설, 회사채 투자자 '의심 반, 믿음 반' 조기상환 대상 사채 3500억 중 1400억 상환, 잔존만기 짧은 채권은 상환 안받아

이지혜 기자공개 2022-05-20 13:20:41

이 기사는 2022년 05월 11일 15:52 thebell 에 표출된 기사입니다.

대우건설이 중흥그룹에 인수된 것을 놓고 사채권자들이 채권 상환 가능성에 대한 의구심을 완전히 거두지는 않은 것으로 보인다. 최대주주 변경에 따라 사채권자에게 조기상환 접수를 받은 결과 1년 2개월, 1년 4개월 남은 회사채는 상환되지 않아 만기까지 남게 된 반면 잔존만기가 2년 가량 남은 회사채는 거의 대부분 상환됐다.11일 한국예탁결제원 증권정보포털(SEIBro)에 따르면 대우건설의 회사채 잔량이 3190억원인 것으로 집계됐다. 당초 4600억원이었지만 4월 말 회사채를 일부 조기상환하면서 잔액이 줄었다. 조기상환이 이뤄진 회사채는 모두 1410억원인 것으로 파악된다.

조기상환이 이뤄진 시점은 4월 29일이다. 대우건설은 올 2월 28일 최대주주가 KDB인베스트먼트에서 중흥토건, 중흥건설로 바뀌자 사채권자에게 이를 통지하고 조기상환 청구를 3월 접수받았다. 사채관리회사인 DB금융투자가 관련 공고를 냈다.

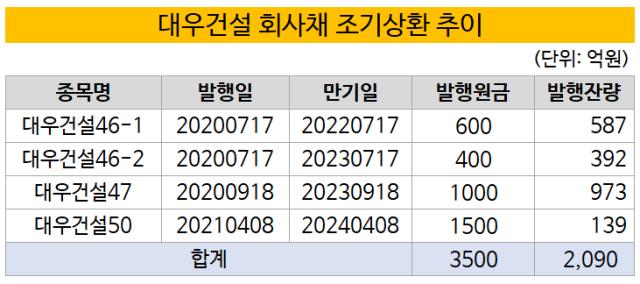

상환청구 대상 회사채는 사모사채를 제외한 46, 47, 50회차 공모사채로 모두 3500억원 규모다. 이 회사채에는 지배주주가 변경될 경우 제한받을 수 있다는 사채관리계약상 조건이 붙어 있다.

그 결과 잔존만기가 2년가량 남은 제50회차 회사채가 주로 조기상환됐다. 50회차 회사채는 모두 1500억원 규모로 발행됐지만 현재 139억원 남아 있다. 약 90%가량 상환된 셈이다.

잔존만기가 상대적으로 긴 만큼 투자자가 크레딧 리스크와 채권평가손실을 피하고자 한 것으로 보인다. 크레딧업계 관계자는 “대우건설이 중흥건설에 인수되면서 보유현금이 외부로 유출되거나 신용도에 부정적 영향을 받을 수 있다는 투자자의 우려감이 여전한 상황”이라며 “금리 인상기가 지속되면서 자칫 채권평가손실이 커질 수 있다는 점도 투자자의 불안을 부추기고 있다”고 말했다.

잔존만기가 1년 4개월 정도 남은 47회차 회사채는 27억원 정도 상환됐다. 46-1회차나 46-2회차 회사채는 거의 대부분 그대로 남아 있다.

신용도 리스크가 비교적 덜한 데다 지금 회사채를 팔면 오히려 손실을 볼 수 있기 때문으로 파악된다. 크레딧업계 관계자는 “회계상으로 채권평가손실을 보더라도 만기에 대우건설에서 원리금을 받으면 이런 손실은 모두 환입된다”며 “손해를 보고 지금 대우건설 회사채를 팔기보다 만기까지 들고 있는 편이 유리하다고 투자자들이 판단했을 것”이라고 말했다.

나이스P&I에 따르면 대우건설 회사채는 만기가 1년도 남지 않은 물량만 간간히 거래되고 있다. 그나마도 표면이율보다 한참 낮은 수준에 거래금리가 형성되어 있어 지금 투자자가 대우건설 회사채를 팔면 손실이 불가피하다.

잔존만기가 긴 회사채는 거래조차 되지 않는 것으로 파악된다. 나이스P&I에 따르면 50회차 회사채는 올해 3월을 끝으로 더 이상 거래내역이 없다.

이번 조기상환으로 대우건설의 재무건전성에 큰 타격이 가지 않았을 것으로 예상된다. 현금성자산이 워낙 풍부해서다. 2021년 연결기준으로 대우건설의 현금성자산은 2조2515억원에 이른다.

그 외 재무지표도 좋은 편이다. 부채비율은 225.1%, EBITDA/금융비용은 13.9배에 이른다. 한국기업평가가 제시한 등급상향 요건에 한 발 더 다가섰을 정도로 재무구조가 안정적이라는 평가를 받는다.

한국기업평가는 "대우건설이 베트남개발사업 등 채산성 좋은 프로젝트 비중을 확대하면서 영업실적이 개선되고 있다"며 "준공사업에서 매출채권 회수, 선수금 증가로 운잔자본투자가 축소돼 현금창출력이 크게 좋아졌다"고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 딜

-

- [Company & IB]키움증권, 'AAA' KT&G 사로잡은 비결은

- [아시아나 화물사업부 M&A]LOC 낸 에어인천·이스타, LOI 낸 에어프레미아

- M캐피탈, 투자금융자산 담보 3000억 대출 추진

- 부방 '테크로스환경서비스' 매각 시동, 주관사 삼정KPMG

- IS동서, 폐기물 처리업체 ‘코엔텍’ 우선매수권 행사하나

- [Market Watch]'조달 난항' 중견 건설사, P-CBO가 대안될까

- [IB 수수료 점검]한국증권, 샤페론 유증 모집주선만으로 '억대 수익'

- [HD현대마린솔루션 IPO]해외 확약 '6%'...반복되는 국내 투자자 역차별 논란

- [아시아나 화물사업부 M&A]MBK 손잡은 에어프레미아, 다크호스 등극

- [아시아나 화물사업부 M&A]본입찰 마감, 제주항공 불참

이지혜 기자의 다른 기사 보기

-

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- 골프존, 주가 하락에 발목잡혔나…GDR 분할 '무산'

- 하이브, '민희진 없는' 어도어 경쟁력 입증할까

- [뮤지컬 제작사 열전]EMK컴퍼니, 고속성장 비결은 '대기업과 10년 동맹'

- [뮤지컬 제작사 열전]EMK컴퍼니, 매출 1위에도 영업이익 급감 이유는

- 장윤중 카카오엔터 대표, 빌보드와 글로벌 공략 '속도'

- [뮤지컬 제작사 열전]제작사 빅5, 시장 확대에 '함박웃음'…외형 '껑충'

- SM, 카카오 '콘텐츠 비욘드 콘텐츠' 동참…청사진은

- [Inside the Musical]쇼노트의 실험 <그레이트 코멧>, 무대와 객석 허물다

- 하이브, UMG와 10년 독점계약...경제적 효과는