[멀티플렉스 재무 점검]'영구채 줄발행' CJ CGV, 진짜 부채 부담은①신종자본증권 부채로 분류시 '완전자본잠식'…총차입 2.3조 →3조 확대

고진영 기자공개 2024-04-12 07:33:56

[편집자주]

팬데믹 이후 영화관업계는 바싹 타는 가뭄이 무던히 길었다. 엔데믹 선언, 천만영화 등장과 함께 회복세에 들어서긴 했지만 메마른 건기를 보낸 후유증이 여전히 남아 있다. 멀티플렉스의 시대가 이제 저무는 게 아니냐는 우려 역시 숨통을 죈다. 아직 끝나지 않은 위기. 멀티플렉스 사업자들의 재무적 현황과 생존 전략을 더벨이 분석해봤다.

이 기사는 2024년 04월 09일 07:48 thebell 에 표출된 기사입니다.

CJ CGV는 십여년째 잉여현금흐름을 거의 남기지 못하고 있다. 만성적으로 현금이 부족 상태라는 뜻이다. 게다가 적자 행진으로 결손금이 눈덩이처럼 불면서 바닥난 순자산을 신종자본증권(영구채)으로 메웠다. 덕분에 급한 불은 껐지만 영구채를 부채로 분류한다면 사실상 자본잠식이나 다름없다.

◇미상환 영구채잔액 '6700억'

CJ CGV는 2013년 이후 연결 잉여현금이 플러스(+)를 기록한 해가 2019년과 작년 뿐이다. 코로나19 이전에는 공격적인 투자 전략을 감행하면서 현금 사정이 빠듯했고, 팬데믹 이후에는 벌어들이는 돈 자체가 줄었다.

특히 2020년과 2021년 CJ CGV의 잉여현금 마이너스(-) 규모는 각각 4000억원, 2600억원 규모에 달했다. 회사는 부족해진 곳간을 주로 외부 조달에 기대서 채워 넣었다. 2020년 2800억원어치 영구채를 발행했고 이듬해 다시 영구채(5800억원)를 찍어 기존 신종자본증권을 차환했다. 또 2020년부터 2022년까지 3700억원 규모 유상증자를 진행했지만 여전히 충분치 않았다.

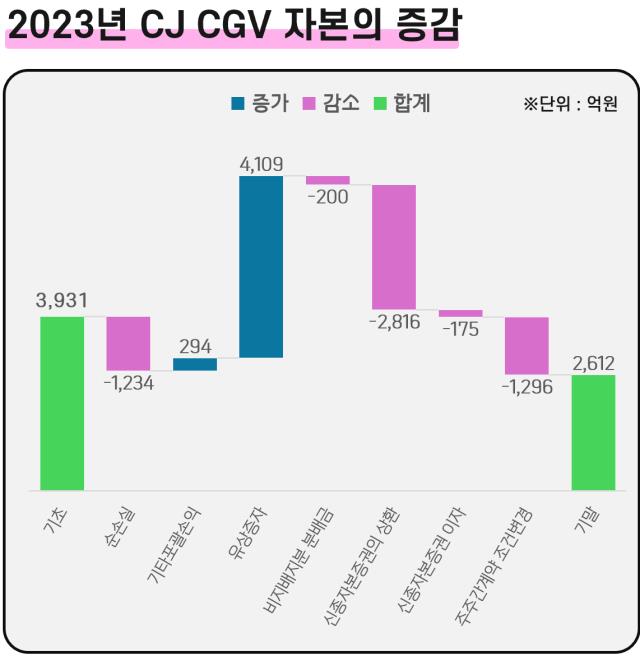

CJ CGV는 운영자금, 차입금 상환에 쓸 돈이 필요해지자 2022년 다시 4500억원어치 신종자본증권을 발행해 재차 자본을 확충했다. 지난해엔 주주배정 유상증자를 추진하면서 4153억원의 자금이 추가로 유입될 수 있었다.

자금 조달 창구로 차입보다 영구채를 활용한 덕분에 연결 총차입금도 크게 축소됐다. 2019년만 해도 3조원을 넘겼는데 작년 말 기준 2조2500억원 수준으로 줄었다. 하지만 부채 부담이 진짜로 가벼워졌다고는 보기 어렵다. 영구채는 만기가 없다는 이유로 자본에 포함되지만 스텝업(step-up) 조건을 감안하면 실체는 이자를 주고 빌린 돈과 마찬가지이기 때문이다.

2023년 말 기준 CJ CGV 자본으로 잡힌 신종자본증권의 미상환 잔액 규모는 6712억원에 달한다. 발행수수료 등 영구채를 찍으면서 생긴 비용 일부를 계산하지 않았을 때의 금액이다. 특히 이 가운데 신종자본차입 500억원은 금리가 8.50%로 높아서 조건도 좋지 않다.

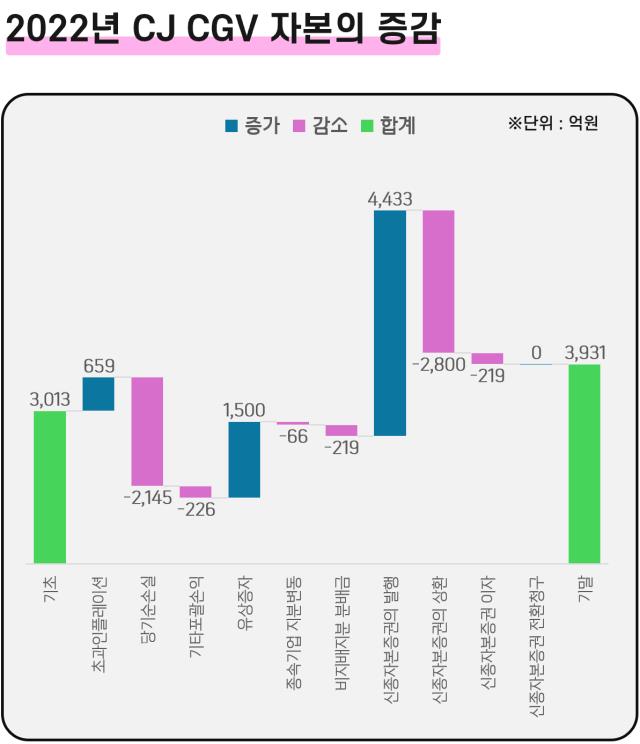

CJ CGV가 굳이 영구채 명목으로 빚을 내고 있는 이유는 결손금 확대에 따른 자본잠식을 피하기 위해서로 보인다. CJ CGV의 연결 기준 자본총계는 2019년 6011억원이었는데 이듬해 2879억원으로 급감했다. 2020년 7500억원을 넘는 대규모 당기순손실이 발생했기 때문이다. 2021년에도 3388억원, 2022년 2145억원, 2023년 1234억원 규모의 순손실을 내면서 자본을 깎아먹었다.

2023년 기준 CJ CGV의 연결 자본총계는 2612억원 수준이다. 자기자본 구성을 보면 6000억원을 넘는 신종자본증권이 ‘기타 자본항목’으로 잡혀 있고 자본잉여금도 9649억원 있다. 하지만 결손금이 1조2430억원 넘게 쌓인 탓에 순자산이 2000억원대에 그쳤다. 지난해 유입된 유증대금도 결손금을 메우긴 역부족이었다.

◇영구채 제외한 순자산은…'마이너스 4100억'

신종자본증권을 부채로 분류할 경우 CJ CGV의 재무상태표는 어떻게 바뀔까. 우선 자본총계가 -4100억원 정도로 급감한다. 완전자본잠식이다. 반대로 총차입금은 3조원 수준으로 치솟으면서 부채총계가 2조9000억원대에서 약 3조6000억원으로 확대된다. 다만 종속회사 중 튀르키예법인이 발행한 영구채 1000억원은 CJ CGV의 원리금 지급보증 체결에 따라 이미 부채에 올라가 있다.

CJ CGV는 올 3월에도 연 7.3%의 고금리로 1200억원 규모 신종자본증권을 추가 발행했다. 3개월마다 이자를 지급하는 조건이다. 조달한 자금은 채무 상환이 아니라 영화상영부금 정산 등 운영자금으로 사용한다. 따라서 자본 확충 효과에도 불구하고 부채 부담은 줄어들지 않는다.

추후 재무구조 개선은 CJ올리브네트웍스 현물출자에 달렸다는 평이다. CJ는 자본 확충을 지원하기 위해 CJ올리브네트웍스 지분 100%를 CJ CGV에 현물출자하는 방안을 작년부터 추진해왔다. 그러나 상황이 순조롭지 않다. 지난해 9월 법원이 CJ올리브네트웍스의 주식가치를 4444억원으로 평가한 한영회계법인의 감정보고서에 불인가 처분을 내렸기 때문이다.

재판부는 “감정보고서 평가가 CJ CGV의 자본 충실을 해하지 않을 정도로 객관성과 합리성을 갖춰 적정하게 이뤄졌다고 보기 어렵다”며 지분가치가 과대평가됐을 수 있다고 지적했다. 지난해 6월 말 기준 CJ올리브네트웍스의 순자산이 1433억원뿐이라 평가액과 차이가 크다는 설명이다.

CJ 측은 법원의 판단에 불복해 항고한 상태다. 하지만 상급심에서도 같은 결론을 내릴 경우 지분가치 조정이나 추가적 자금 조달이 불가피할 수 있다. CJ CGV 관계자는 재판 결과에 대해 "아직 결론이 나지 않았다"며 말을 아꼈다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

고진영 기자의 다른 기사 보기

-

- [Film Making]네이버웹툰 <돼지우리> 드라마로 만든다…스튜디오N 제작

- [멀티플렉스 재무 점검]'무차입 출범' 롯데컬처웍스, 5년만에 순차입 7000억

- [Movie Talk]<쿵푸팬더4> '가성비 제작'의 사정

- [숫자로 보는 영화]'청부살인업자'로 돌아온 강동원, <설계자> BEP는

- [멀티플렉스 재무 점검]베트남만 남은 롯데시네마 해외사업

- [멀티플렉스 재무 점검]'영구채'로 막지 못한 롯데컬처웍스 재무

- [Film Making]아이윌미디어, <철인왕후> 윤성식 감독과 SBS <귀궁> 제작

- [Film Making]스튜디오드래곤 <그놈은 흑염룡>, 이수현 감독-김수연 작가 호흡

- 충무로의 '유사 보증수표'

- [멀티플렉스 재무 점검]CJ CGV, 외형은 불렸는데…'양날의 검' 해외사업