[저축은행 유동성 진단]애큐온저축, 예치금 확대…수익성보다 '안정성'⑤보통예치금 1000억 증가, 유동성비율 81.71%p↑…ROA 마이너스

김서영 기자공개 2024-04-16 12:53:14

[편집자주]

최근 저축은행업계는 2022년 레고랜드 사태, 2023년 태영건설 워크아웃 등 여러 변수를 맞닥뜨리고 있다. 이에 따라 저축은행사의 유동성비율이 저점과 고점을 오가며 출렁이는 모습을 보였다. 작년 말부턴 부동산PF 부실 발생에 적극 대응하기 위해 하향 안정세를 보이던 유동성비율을 다시 끌어올리고 있다. 저축은행업계 및 주요 대형사의 유동성 지표와 대출 현황 등을 바탕으로 부실 위험성과 대응 능력을 진단해본다.

이 기사는 2024년 04월 12일 14:26 THE CFO에 표출된 기사입니다.

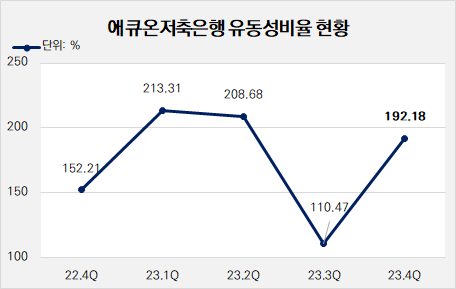

애큐온저축은행이 유동성비율을 크게 개선했다. 작년 3분기 유동성비율이 110%까지 떨어졌으나 4분기 말 190%를 넘기며 가파른 증가 폭을 보였다. 보통예치금 규모를 크게 늘리면서 수익성보다 안정성에 방점을 둔 것으로 분석된다. 보통예금 비중을 늘리며 자연히 예수부채 만기구조가 단기화했다.애큐온저축은행은 대출부채가 감소한 한편 안정성이 높은 단기매매증권 의존성을 높였다. 유동성 지표 개선에는 긍정적인 영향을 미쳤으나 수익성 악화를 감수해야 했다. 올해도 연체율이나 BIS비율 등 건전성 관리에 매진해야 할 것으로 보인다.

◇유동성비율 110%→192%, 보통예치금 '1000억'

애큐온저축은행은 작년 말 192.18%의 유동성비율을 기록했다. 이는 전 분기 말(110.47%)보다 81.71%p, 전년 말(152.21%)보다 39.97%p 개선된 수치다. 유동성비율이 150%를 웃돈 건 2022년 말 이후로 1년 만이다. 작년 1분기 213.31%까지 올랐던 유동성비율은 3분기 110.47%까지 떨어졌다.

지난해 말 유동성비율이 급등한 배경에는 현금 및 현금성자산의 증대가 있었다. 현금흐름표에 따르면 지난해 초 현금 및 현금성자산은 4억원에 불과했으나 4분기 말에는 1006억원으로 1000억원 넘게 증가했다. 이는 보통예치금이 999억원 증가했기 때문으로 수익보단 안정을 택했다는 분석이다.

애큐온저축은행은 수익성과 안정성이 좋은 보통예금(요구불예금) 비중을 크게 늘렸다. 2022년 말 보통예금 잔액은 2665억원으로 전체 예수금의 4.83%의 비중을 보였다. 작년 말에는 보통예금 잔액이 6702억원으로 증가했고, 구성비도 14.17%로 9.34%p 확대됐다.

반대로 정기예금(거치식예금) 비중은 줄어들었다. 지난해 말 정기예금 잔액은 4조471억원으로 전년(5조2051억원)보다 22.24% 감소했다. 전체 예수금에서 차지하는 비중도 85.6%로 1년 새 8.84%p 축소됐다. 전체 예수금 잔액은 4조7280억원으로 전년(5조5118억원) 대비 14.22% 줄었다.

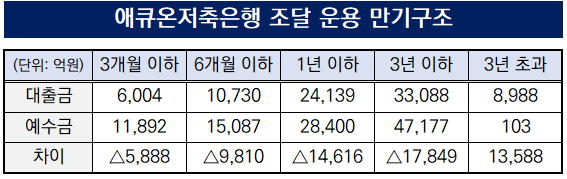

보통예금 비중이 늘어면서 자연스럽게 예수금 만기구조가 단기화했다. 작년 말 잔존 만기 3개월 이내 예수부채 비중은 25.15%로 전년(18.74%)과 비교해 6.41%p 증가했다. 6개월 이내 예수부채 비중도 29.22%에서 31.92%로 확대됐다. 잔존 만기 1년 이내 비중이 66%에서 60.07%로 줄었는데 그만큼 만기 3~6개월 이내 비중이 늘어난 셈이다.

이에 따라 대출부채 만기구조도 단기화됐다. 같은 기간 만기 도래 3년 이내 대출부채 비중은 87.1%에서 73.34%로 13.76%p 감소했다. 그만큼 잔존 만기 1년 이내 대출부채 비중이 확대됐다. 2022년 말 34.8%였던 비중이 작년 말 53.5%로 18.7%p 커졌다.

◇단기매매증권 위주 운용 '강화'…BIS비율 개선세는 긍정적

지난해 애큐온저축은행이 단기매매증권을 통해 자금을 운용하는 경향이 강해졌다. 단기매매증권은 대출보다 안전한 자금 조달 방식이지만 수익성 악화를 야기할 수 있다. 현금흐름표 상 단기매매증권 증가액은 3299억원으로 나타났다. 전년(1794억원)보다 83.9% 증가한 수준이다.

단기매매증권은 유동자산으로 분류돼 유동성비율에 악영향을 미치지 않는다. 애큐온저축은행은 해당 단기매매증권으로부터 91억원의 운용수익을 냈다. 2022년 말 34억원의 운용수익을 올린 것에 비해 약 2.7배 늘었다. 다만 수익성 악화를 피하지 못했다. 지난해 총자산이익률(ROA)은 -1.08%로 마이너스로 돌아섰다.

또한 건전성 지표가 악화 흐름을 보여 관리가 필요하다. 작년 말 기준 애큐온저축은행의 고정이하여신(NPL)비율은 6.74%로 전년(3.95%)과 비교해 2.79%p 증가했다. 지난해 3분기 말 6.02%보다 0.72%p 나빠졌다. NPL 대비 충당금 적립액 비중은 2022년 말 90.38%에서 1년 새 73.96%로 16.42%p 낮아졌다.

부동산 프로젝트파이낸싱(PF) 대출채권 연체율이 급등한 게 영향을 미쳤다는 분석이다. 작년 말 부동산PF 대출채권 규모는 2662억원으로 나타났고 연체율은 5.97%를 기록했다. 연체율이 0.9%에 불과했던 2022년 말과 대조되는 모습이다. 전체 부동산업종 대출채권 연체율은 7.1%다.

반면 손실흡수 능력을 나타내는 BIS비율은 개선된 모습이다. 같은 기간 애큐온저축은행의 BIS비율은 11.62%로 1년 새 0.71%p 상승했다. 지난해 500억원가량의 유상증자를 단행해 BIS비율을 끌어올린 것으로 분석된다. 다만 전체 저축은행업계 BIS비율이 14.35%를 기록했는데 애큐온저축은행은 이를 밑돌며 하위 16위를 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 파이낸스

-

- [캐피탈사 글로벌 모니터]BNK캐피탈, 중앙아시아 시장 지위 확보 역점

- [보험 패러다임 시프트]기민한 대응 빛 본 삼성화재, 업계 유일 13조대 CSM

- [캐피탈사 글로벌 모니터]BNK캐피탈, 내실 성장 추진 글로벌 재도약 기반 마련

- [보험사 해외사업 점검]한화생명, 은행업 진출…정체된 인니 법인 활기 띨까

- [보험사 IFRS17 조기도입 명암]현대해상, 보릿고개 넘고 한층 탄탄해진 자본항목

- [2금융권 연체 리스크]하나카드, 실적 선방 반작용…연체율 상승 속도 최고

- [은행권 신경쟁 체제]기업은행, 코로나19 특수로 마련한 대형은행 발판

- [보험 패러다임 시프트]이문화호 삼성화재의 '선택과 집중'

- [보험사 해외사업 점검]김동원 한화생명 사장, 인니 확장 승부수…경영 역량 '시험대'

- [캐피탈사 글로벌 모니터]DGB캐피탈, 라오스 소액금융 법인 설립 시너지 강화

김서영 기자의 다른 기사 보기

-

- [저축은행 유동성 진단]KB저축, 예수금 축소에 유동성 개선 '제한적'

- [저축은행 유동성 진단]신한저축, 최하위 유동성비율 개선책 신규 '예치금'

- 애큐온저축, 신임 사외이사 오현주 '금융 전문' 변호사

- [저축은행 유동성 진단]J트러스트계열, 예치금 대신 '유가증권' 운용

- 예보, ALM 기반 운용체계 강화 나선다

- 우리금융저축, 지주 출신 비상무이사직 '부활'

- [이사회 분석]OSB저축, 장찬 신임 대표 이사회 '재정비'

- [저축은행 유동성 진단]상상인계열, 유동성 '최상위권'…관건은 건전성 관리

- [저축은행 유동성 진단]다올저축, 예수금·대출 영업 '속도조절'…유동성 우수

- [저축은행 이사회 돋보기]한투저축, 경영승계 CEO 후보군 단 '한 명'